儲かっている会社だと、すべての経営者で考えるのが節税です。そうした節税方法の一つに海外不動産投資があります。

海外不動産投資で節税する場合、米国の一択になります。アメリカ不動産以外はまったく節税にならないからです。またアメリカ不動産はずっと値上がりしており、不動産価値が下がらないので利益の繰り延べ対策として非常に優れるようになります。

また個人投資では無理な「4年での減価償却」が法人投資では可能であり、さらには毎年の減価償却額を自由に調節できるというメリットもあります。

なお高額な節税法になるため、1,000万円以上の利益を出している会社でなければ意味がありません。ただ、大きな利益を出している会社であれば問題なく節税できるようになっています。

もくじ

中古の木造住宅へ投資し、4年償却を実現する

日本では木造住宅がメインですが、これはアメリカも同様です。アメリカではカナダから良質な木材を手にできることもあり、多くの人が木造住宅に住んでいます。

また日本で賃貸というとアパートやマンションですが、アメリカ人は郊外に家族で住むのが基本であり、都市の近郊に家を借りて住みます。コンドミニアムのあるダウンタウンは治安が悪く、そうした地区に住むことは普通ないのです。

つまり「アメリカ不動産の投資=郊外にある木造の一戸建て住宅へ投資する」と理解すれば問題ありません。以下のような不動産へ投資するのです。

そうしたとき、木造住宅は減価償却期間が22年と決められています。不動産について、減価償却期間は以下のようになっています。

- 鉄筋コンクリート造(RC):47年

- れんが造・石造・ブロック造:38年

- 木造:22年

なお詳細な説明は省きますが、法人であれば築22年以上の木造物件を購入する場合は「4年で減価償却できる」ようになっています。例えば建物4,000万円の物件なら「4,000万円(建物) ÷ 4年 = 毎年1,000万円」を経費に計上できると考えましょう。

経費計上すれば、その分だけ法人の利益が減ることで法人税を少なくできます。これが、海外不動産投資でのザックリとした法人節税の概要です。築22以上の木造住宅へ投資し、素早く損金を作るのです。

・アジア・コンドミニアムやヨーロッパ・レンガの家は意味ない

なお「海外不動産投資の法人節税=アメリカ不動産」と述べましたが、これは米国不動産の投資対象が木造住宅になるからです。

アジアの不動産だと、ほぼ100%の確率でコンドミニアムへの投資になります。コンドミニアムは鉄筋コンクリート造りのため、減価償却期間は47年です。

また、これがイギリスなどのヨーロッパになるとレンガの家になります。そうなると、同様に減価償却期間は長くなります。これが、節税でアメリカ不動産でなければいけない理由になります。

アメリカ不動産は土地が安く、建物割合が大きい

さらに海外不動産投資の中でも、アメリカが節税に向くほかの理由があります。それは「国土が広く、土地が余りまくっているので土地代が安い」ことです。

日本で不動産を購入すると価格比は「土地:建物=8:2」の割合になります。ただ土地は毎年の価格変動はあっても、経年劣化するものではないので減価償却できません。日本の不動産へ投資しても節税にならないのは、土地を経費にできないことが挙げられます。

一方で米国不動産だと、土地代が安いので建物費用が大きくなります。その結果、アメリカでは「土地:建物=2:8」の価格比となります。

仮に5,000万円の中古物件を購入した場合、そのうち8割が建物となるため、建物の価値は4,000万円ほどになります。これを4年償却するため、毎年1,000万円を減価償却できるというわけです。

日本ではなくアメリカなのは、土地代が安く建物価値が高いからだと理解するようにしましょう。その分だけ、多く減価償却費を計上できるのです。

住宅価値が落ちず、むしろ値上がりするのが普通

ただ築22年以上の物件へ投資するとなると、ボロボロの不動産を想像してしまいます。ただ、これは日本の木造物件を想像するからになります。アメリカでは現状は異なり、建物に高額なお金をかけられるため、築100年以上であってもキレイです。

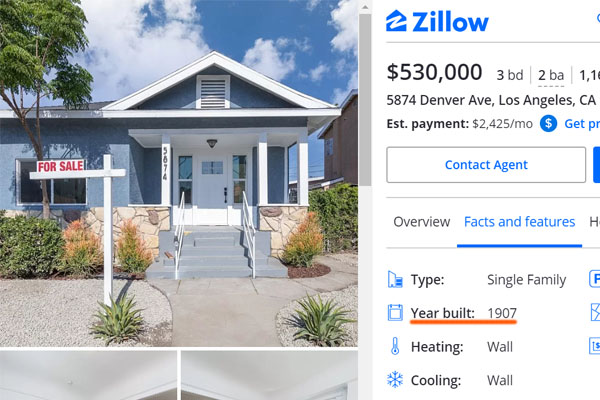

例えば、以下はロサンゼルスで実際に売られている築100年超の物件です。

建てられた年(Year built)は1907年であり、100年超の木造物件だと分かります。ただ見た目はキレイであり、販売価格は530,000ドル(約5,300万円)です。日本で築100年以上の物件が5,000万円以上するのは考えられませんが、アメリカではこれが普通です。

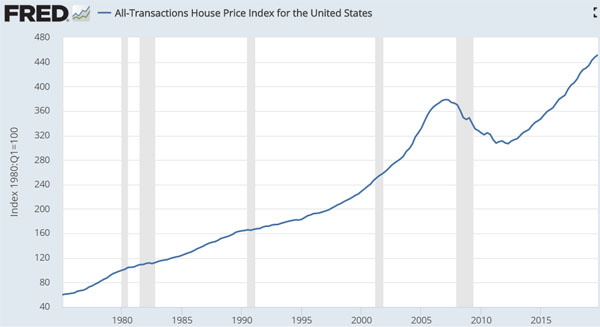

また前述の通り、アメリカでは不動産価格がずっと上昇しています。そのため中古不動産の値段が下がらず、むしろ値上がりするのが一般的です。以下はアメリカでの不動産価格を示す指標です。

日本では、中古の木造不動産が新築価格を上回ることなどありません。ただ海外不動産投資では中古物件のほうが高額になるのは普通であり、キャピタルゲイン(不動産の売却益)を得られるというわけです。

節税によって法人税を減らせたとしても、不動産価値が下落して総合的に損をしたら意味がありません。そういう意味では、むしろ米国だと海外不動産投資で値上がりするため、損をすることがなく会社の利益の繰り延べ対策として非常に優れているのです。

減価償却内なら好きな金額を経費にできる

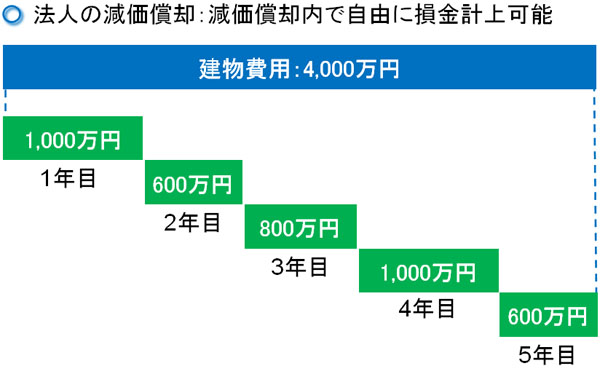

またアメリカにて海外不動産投資をした場合、減価償却費として計上できる範囲であれば、いくらの金額を損金に計上しても問題ありません。

例えば建物4,000万円の物件だと、前述の通り毎年1,000万円まで損金計上できます。このとき、毎年1,000万円までなら「今年は600万円を経費にして、次の年800万円を経費にする」などが可能なのです。

法人税率は年間の利益額によって変わってきます。このとき、利益800万円を境にして法人税率が一気に上昇するようになります。

- 800万円以下:約23%

- 800万円超:約33%

そのため利益の大きい会社であれば、毎年の減価償却費を調節することで「毎年800万円以下の利益になるようにして、法人税を少なくする」ように調整しても問題ありません。これであれば、800万円超の高い法人税率を適用されなくて済みます。

4年償却とはいっても、必ず4年で減価償却しなければいけないわけではありません。この点についても、海外不動産投資は法人所有での節税が優れているといえます。

税制改正は個人が対象で会社は関係ない

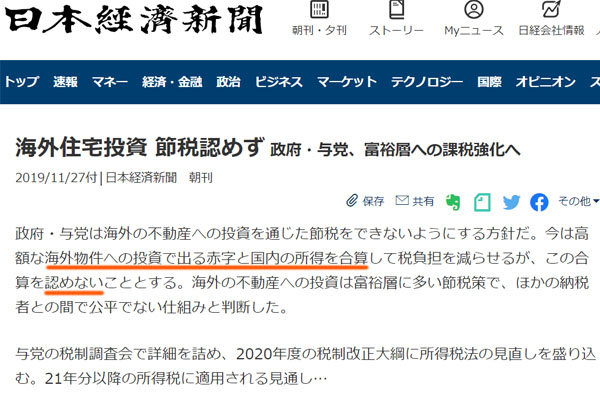

なお海外不動産投資の知識がある人だと、「2020年の税制改正によって4年償却できなくなったのでは?」と考える人もいます。これについては、以下のように広くニュースにもなりました。

しかし、企業は関係ないと考えるようにしましょう。海外不動産投資をして、中古の木造物件を4年償却するのを禁止されたのは個人だけです。つまり法人所有で投資するときについては、特に4年償却を禁止されてはいないのです。

確かに税制改正はありましたが、企業が米国不動産へ投資しても問題なく節税できるようになっています。

通常の法人税を課税されるため、出口戦略を考える

なお法人所有にてアメリカ不動産へ投資をすれば高額な節税が可能になりますが、このときは同時に出口戦略を考えるようにしましょう。

法人節税というと、利益の繰り延べ商品の活用が大多数になります。これは米国不動産投資も同様であり、行うのは利益の繰り延べになります。8~10年など海外不動産を長期保有したうえで不動産を売却し、「利益の繰り延べを実現しながらキャピタルゲインを得ることで、大きく得をする」のが米国不動産投資での節税です。

ただ当然ですが、海外不動産投資をした後に売却する場合、売却と同時に高額な利益が発生してしまいます。

個人所有であれば、「長期譲渡所得によって税率が一律20%」などの優遇措置があります。そのため特に問題ないのですが、法人の場合は「長期譲渡所得などの適用メリット」は存在せず、譲渡益を得たときは「800万円以下:約23%、800万円超:約33%」という通常の法人税率となります。

そのため、物件売却後に特に対策を講じることなく放置していたら高額な税金を課せられるため、法人所有にて節税をした意味がなくなります。そこで、不動産売却時の利益をどのように調整するのかについて出口戦略も事前に考えておくといいです。

- 他の米国不動産を購入して再び節税する

- 法人保険を利用する

- 役員退職金で利用する

- 別に赤字が出たときに相殺する

このような出口戦略は一般的ですが、利益の繰り延べをした後にどういう出口戦略を用意するのかは、すべての法人経営者で悩む部分でもあります。ただ、いずれにしても利益の繰り延べ手法が法人のアメリカ不動産投資だということは理解して、不動産売却時の出口を考える必要があるのは理解しましょう。

年間利益1,000万円以上と内部留保の現金1,500万円以上が必須

なお法人で節税を考えるとき、年間利益が100~200万円などわずかしかないのに節税を考える意味はありません。また海外不動産を用いた節税手法は高額なお金を動かすことになるため、以下の両方の基準を満たす法人でなければ行う意味がないと理解しましょう。

- 利益が1,000万円以上ある

- 内部留保の現金が1,500万円以上ある

米国不動産へ投資する場合、どれだけ安くても3,000万円以上の物件となります。1,000万円ほどの家でもいいですが、治安の悪い地区だったり住人が低所得者だったりするためリスクが高まります。そのため、このような低価格物件を避けるのが基本となるのです。

参考までに私の場合、以下の物件を3,500万円ほどでアメリカにて保有し、投資をしています。

そうしたとき、仮に3,000万円の木造物件(建物の価格割合が8割)であれば、建物部分は2,400万円になります。これを4年かけて減価償却していくため、毎年600万円まで損金計上できます。

このように考えると、年間1,000万円以上の利益を出している企業でなければ投資をやる意味がほとんどないと理解できます。わずかな利益しかないのに米国不動産を所有しても、結局のところ減価償却できる金額が少なく意味ないといえます。

また実際に海外不動産投資をするとき、融資を利用するのが一般的です(融資を利用しない投資でも問題ありません)。そうしたとき、銀行にもよりますが法人だと「物件価格の50%」まで融資をしてくれるようになります。

要は、購入資金の半分は自己資金で出す必要があります。3,000万円の物件だと半分の1,500万円を内部留保の現金で出す必要があり、ある程度の内部留保がなければ海外不動産投資はできません。

1~2億円以上の高額節税を考えるならロサンゼルス

それでは企業として米国不動産投資での節税を考えるとき、どのように米国内の地域・場所を選べばいいのでしょうか。これについては、1~2億円以上の高額節税を考えるのであればロサンゼルスになります。

アメリカは地域・場所によって不動産の価格がまったく異なります。そうしたとき、ロサンゼルスやニューヨークなどの都市だと、どうしても金額が高くなってしまうのです。失敗リスクの少ない不動産へ投資する場合、ロサンゼルスにて1~2億円以上の物件になります。

例えば、ロサンゼルスで以下のような不動産を購入したい場合は2億円以上となります。

なおロサンゼルスにはハリウッドがあり、大金持ちのセレブが腐るほどいます。そのため、高額な節税をしたいのであれば1~2億円ではなく、5億円や10億円以上でも可能です。また、そうした家に住んでくれるセレブはたくさんいます。

いずれにしても、高額な法人節税を考える場合はロサンゼルスになります。

数千万円の米国不動産の節税なら地方都市

一方で数百万円ほどの節税を考える人もいます。その場合、3,000~5,000万円のアメリカ不動産へ投資するのが最適です。具体的には、アメリカの地方都市に投資するのが一般的です。日本でいう、名古屋や福岡の不動産へ投資する感覚に近いです。

アメリカだとテキサス州ダラスやジョージア州アトランタなどがこれに該当します。こうした地域だと、豪華な物件でもロサンゼルスより圧倒的に金額が少なくなります。例えば、以下のような不動産をダラスなら3,500~4,000万円ほどで購入できます。

アメリカ不動産への投資では、個人でも法人でもこうした地方都市にて不動産を購入し、インカムゲインとキャピタルゲインを得ようとする人が多いです。

数億円規模の高額節税を考える経営者は少数のため、どうしてもこうした3,000~5,000万円ほどの海外不動産を法人所有するケースが大多数といえます。またアメリカ不動産投資の中では、手軽であるものの堅実な投資先でもあるため、利益の繰り延べ対策として向いている側面があります。

コンドミニアムで低利回りのハワイは対象外

ちなみに、海外不動産投資で中にはハワイ不動産を勧めてくる業者もいます。ただ、これは確実に詐欺なのでやめるようにしましょう。

ハワイの場合、アジアの海外不動産と同じようにコンドミニアムへの投資になります。アメリカ人は郊外で一軒家に住むのを好むものの、ハワイは火山島で有名であり、ホノルル(ワイキキ)のすぐ裏手は山です。そのため日本と同じように土地が少なく、以下のように建物が密集してコンドミニアムへ住むのが基本です。

ただ前述の通り、コンドミニアムは減価償却期間が長く節税に向きません。

しかもハワイの不動産だと実質利回りが1%であり、修繕などの費用が発生するとすぐに赤字へと転落します。そのため法人節税ではハワイを無視して、あくまでもロサンゼルスやダラス、アトランタなどその他の地域にだけ着目しましょう。

中古不動産で4年償却が可能な会社保有の米国不動産

個人だと2020年の税制改正により、海外不動産投資にて「中古の木造住宅へ投資する」ことによる4年償却ができなくなりました。いまでも大きな個人節税が可能なのは確かですが、以前のような強力な節税策ではなくなったのです。

一方で法人所有にてアメリカ不動産へ投資する場合、何も問題ありません。いまでも4年償却が可能ですし、算出された減価償却の金額内であれば好きな金額だけ損金計上することで、その年の利益額を調節できるようになっています。

しかもアメリカ不動産は値下がりがなく、むしろ値上がりが普通なのでキャピタルゲインを得られます。節税できるだけでなく、売却益を得られるのです。利益の繰り延べだけでなくより、売却益によって大きなお金を得られるメリットがあります。

ただ出口戦略は考えなければいけませんし、投資先についても吟味しなければいけません。そうしてアメリカ不動産を活用し、正しく法人節税を実現するようにしましょう。

最もリスクが低く、条件が良い海外不動産投資の国がアメリカです。「海外不動産投資=アメリカ不動産」というほどであり、これには人口増加や空室率の低さ、物件価格の値上がりなどが理由として挙げられます。

東南アジアの不動産だとインカムゲイン(賃料収入)の利益を得られず、節税効果もありません。一方で米国不動産では「インカムゲイン」「キャピタルゲイン」「節税効果」の3つを得られるため、圧倒的に優れた利回りを実現できるようになります。

ただアメリカ不動産の中でも富裕層向けでリスクが低く、さらには将来の値上がりを期待できる物件へ投資しなければいけません。

これを実現するため、アメリカ現地にオフィスをもつ優良の大手エージェント会社を紹介します。「すべて日本語で完結できる」「融資を引き出せる」「物件購入後の管理や売却までサポートしてくれる」という会社であり、米国不動産投資での問題点をすべて解決できるようになっています。

なおリスクの高い物件は取り扱っていない会社であり、インカムゲイン(賃料収入)での利回りは7~8%ほどになります。ただ、こうした利回りにて米国不動産へ投資し、数年後の物件価格の値上がりを期待しつつ、さらには個人・法人による節税まで可能になっています。