老後に多くの人が感じる心配事として、「いまの年金だけでは金額が非常に少なく、自由で安心できる生活を実現できない」ことが挙げられます。

このとき国から支給される年金とは別に、自分だけの年金を作る方法がいくつかあります。その中でも、最も効果的な手法の一つが海外不動産投資です。国内不動産だと不動産価値が下がるものの、海外ではそうしたことがなく、親族へ多くの資産を残せることも重要なポイントとなります。

それでは、海外不動産を購入すれば何でもいいかというと、当然ながらそういうわけではありません。ダメなエリアで投資すると、まったく年金を作れなくなってしまいます。

そこで老後に年金を構築することを考えたとき、どのように海外不動産投資を実践すればいいのか解説していきます。

もくじ

海外不動産で自分の年金を作れる

自分だけの年金を作る方法はいくつかあります。主に資産運用となりますが、代表的な方法を挙げると以下のようになります。

- 不動産投資

- 株式投資

株式投資の場合、「高配当の米国株式へ投資する手法」が広く有名です。株価の変動リスクはあるものの、こうした株式へ投資することで毎月の配当収入を得られるようになります。

一方で不動産投資については、国内でもいいですが成功する確率が低いです。ただ海外不動産投資では、投資先のエリアを間違えなければ圧倒的に勝つのが楽になります。例えばアメリカ不動産であれば、以下のような状況だからです。

- 借主を見つけるのに困らない(空室率が圧倒的に低い)

- 不動産価格は毎年値上がり

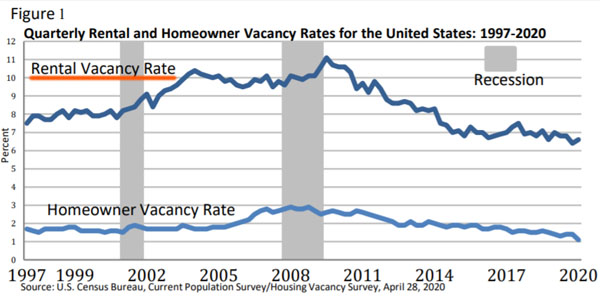

日本だと東京でも空室率が11%以上です。一方でアメリカでは、アメリカ全土平均で空室率が7%です。以下の通り統計データで公表されています。

出典:アメリカ合衆国国勢調査局

これが都市部だとさらに空室率が低くなり、住む人を見つけるときに日本のように苦労することがまずありません。

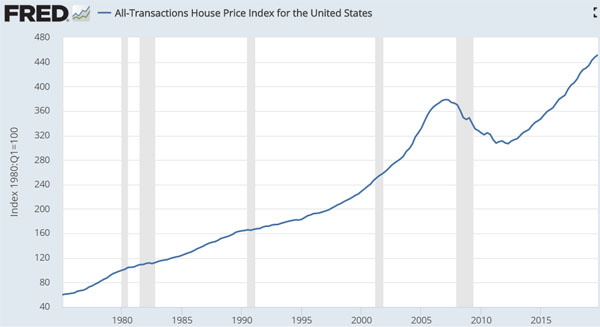

また日本だと不動産価格は経年劣化と共に落ちていきますが、海外不動産だとむしろ値上がりしていきます。アメリカを含め、人口増によって賃貸需要が増えるためです。そのため、失敗する確率が圧倒的に低いというわけです。

例えば、以下はアメリカ全土での不動産価格の推移です。

日本で不動産投資をして賃料収入を得られても、物件価格が下落するので総合的に見るとあまり得をしていないケースはよくあります。ただ、海外不動産投資では物件の値上がりによってそうしたケースがないのです。

退職金の多い人は投資に有利

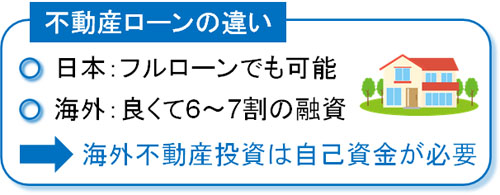

ただこうした海外不動産投資だと、ある程度の余裕資金を保有している人でなければいけません。海外不動産投資で日本の不動産投資よりも圧倒的に成功しやすいのは事実です。ただ、大きなデメリットの一つが「高額な現金を保有している人だけが活用可能」となります。

具体的には、海外不動産投資は1,000万円以上の現金(または不動産などの資産)を有する人のみ利用できる投資手法になります。

日本の不動産だと、フルローンなどを利用することで、自己資金ほぼなしで投資できるケースもあります。一方で海外不動産投資だと、そうした投資法は無理です。物件価値の6~7割ほどは自己資金で捻出しなければいけません。

そのために普通のサラリーマンでは、海外不動産投資は無理です。ただ高額な退職金をもらっている人であれば、富裕層でなかったとしても例外的に「自分の年金を作るため、アメリカ不動産などへ投資できる」ようになります。そういう意味では、退職金をもらった人は有利な立場にあるといえます。

投資先はアメリカ不動産の一択になる

なお、海外不動産投資で年金作りを考えたとき、アメリカ不動産投資の一択になると考えましょう。海外不動産投資の中でも、米国不動産が最も失敗確率が低く、さらにはインカムゲイン(賃料収入)を得られるからです。

先ほど記した通り、投資後に借主を見つけることに悩むことがなく、物件価格が値上がりしていくことも米国不動産を選ぶ理由になります。

なおアメリカ不動産投資で成功するコツとしては、郊外へ以下のような一戸建て住宅を購入することがあげられます。

こうしたわりとグレードの高い一戸建て住宅へ投資することで、賃料収入という年金を構築するというわけです。

・お金が必要になれば売ればいい

なお、年金を作るために米国不動産へ投資した後、大きなお金が必要になることもあります。その場合、物件を売れば問題ありません。新築ばかりの日本と違い、アメリカは取引不動産の約8割が中古のため、売り先は非常にたくさんあります。

注意点として、「5年超の保有でなければ高いキャピタルゲイン税を課せられる(短期譲渡所得)」ようになるため、少なくとも6年以上は保有するのが基本です。ただ、5年超の所有であれば問題ありません。

東南アジア投資はキャピタルゲイン狙いで年金向けではない

それでは、なぜアメリカ不動産なのでしょうか。これは、東南アジアへの投資だとインカムゲイン(賃料収入)を期待せず、キャピタルゲイン(不動産の売却益)を狙うのが大原則になるからです。

実際のところ、東南アジアの不動産へ投資してもインカムゲイン(賃料収入)は経費でほとんど消えます。例えば東南アジアの不動産投資で有名なフィリピンだと、物件保有中は以下の税金を課せられます。

- 固定資産税:物件価格の1~2%(マニラ首都圏だと2%)

- 特別教育基金:物件価格の1%

- 火災保険料:物件価格の約0.4%

これに管理手数料が加わるため、年間にして4%ほどが消えていくようになります。また、現地銀行でローンを組んだときの年利は以下の通り8%です。

たとえ表面利回り7~8%ほどだったとしても、こうした税金や利子手数料、その他の経費を考えると、実質利回り(経費を差し引いた後の利回り)はゼロに近くなることが分かります。ただ物件価格の上昇が激しいため、不動産売却後のキャピタルゲインを狙うというわけです。

そのため東南アジアの不動産へ投資しても、賃料収入による年金は期待できません。そのため、アメリカ不動産の一択になります。

手堅い資産運用が年金づくりに役立つ

また東南アジアの不動産では、どうしてもリスクが高くなります。以下のようなリスクが存在するからです。

- 不動産価格が本当に値上がりするのか分からない

- 通貨リスクがある

例えば先ほどのフィリピンであれば、長期的に通貨安となっています。つまりフィリピンペソを日本円に交換するとき、少額の日本円しか利用できなくなります。為替レートの変動は以下の通りです。

年金作りというのは、できるだけリスクを排除したうえで、むしろ可能な限り手堅い資産運用をしなければいけません。そうなるとキャピタルゲイン狙いであり、通貨リスクの高い東南アジアは必然的に排除されるというわけです。

なお、米国不動産とはいっても高利回りを重視するのではなく、あくまでも堅実な投資が優れるようになります。

例えばデトロイトなどの治安の悪いエリアだと年利20%以上が可能です。ただ治安が悪いため、物件の管理が難しく家賃滞納は当然として、「倉庫にホームレスが住み着いた」など予測不能なトラブルが頻発します。そのためアメリカ不動産とはいっても、あくまでも治安の良いエリアで手堅い投資を考えなければいけません。

・月10万円以上の年金が可能

それでは、実際のところどれくらいの年金額となるのでしょうか。アメリカ不動産だと、正しく行えば年利3.5~4%ほどになります。例えば私の場合、以下のアメリカ不動産へ3,500万円ほどで投資し、年利4%ほどになっています。

そのため、毎月の賃料収入は経費を差し引いても月11.7万円ほど残ります。年間だと140万円ほどになるため、それなりにプラスの年金を作れるというわけです。

節税効果を得られないのは理解するべき

ただ、年金目的でこうした米国不動産へ投資するときはデメリットについても事前に理解しておかなければいけません。これについて、第一に節税効果を得ることはできません。

アメリカ不動産へ投資する人の多くは節税効果を狙います。つまり、確定申告をすることで日本にて税金還付を狙うのです。例えばアメリカ不動産であれば、個人が5,000万円の不動産(建物価値4,000万円)へ投資することで、ザックリと「10年に渡って約300万円を経費にできる」ようになります。

このときは減価償却費(毎年、徐々に不動産購入費用を経費にすること)を課税所得と相殺させますが、例えば富裕層で税率50%(所得税 + 住民税)の場合だと、「300万円(減価償却) × 50%(税率) = 毎年150万円」の無駄な税金を削減できます。

一方で年金受給者の場合、一般的には会社を辞めてリタイア生活を送ることになります。年金収入だけの場合、課税所得は非常に少なくなります。そのためアメリカ不動産でよくいわれる節税効果は得られないと考えましょう。

・所得税は日本とアメリカでゼロ

ただ節税効果はなかったとしても、日本やアメリカにて不動産購入費用を減価償却させることは可能です。これにより、賃料収入と減価償却費を相殺することで、日本やアメリカでの課税所得をゼロにできます。

米国不動産投資をするとき、「物件のうち70%ローンでアメリカへ投資した場合」だと、減価償却費や利子払い、その他の経費を含めると課税所得はゼロになります。そのため確定申告をすれば、アメリカ現地で納税する必要はありません。もちろん、これは日本でも同様です。

減価償却費を経費計上するとはいっても、実際に手元からお金が出ていくわけではなく、あくまでも帳簿上での経費になります。そのため実際には多くのお金が手元に残るものの、賃料収入を得ることによる税金払いはゼロというわけです。

相続のプロベート対策を考え、リビングトラストなどを組む

ただ高齢にて海外不動産投資をする場合、必ず見据えなければいけないポイントが相続です。日本にある不動産だと、不動産の所有は相続税対策にもなるので特に考える必要はありません。ただアメリカ不動産だと、何も対策をせずに死亡すると、残された家族が大変なことになります。

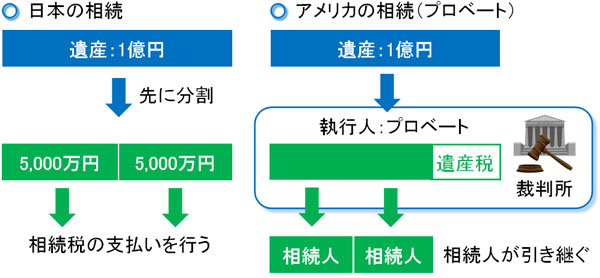

アメリカの場合、手続きをせずに不動産を所有したまま死亡すると、プロベート(相続手続)へ進むことになります。このときの不動産相続はアメリカの法律に従って行われますが、裁判所の元で手続きが進みます。

日本だと、先に財産を分割して「相続した財産の中から相続税を支払う」ようになります。一方でアメリカだと、裁判所が財産を凍結して、先に遺産税(日本の相続税に該当)を支払わせ、残った財産を相続人に分配させるようになります。このとき、財産が裁判所の管理下に置かれるのがプロベートです。

しかし、このプロベートが非常にやっかいな存在であり、すべての手続きが完了するまで2年ほどかかります。つまりその間は不動産に手を付けることができず、当然ながら売却も無理です。

さらに費用が高額です。例えば5,000万円ほどの不動産であれば、ザックリと以下の費用がかかります。

- 弁護士報酬:約200万円

- 遺言執行人の報酬:約150万円

- プロベート経費:約150万円

つまり、合計で約600万円もの高額な費用が消えてしまいます。これだと資産運用にまったくなっておらず、家族が困るようになります。

そこでプロベートを回避するため、リビンクトラストという制度を利用しましょう。日本でいう家族信託に該当しますが、「賃料収入については年金のようにあなたが受け取るものの、財産管理の権限を他の親族(子供など)へ移す」という手法になります。これにより死亡と同時に、アメリカの裁判所に不動産を凍結されずに済みます。

また他にもプロベートを回避する方法があるため、いずれにしても年金を作る目的でアメリカ不動産へ投資する場合、こうしたプロベートの問題があることは事前に認識しておきましょう。

老後の年金を作るため、アメリカ不動産投資を活用する

国だけに頼ったとしても、優れた年金を作ることはできません。自ら資産運用を行い、年金を作らなければお金が足りなくなり、日々の生活は苦しくなります。そうしたとき、海外不動産投資は老後の年金を作る一つの手段になります。

もちろん注意点はいくつも存在し、このとき東南アジアへ投資すると確実に後悔します。年金として賃料収入(インカムゲイン)を得るのではなく、キャピタルゲインを狙うのが東南アジアの不動産だからです。そうではなく、年金目的ならアメリカ不動産の一択になります。

また米国不動産投資の中でも、年金目的なので治安の良いエリアへ投資し、リスクを可能な限り排除しなければいけません。同様にプロベート回避の手続きも重要になります。

これらの事前知識を付けたうえでアメリカ不動産へ投資するからこそ、海外不動産投資で自分の年金を作り出せるようになります。高額な退職金がある場合は高額所得者でなくても海外不動産投資が可能なため、自分だけの年金を作り上げたい場合はアメリカ不動産を活用してみましょう。

最もリスクが低く、条件が良い海外不動産投資の国がアメリカです。「海外不動産投資=アメリカ不動産」というほどであり、これには人口増加や空室率の低さ、物件価格の値上がりなどが理由として挙げられます。

東南アジアの不動産だとインカムゲイン(賃料収入)の利益を得られず、節税効果もありません。一方で米国不動産では「インカムゲイン」「キャピタルゲイン」「節税効果」の3つを得られるため、圧倒的に優れた利回りを実現できるようになります。

ただアメリカ不動産の中でも富裕層向けでリスクが低く、さらには将来の値上がりを期待できる物件へ投資しなければいけません。

これを実現するため、アメリカ現地にオフィスをもつ優良の大手エージェント会社を紹介します。「すべて日本語で完結できる」「融資を引き出せる」「物件購入後の管理や売却までサポートしてくれる」という会社であり、米国不動産投資での問題点をすべて解決できるようになっています。

なおリスクの高い物件は取り扱っていない会社であり、インカムゲイン(賃料収入)での利回りは7~8%ほどになります。ただ、こうした利回りにて米国不動産へ投資し、数年後の物件価格の値上がりを期待しつつ、さらには個人・法人による節税まで可能になっています。