インカムゲイン(賃料収入)を得られるだけでなく、キャピタルゲイン(売却益)を得られることで広く知られているのがアメリカ不動産投資です。

米国不動産は日本とは異なり、簡単に資産運用で成功できるようになっています。1,000万円以上の自己資金が必要なため、富裕層でなければ無理な投資手法にはなりますが、投資で勝つという観点では圧倒的に楽なのです。

この理由の一つが不動産価格の値上がりであり、高額な売却益をアメリカ不動産で実現できます。ただ、こうした売却時は発生する税金(キャピタルゲイン税)や費用について理解しなければいけません。これらの経費を含めて、どれだけ手元に残るのか理解する必要があります。

そこで、米国不動産を売却して利益が出たときの税金(キャピタルゲイン税)やその他の費用・手数料について、どのように考えればいいのか解説していきます。

もくじ

常に値上がりしているアメリカ不動産

圧倒的に日本での投資が難しいのは「不動産価値の値下がり」が理由としてあるからです。建物の経年劣化は普通であり、少なくとも新築よりも中古のほうが値上がりするケースは日本だと、ほぼありません。古い不動産だと、たとえリフォームをしたとしても価値が下がり続けるのが基本です。

一方でアメリカ不動産だと逆です。不動産価格は常に上昇しており、新築よりも中古物件のほうが価格は高くなります。これは、単純にそれだけ不動産価格が上昇し続けているからです。

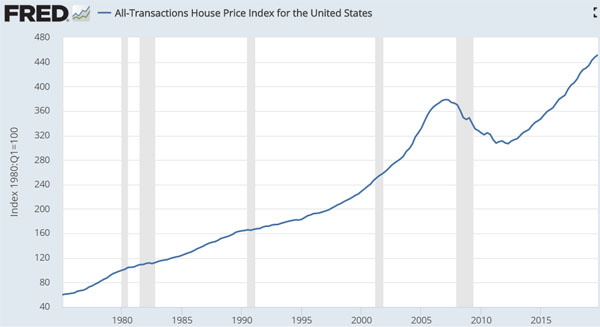

以下は実際のアメリカ不動産での価格推移です。

このように長期的に上昇し続けているのは、人口増による不動産需要の増加が要因として非常に大きいです。

築年数が古くても問題なく、誰でもキャピタルゲイン(売却益)を狙える

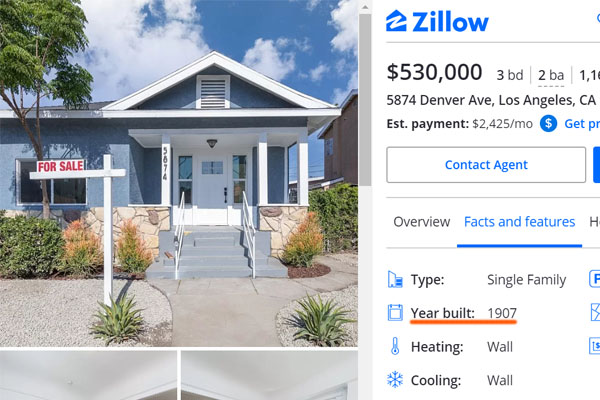

またアメリカは国土が広大で土地がいくらでも存在し、土地の金額が安いです。そのため建物にお金をかけることができ、築100年以上の物件であっても広く取引されています。以下は実際の築100年以上の物件です。

このように建築年(Year built)は1907年であり、築100年以上だと分かります。ただ見た目はキレイであり、530,000ドル(約5,300万円)で売り出されています。

日本で築100年というと、お化け屋敷のような不動産を想像します。ただ米国不動産ではそうしたことがありません。日本だと築100年以上の物件が5,000万円以上で売り出されるなど考えられませんが、住宅価格が上昇し続けているアメリカではむしろ普通です。

こうした現状のため投資エリアさえ間違えなければ、米国不動産投資では誰でも簡単にキャピタルゲインを得られるようになります。参考までに、住宅価格は全米で毎年3~4%ほど上昇していることが分かっています。

・需要の高いエリアはよりリスクが低い

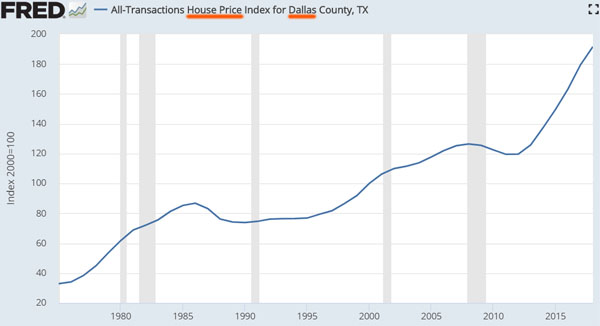

ちなみに不動産価格の値上がり益を狙いたい場合、適切にエリアを選定すれば、よりリスクを下げながら高額なキャピタルゲインを得られるようになります。アメリカ不動産であれば、こうした地域として例えばテキサス州が知られています。

過去、リーマンショックが発生したときはさすがのアメリカでも不動産価格が一時的に下落しました。ただテキサス州については、こうした大不況の時期であっても住宅価格は1割も下落しませんでした。

これは「都市としての利便性が非常に高く、人口増が継続しており、さらにはテキサス州だと法人税(州税)がゼロ」などと、さまざまな好条件が揃っているからになります。参考までに、以下はテキサス州ダラスでの不動産価格の推移です。

こうしたエリアへ投資すれば、よりリスクを低くして米国不動産投資によるキャピタルゲインを得られるというわけです。

高額な源泉徴収税(FIRPTA:連邦源泉税)が必要

ただ不動産経営にて利益を得た場合、どのような場合であっても税金を支払わなければいけません。アメリカ現地にて、納税する必要があるのです。

日本で不動産を売却した場合、長期譲渡所得として「売却益の一律20%が税金になる」ことは広く知られています。ただ、こうした日本での納税だけでなく、米国不動産の売却なのでアメリカでの税金についても理解しなければいけません。最初の納税先はアメリカになるからです。

このときアメリカ不動産だと、すべてにおいて最初に源泉徴収税を課せられるようになります。これをFIRPTA(連邦源泉税)といいますが、非常に高額であり税額は不動産売却額の15%になります。

重要なのは売却益ではなく、不動産の売却金額全体の15%が源泉税というわけです。アメリカの非居住者から確実に税金を取るための制度がFIRPTA(連邦源泉税)であり、先に多めの源泉徴収税を取っておくというわけです。

もちろん単なる源泉徴収税のため、確定申告によって後で払いすぎた分は戻ってきます。そのため何も心配する必要はありませんが、売却時に高額なFIRPTA(連邦源泉税)の支払いが発生することは事前に理解しておきましょう。

キャピタルゲイン(売却益)の計算は減価償却費を含める

そうして確定申告して正確なキャピタルゲイン税を算出することになりますが、アメリカでは「1年以上の不動産保有後の売却」だと、キャピタルゲイン税として売却益に対して最大20%を支払うことになります(連邦税のケース)。当然、売却金額の15%に比べると、売却益の20%のほうが税金額は少なくなります。

ちなみに、アメリカでは1年以内の売却による短期譲渡の税率もあります。ただ、そうした短期譲渡のやり方をする日本人はゼロです。以下のような木造物件へ投資し、7~10年など長期保有した後に売却するのが米国不動産投資の大原則だからです。

長期保有によって「インカムゲイン(賃料収入)を得られる」「節税できる」「値上がりによるキャピタルゲインを得られる」ようになります。そのため、1年以内の短期譲渡での税金については考えなくて問題ありません。

なお注意点として、あくまでも連邦税(アメリカ政府へのキャピタルゲイン税)が最大20%であり、州税でのキャピタルゲイン税は別です。州税はエリアによって異なるため、これについては不動産会社へ聞くなど独自に調べるといいです。

・売却時は減価償却費を含める

なお売却益を出す場合、「売却時の不動産価格 - 不動産取得にかかった費用」で算出するわけではありません。米国不動産は居住用の木造不動産へ投資したとき、新築でも中古でも耐用年数は一律で27.5年です。こうした期間に渡って減価償却していきますが、その減価償却費用を売却益に上乗せしなければいけません。

例えば、以下のような状況だったとします。

- 売却時の不動産価格:7,000万円

- 取得時の不動産価格:5,000万円

- 減価償却費:1,000万円

この場合、「7,000万円(売却時の不動産価格) - 5,000万円(取得時の不動産価格) = 2,000万円」が売却益ではありません。それまで減価償却した費用についても上乗せする必要があります。

つまり、売却益は以下のようになります。

- 7,000万円(売却時の不動産価格) - 5,000万円(取得時の不動産価格) + 1,000万円(減価償却費) = 3,000万円

日本でも米国でも、不動産購入後は減価償却費を計上できます。こうした減価償却費を経費計上した分だけ、課税所得が少なくなって所得税の支払いが少なくなります。

特に米国不動産の場合、ローンを利用して投資すると所得税ゼロになることがほとんどです。これは利子払いと減価償却費の経費を合わせることで、利益がゼロになるからなのです。こうした恩恵を既に得ているため、過去に減価償却した分については売却時に計上するするというわけです。

こうして計算した不動産価格の値上がりによる売却益について、キャピタルゲイン税として「最大20%(連邦税) + 州税」を課せられると考えましょう。

売却時は税金だけでなくその他の費用が必要

なお、不動産の値上がりによって売却益を得られるのがアメリカ不動産ですが、その他にも費用が必要になります。その中でも、主なものが以下になります。

- 不動産会社への仲介手数料:売却額の6%

- エクスロー費用:売却額の1%

米国不動産を購入するとき、費用は非常に安くなっています。不動産会社へ支払うお金がないからです。不動産購入時、不動産会社へ支払う仲介手数料は売主が負担するようになっています。その代わりとして、売却時にはあなたが高額な費用を支払わなければいけません。そのため、仲介手数料として売却額の6%の支払いが必要になります。

これに加えて、エクスロー費用が必要です。不動産は非常に高額なやり取りになるため、エクスロー会社を通してお金を受け取るというわけです。これによって不正がゼロになるわけですが、このときのエクスロー費用が売却額の1%です。

その他、細かい費用は発生するもののザックリとアメリカ不動産の売却時はこうした費用が税金の他に発生すると理解すれば問題ありません。

なおキャピタルゲイン税を計算するとき、当然ですが売却時に支払った「不動産会社への費用」「エクスロー費用」などは経費として差し引けるようになります。源泉徴収税は売却額にかかるので関係ないものの、確定申告をすることで経費の分だけキャピタルゲイン税が減り、お金が返ってくると考えましょう。

値上がり後の売却での税金・費用を理解する

日本の不動産とは異なり、アメリカ不動産は値上がりが基本になるため、よほどダメな投資エリアでなければ問題なく大きな売却益を得られるようになります。値下がりが基本になる日本の不動産とは異なり、長期保有で値上がりを期待できるのが米国不動産投資です。

ただ実際に売却するときについては、どのような税金や費用があるのか把握しなければいけません。国によって制度が異なり、売却時に高額な費用が必要になると大変だからです。

アメリカ不動産の場合、最も注意するべきはFIRPTA(連邦源泉税)です。確定申告によって後で戻ってきますが、売却時に高額な現金を源泉税として取られるため、一時的にキャッシュフローが悪くなります。また、このときは売却時に必要な「不動産会社への手数料」「エクスロー費用」が発生することも理解しましょう。

その後、確定申告をして正確なキャピタルゲイン税を算出します。

米国不動産投資で物件を売却するとき、ここまで述べたような税金・費用が発生します。値上がりによって大きな利益を得られるものの、どのようなお金が必要になるのか事前に理解しておきましょう。

最もリスクが低く、条件が良い海外不動産投資の国がアメリカです。「海外不動産投資=アメリカ不動産」というほどであり、これには人口増加や空室率の低さ、物件価格の値上がりなどが理由として挙げられます。

東南アジアの不動産だとインカムゲイン(賃料収入)の利益を得られず、節税効果もありません。一方で米国不動産では「インカムゲイン」「キャピタルゲイン」「節税効果」の3つを得られるため、圧倒的に優れた利回りを実現できるようになります。

ただアメリカ不動産の中でも富裕層向けでリスクが低く、さらには将来の値上がりを期待できる物件へ投資しなければいけません。

これを実現するため、アメリカ現地にオフィスをもつ優良の大手エージェント会社を紹介します。「すべて日本語で完結できる」「融資を引き出せる」「物件購入後の管理や売却までサポートしてくれる」という会社であり、米国不動産投資での問題点をすべて解決できるようになっています。

なおリスクの高い物件は取り扱っていない会社であり、インカムゲイン(賃料収入)での利回りは7~8%ほどになります。ただ、こうした利回りにて米国不動産へ投資し、数年後の物件価格の値上がりを期待しつつ、さらには個人・法人による節税まで可能になっています。