海外不動産投資といえば節税です。個人で不動産に投資して、無駄な税金を抑えることで大きな得をすることができます。これについては、富裕層であるほど優れた節税効果を得られることが分かっています。

主にアメリカ不動産を活用して節税するのが大原則になりますが、個人の投資でかつては「4年償却」によって大幅な節税が可能でした。しかし、いまでは税制改正によって米国不動産を用いた過度の税金対策ができなくなりました。

それでは、いまは全く意味ないのかというと、もちろんそういうわけではありません。問題なく個人(または法人)が投資して大幅な節税対策が可能になります。

税金対策を講じるとき、どのように考えて海外不動産投資を実践すればいいのでしょうか。ここでは、個人節税での正しいやり方・考え方について解説していきます。

もくじ

アメリカ不動産は築100年以上でも価値が落ちない

海外不動産の節税法を理解するためには、米国不動産の状況や過去の節税法、減価償却の概念を理解しなければいけません。そこで、まずはこれから理解していくようにします。

日本の木造住宅は寿命が非常に短いです。一般的には、日本だと木造住宅の寿命は約30年といわれています。もちろん、実際にはもっと長く住むことができるものの、あくまでも「住める」というだけであり、日本では古い木造住宅は不動産としての価値がほぼゼロになります。

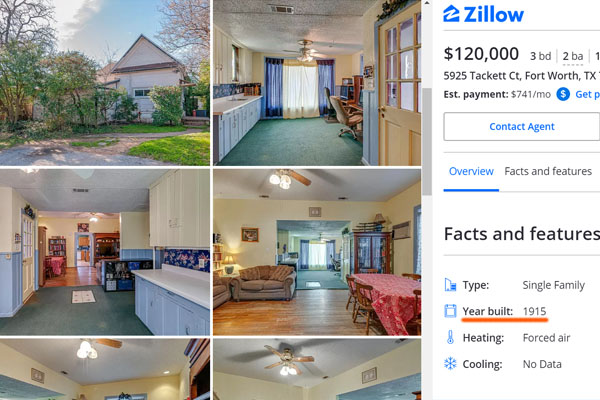

一方で米国不動産ではどうかというと、100年以上が経過した家であっても腐るほど売りに出されています。これはアメリカでは国土が広大で土地価格が非常に安く、建物のメンテナンスに多くのお金をかけられることが理由の一つです。例えば、以下は100年以上前の木造住宅になります。

建築された年(Year built)は1915年であり、100年以上も前の物件です。ただ、それでも120,000ドル(約1,200万円)で販売されています。また、100年以上前の不動産とは思えないほど見た目はキレイです。

※参考までに、ロサンゼルスなどの都市部では100年以上前の物件でも値段が5,000万円から1億円以上になります。

日本では考えられませんが、アメリカ不動産では木造住宅であっても長く使い続けるのが普通であり、住宅価格が落ちないようになっているのです。

建物割合が大きく、土地が少ないので減価償却度合いが大きい

そうしたとき、不動産を購入した際は減価償却として毎年経費として償却分を落とせるようになっています。このとき、経費にできる金額が大きいほど節税度合いが大きくなります。

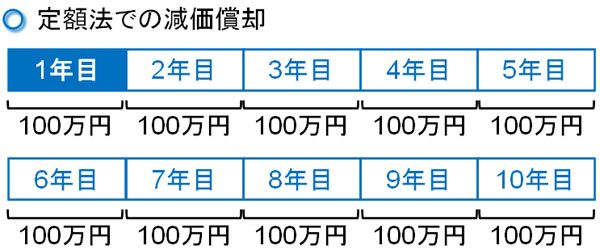

不動産のように高額であり、何年も活用することが前提となる費用だと「お金を支払った全額をその年に経費化するのではなく、毎年徐々に経費に計上するべき」というルールがあります。これが減価償却です。例えば1,000万円の建物で耐用年数10年だと、「1,000万円 ÷ 10年 = 100万円」ずつ減価償却します。

これはつまり、「毎年100万円まで経費にしても問題ない」ことを意味します。

このときの100万円については、個人で投資した場合は課税所得から差し引くことができます。例えば課税所得1,000万円の人であれば、不動産投資によって100万円の減価償却費を計上し、損益通算することで、課税所得を900万円で税務申告できます。

- 1,000万円(元々の課税所得) - 100万円(減価償却) = 900万円

不動産所得で発生した経費(損失)について、減価償却費として計上するわけですが、このときの減価償却費は「個人の課税所得と損益通算(利益と損失を相殺させること)できる」というわけです。

日本は累進課税であり、所得の高い人ほど税金が高くなります。ちなみに課税所得900万円以上だと、所得税と住民税で税率43%です。そのため100万円の課税所得を減らすことで「100万円 × 43% = 43万円」もの無駄な税金を削減できます。

・アメリカ不動産は減価償却できる割合が大きい

そのため、不動産を購入したときに減価償却できる割合が大きいほど税金対策できます。このとき重要なのは「土地は時間経過と共に値下がりするものではないため、減価償却できるのは建物部分だけ」ということです。

ただ日本だと、土地が非常に高く「土地:建物=8:2」の割合になるのが一般的です。一方でアメリカ不動産だと、米国は国土が広く土地が余りまくっているため土地の値段が非常に安いです。その結果、「土地:建物=2:8」となります。

つまり、米国では建物に高額な値段をかけられるのです。例えば、テキサス州などであれば以下のような豪華な家でも土地を含めて3,500万円ほどになります。

いずれにしても、アメリカでは不動産価格全体に占める建物割合が高く、その多くを減価償却できます。

日本の不動産に投資してもほとんど減価償却できないのは、その大部分が土地代で占められているからです。そうではなく、海外不動産投資の節税では米国のように建物割合の高い国で投資を行い、高い減価償却割合にて経費額を多くできるのです。

かつて可能だった海外の中古木造住宅投資での4年償却

そうしたとき、建物のうち減価償却については「この年はこれくらい減価償却費を計上する」などのように、償却額を自分勝手に決められるわけではありません。国が減価償却の割合を法律にて事前に決定しています。

具体的な不動産(建物)の減価償却年数は以下のようになります。

- 鉄筋コンクリート(RC):47年

- れんが造・石造・ブロック造:38年

- 木造:22年

例えば新築の木造住宅を建築した場合、22年にかけて徐々に減価償却費として経費計上しなければいけません。ただ、築22年以上が経過している木造住宅を購入すると、詳細は省きますが「4年償却」が可能になります。つまり、建物部分につき4年間かけて減価償却として経費計上できるわけです。

例えば5,000万円(建物の価格割合:80%)の家を購入した場合、海外不動産投資なら「不動産価格全体の8割に相当する4,000万円が建物部分の価格」になります。この4,000万円について4年で減価償却します。

減価償却できる部分が大きいほど、当然ですが節税できる金額は大きくなります。そのため、「建物割合が大きい」「22年以上の中古木造物件」の両方を満たした物件として、アメリカで海外不動産投資をすることで、個人の所得税・住民税を大幅に減らすことができたのです。

高年収の個人ほど損益通算で税金対策が可能

なお、これは高年収の人だからこそ意味があります。具体的には、年収700~1,000万円以上の人が利用するからこそ大きな威力を発揮できる節税法だといえます。前述の通り、高額所得者であるほど累進課税によって税率が高くなるからです。

以下は課税所得に対する税率(所得税&住民税)です。

| 課税所得額 | 税率 |

|---|---|

| 195万円以下 | 15% |

| 195万円超~330万円以下 | 20% |

| 330万円超~695万円以下 | 30% |

| 695万円超~900万円以下 | 33% |

| 900万円超~1800万円以下 | 43% |

| 1800万円超~4000万円以下 | 50% |

| 4000万円超 | 55% |

例えば課税所得2,000万円だと、半分が税金で取られるようになります。そこで海外不動産投資で高額な減価償却費を計上し、課税所得を減らせばその分だけ税金対策が可能になります。

一方で課税所得300万円の人ならどうでしょうか。この場合、税率は20%ほどです。仮に海外不動産投資によって課税所得を100万円ほど減らしても、「100万円(減価償却分) × 20%(税率) = 20万円」しか威力がありません。

高額所得者は税率が非常に高いからこそ、海外不動産投資による税金対策効果が大きいのです。

2020年の税制改正により、簡便法での4年償却が規制される

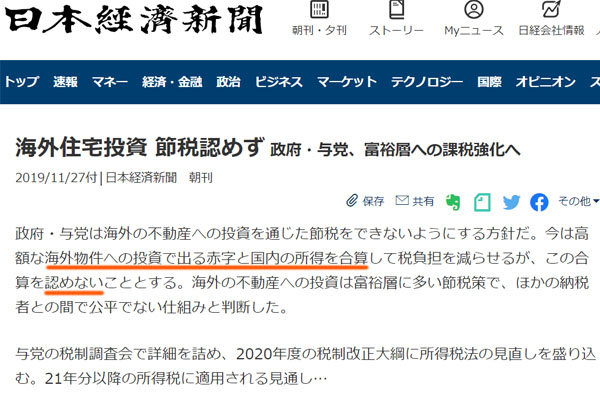

ただ、2020年の税制改正が実施されて「個人の海外不動産投資で償却年数を4年とする方法」が無効化されるようになりました。

国内の不動産投資であれば、これまで通り22年以上の中古木造物件の購入によって4年償却が可能です。ただアメリカ不動産のように、「100年以上でも問題なく利用できる物件へ投資して、4年償却する」のは実態とズレるので、税制改正によって規制されたというわけです。

もちろん、これについては以下の通り広くニュースになりました。

「22年以上の中古木造物件を購入し、4年償却する方法」を簡便法といいます。ただ海外不動産投資をした場合、簡便法を使って4年という償却年数で減価償却費を計上したとしても、経費に認めないように税制改正されたと考えましょう。

コストセグリゲーション法を用いて減価償却する

それでは、アメリカ不動産への投資は個人節税を実現できないのでしょうか。もちろん、そういうわけではありません。確かに税制改正によって以前のような節税はできませんが、いまでも短い償却期間で早期の節税が可能になります。

あくまでも「簡便法を用いた手法がダメになった」というわけであり、正規の償却年数で減価償却させていけば問題ありません。

ただ当然ですが、海外不動産投資をして「22年をかけて木造住宅を減価償却させていく」という方法では微妙です。そこで、住宅不動産の中で以下のように細かく分けるようにします。

- 建物:償却年数22年

- 構築物:償却年数15~17年

- 動産:償却年数5~8年

家の中でも、「給水管、庭の設備、エアコンなどのように細かく分けて、それぞれについて減価償却期間を算出する」ようにします。例えば、給排水は償却年数が15年と決められています。外付けのエアコンなら耐用年数(償却期間)は7年です。

建物を構成するパーツがどのような物なのかによって耐用年数は異なりますが、いずれにしても細かく分ければ「建物の減価償却期間22年」よりも短い償却年数にて、減価償却できるものがたくさん出てきます。

こうして細かく分けて減価償却する方法をコストセグリゲーション法といいます。商業施設などでは一般的に実施されており、正規の減価償却期間にしたがって実施するやり方なので、当然ですが完全合法のやり方になります。

10年の償却期間かけて家の大部分を経費化していく

それでは、コストセグリゲーション法を用いたとき、個人としてどれくらいの節税効果を得られるのでしょうか。これについては、ザックリと「10年ほどかけて家の大部分を経費化していく」と考えるようにしましょう。

例えば5,000万円の家であれば、前述の通り8割が建物部分なので、建物4,000万円について徐々に減価償却できるようになっています。このときコストセグリゲーション法を利用すれば、毎年300万円を10年に渡って減価償却できるようになります。

もちろん、物によって減価償却期間が異なるので年数が後ろになるほど減価償却できる金額は少なくなります。ただ、ザックリとこのようなペースにて減価償却できると考えるようにしましょう。

なお、説明した通り日本だと費用の大部分が土地なので不動産投資を実践しても節税になりません。一方で海外不動産投資では建物割合が非常に大きいため、日本の不動産へ投資するときに比べて減価償却できる割合が大きく、大きな節税効果を期待できるのは変わりません。

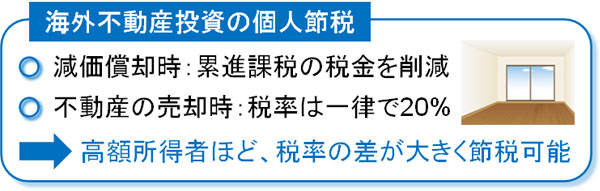

長期譲渡所得で税率20%にする

こうして個人で大幅な節税を実現したあと、不動産を売却するようにします。日本では不動産を売却して得られた利益(譲渡益)について、保有年数に応じて以下のような税率になることが決められています。

- 短期譲渡所得(保有年数5年以下で売却):税率39%

- 長期譲渡所得(保有年数5年超で売却):税率20%

そこで海外不動産投資をして8~10年ほど保有して節税した後、不動産を売却します。このときの譲渡益については、それまでの減価償却分を含めて計算します。

例えば、以下のような条件の物件だったとします。

- 不動産の購入費用:5,000万円

- 減価償却費の累計:3,000万円

- 不動産の売却金額:6,000万円

このとき、「6,000万円(売却金額) - 5,000万円(購入金額) = 1,000万円」に対して税金を課せられるわけではありません。それまでの減価償却費も含める必要があります。つまり、譲渡益は以下のようになります。

- 6,000万円(売却金額) - 5,000万円(購入金額) + 3,000万円(減価償却費の累計) = 4,000万円

「いままで計上した減価償却費を計上するなら、節税にならないのでは?」と思う人がいます。ただ、そうではありません。長期譲渡所得の場合、一律で税率20%であることがポイントです。

前述の通り、高額所得者は税率が非常に高いです。課税所得2,000万円の人なら税率50%(所得税率+住民税率10%)であり、減価償却費を計上することで「税率50%の部分に課税される税金を減らせる」ようになります。今回の例のように、減価償却費の累計が3,000万円であれば、1,500万円の無駄な税金を削除できるのです。

- 3,000万円(減価償却費の累計) × 50%(累進課税の税率) = 1,500万円

一方で、長期譲渡所得で支払うべき税率は20 %です。そのため減価償却費3,000万円がプラスになったとしても、この部分に課せられる税金は600万円で済みます。

- 3,000万円(減価償却費の累計) × 20%(長期譲渡所得の税率) = 600万円

つまり1,500万円の所得税・住民税を減らし、その代わりとして長期譲渡所得の600万円を支払うことになります。その結果、差額の900万円について税金を減らせるというわけです。

法人だと償却年数4年がいまでも可能

なお、ここまで個人で行う海外不動産投資での節税法について解説してきました。ただ、ここまで述べた方法はあくまでも個人投資家に対する規制であり、法人は関係ないと考えましょう。

つまり法人が海外不動産へ投資する場合、いまでも問題なく簡便法による減価償却を利用できます。米国不動産へ投資して、4年償却による素早い損金計上が可能なのです。

2020年の税制改正による規制で節税効果が弱まったのは、あくまでも個人だけだと考えるようにしましょう。

そのため法人で大きな利益が出ている場合、海外不動産投資を行う経営者はたくさんいます。米国不動産だと、3,000万円から数億円まで非常に幅広い中古木造物件が存在します。こうした中でも築後22年以上の中古不動産へ投資すれば、4年にかけての高額な節税効果を期待できると考えましょう。

アジアのコンドミニアムやヨーロッパ不動産は節税効果が薄い

なお、これら個人や法人が節税目的で海外不動産投資をする場合、東南アジアへの投資は対象外になります。理由としては、ほぼ100%の確率で以下のようなコンドミニアムへ投資することになるからです。

タイやフィリピンなど、アジアでは外国人は土地を保有できないように規制している国がほとんどです。また現地在住の外国人へ賃貸に出すのが大原則のため、必然的にコンドミニアム投資になるのです。

ただコンドミニアムだと耐用年数が長くなってしまいます。さらに、コストセグリゲーション法によって細かく分けられる部分が少ないです。そのため、まったく節税になりません。

似たことはイギリスなどヨーロッパ不動産への投資にもいえます。こうしたヨーロッパ不動産はレンガの家が多く、減価償却期間が非常に長いです。建物部分について償却年数が長いため、木造住宅に比べると節税効果がかなり見劣りするのです。

アメリカの木造住宅で可能な個人の海外不動産投資節税

そのため、「海外不動産投資での節税=アメリカ不動産へ投資する」と考えるようにしましょう。木造の米国不動産へ投資するからこそ、個人で高額な節税が可能なのです。

しかもアメリカは世界一の経済国であり、人口増加がずっと続いているため、中古木造物件であっても不動産価格がずっと値上がりしています。

- 高額な節税が可能

- 金持ち人口が多く、問題なく賃料収入が入る

- 不動産価格が上昇し続けている

こうした条件を揃えているため、海外不動産投資だとアメリカの一択になりやすいですし、節税効果まで考慮すると個人投資によって大きくお金を増やせるというわけです。

税制改正後も問題なく海外不動産投資で税金対策できる

海外不動産投資による個人節税については、2020年に税制改正が発表され、個人による4年償却が規制されました。そのため、中古木造物件へ投資する節税法が無意味になったのではと考える投資家が急増しました。

しかし、いまでも問題なく節税可能です。もちろん以前のような4年といった短い償却年数ではないですが、コストセグリゲーション法によって10年ほどの償却期間で減価償却していきます。規制前よりは威力が落ちたものの、いまでも効果の大きい個人節税法になります。

また規制は個人が対象であり、法人は関係ありません。そのため、法人では問題なく4年償却による経費化が可能です。

こうした税制を理解したうえで、海外不動産投資を実施するようにしましょう。海外不動産投資での節税はアメリカ不動産以外に選択肢がないため、米国不動産を利用して税金対策を進めていくといいです。

最もリスクが低く、条件が良い海外不動産投資の国がアメリカです。「海外不動産投資=アメリカ不動産」というほどであり、これには人口増加や空室率の低さ、物件価格の値上がりなどが理由として挙げられます。

東南アジアの不動産だとインカムゲイン(賃料収入)の利益を得られず、節税効果もありません。一方で米国不動産では「インカムゲイン」「キャピタルゲイン」「節税効果」の3つを得られるため、圧倒的に優れた利回りを実現できるようになります。

ただアメリカ不動産の中でも富裕層向けでリスクが低く、さらには将来の値上がりを期待できる物件へ投資しなければいけません。

これを実現するため、アメリカ現地にオフィスをもつ優良の大手エージェント会社を紹介します。「すべて日本語で完結できる」「融資を引き出せる」「物件購入後の管理や売却までサポートしてくれる」という会社であり、米国不動産投資での問題点をすべて解決できるようになっています。

なおリスクの高い物件は取り扱っていない会社であり、インカムゲイン(賃料収入)での利回りは7~8%ほどになります。ただ、こうした利回りにて米国不動産へ投資し、数年後の物件価格の値上がりを期待しつつ、さらには個人・法人による節税まで可能になっています。