個人のクレジットカードであると、キャッシング機能が付いてあるものが存在します。個人カードではリボ払いを勧められたり、キャッシング機能のあるクレジットカードを作れる場合が多かったりします。

一方で法人カードであると、キャッシング可能なクレジットカードは非常に少ないです。法人カードは個人事業主や会社組織に対して発行するクレジットカードになりますが、個人とは違ってリボ払いやキャッシングなどの機能がついていないのです。

それでは、なぜビジネスカードではキャッシング機能が一般的ではないのでしょうか。また、キャッシング機能ありの法人カードとしてはどのようなものがあるのでしょうか。これについて解説していきます。

もくじ

法人向けクレジットカードのキャッシングは一般的ではない

個人であれば、キャッシング機能のあるクレジットカードを利用してもらいたいとカード会社は考えます。働いていない人はダメですが、通常であれば個人では会社から給料を受け取るため、たとえキャッシングをしたとしても返済できる見込みが高いです。

一方で法人がキャッシングを行うとなると、事業資金に活用することがほとんどです。取引先への支払いであったり、融資を受けている銀行への返済であったりします。

個人とは違い、会社は倒産リスクが高いです。個人のように毎月決まったお金が振り込まれるわけではなく、自ら稼がなければいけません。

また、順調にビジネスがまわっている会社はキャッシングをせず、経営がうまくいっていない会社であるほどキャッシングをしようとします。貸し倒れる可能性が高いため、法人カードでのキャッシングは一般的ではないのです。

実際、アメックスではかつて法人カード(アメリカン・エキスプレス・ビジネス・ゴールド・カードなど)でキャッシングサービスがあったものの、現在ではサービス停止しています。かつては「エキスプレス・キャッシュ」というキャッシングできる機能がありました。しかし、このサービスを2012年6月30日に停止したのです。

他にも、ビジネスカードとして広く活用されているJCB法人カードにもキャッシング機能がありません。JCB法人カードはキャッシングだけでなく、リボ払いにも対応していません。ただ、アメックスやJCBに限らず、ビジネスカードでキャッシングができないのは普通です。

法人カードによるキャッシングでの金利

それでは、法人カードでキャッシングしたときの金利はどのようになるのでしょうか。

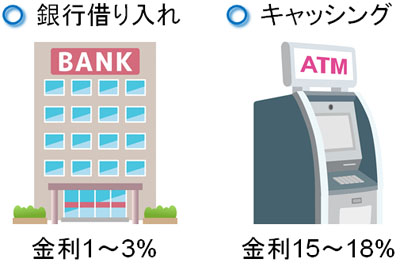

会社での資金調達では、一般的に銀行融資が基本です。銀行からお金を借りる方法であると、高くても金利3%ほどです。安ければ金利1%台で借りることができます。100万円を借りたとしても、一年で1万円ちょっとくらいの金利を払えば問題ありません。

一方でキャッシングとなると、年間の金利は15~18%ほどになります。

銀行融資に比べると非常に高額の利子になるため、キャッシングによる資金調達は一般的ではありません。法人でのキャッシングは、銀行に頼れないなど特殊な事情のある人が行うものなのです。

キャッシングをすると、何もしなくても年間の支払いが15~18%(金利分)だけ増えてしまいます。これでは経営を圧迫するため、銀行のような長期借り入れを目的とするのではなく、短期での借り入れだけにキャッシングの利用を考えるようにしましょう。

後でお金が入ってくる見込みはあるものの、いま現在の資金繰りに苦しくて銀行を頼れない場合にのみキャッシングを活用するのです。

海外キャッシングは多くの人が利用する

または、「海外でキャッシングを利用することで一時的にお金を借りる」のは多くの人が活用します。海外でお金を現地通貨に換える(両替する)ときの手数料よりも、現地でキャッシング機能を利用して現地通貨を手にする方が安上がりなことが多いからです。

日本に帰国した後、ネット上からの申し込みや銀行振込、ATM振込などによって繰り上げ返済すれば問題ありません。そうすれば、両替所を利用するよりもお得に現地通貨を入手できるようになります。

私も海外出張(外国旅行)をするとき、両替などはせずに現地のATMでキャッシングすることで現地のお金を下ろすようにしています。いまでは、外国で両替所を利用することはまったくなくなりました。

両替所などがなくてもATMはあらゆる場所に存在しますし、24時間いつでもお金を引き出すことができます。両替手数料がなく、海外キャッシングの方がお得であることを考えると、キャッシングしない理由はありません。

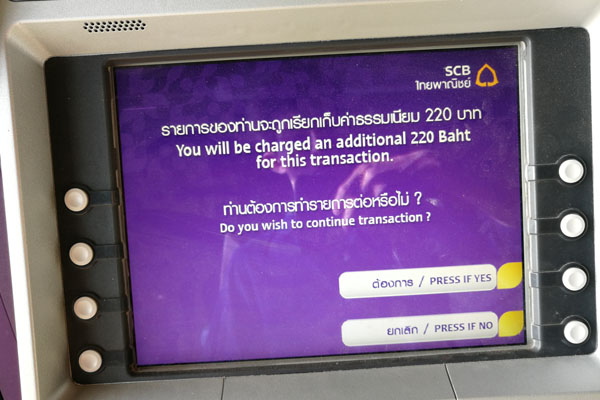

以下はタイ・バンコクへ行ったときに操作したATMですが、こうした画面を使っていきます。

「両替よりもキャッシングの方が得する」と知っている人にとって、海外でのキャッシングは一般的です。私の場合は、日本に帰ってきて最初に行うことは海外でキャッシングしたお金を返すこと(繰り上げ返済)です。

もちろん、お金の返済が長くなると無駄に手数料(利子)がかかるため、帰国後は早めにお金を返すようにしましょう。

・海外ATMでキャッシングする方法

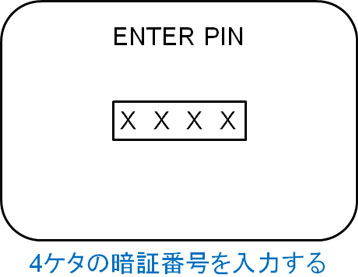

海外のATMを利用する場合、最初に法人カードをATMに挿入します。その後、4ケタのパスワードを入力します。

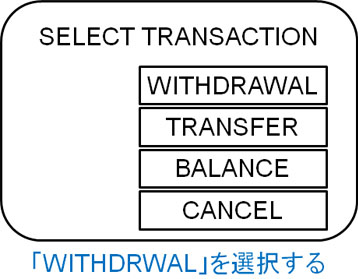

そうすると取引したい内容を選択できるため、「WITHDRAWAL(引き出す)」を選びます。

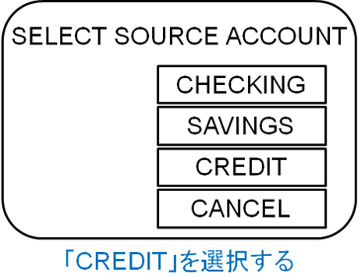

その後、どのようにして(どのような口座から)引き出したいのかを選択するため、「CREDIT(クレジットカード)」を選びます。このとき、「CASH IN ADVANCE」と表示されることもありますが、多くは「CREDIT」という表示です。

そうして、下ろしたい金額を選択すれば問題なくお金が出てきます。

・キャッシングすると経費精算が楽になる

なお、特に発展途上国などクレジットカードを使えない機会は多いです。エアコンも効いていないタクシーやボロボロの駅舎でカード決済できるはずがないのです。

ただ、海外出張であれば現地で利用した交通費を後で計算し、経費に落とす必要があります。しかし、海外ではタクシーを利用しても領収書をもらえないことが多く、料金をメモするのも一苦労です。

そこで海外キャッシングをした場合、そのお金の中から交通費など経費精算できるお金を支払っていれば、残ったお金の額から「どれだけのお金を使ったのか」を一回の計算だけで把握できるようになります。こうして経費処理を簡素化し、無駄なことに時間を使わないようにするといいです。また、キャッシングした際の両替レートも記録として残すと便利です。

ビジネスを動かしている人の中には、海外視察に行く機会の多い人がいます。そうしたとき、海外でキャッシングできるのは非常に心強いです。

キャッシングの返済方法は何があるのか

お金を借りた場合、当然ながら返さなくてはいけません。このとき、借りたお金をどのようにして返済するのか選ぶことができます。

このとき、一括返済方式(一回払い)とリボルビング払い(リボ払い)があります。

一括返済方式(一回払い)による返済

一括返済方式とは、その名の通りキャッシングしたお金を一括で返済する方法を指します。

年利15~18%だったとしても、これは一年間お金を借りたときの金利です。翌月に一括返済する場合、手数料(利子)は非常に安く済みます。

海外でキャッシングをするのが普通なのは、一括返済できるからです。私も外国旅行したとき、キャッシングをして日本へ帰国後、すぐに一括返済の手続きをします。

法人カードによって異なりますが、ネット上で返済手続きすることができたり、電話で一括返済をお願いできたりします。ただ、手続きの多くはネット上から可能であり、そこまで手間がかかるものではありません。

一括返済方式を考えている人の場合、重要なのは「必ず手続きをする」ことがあります。手続きをしない限り、一括返済されることはありません。

なぜ、多くのクレジットカードでキャッシングやリボ払いを推奨するかというと、その方が多くの金利を取ることができて儲かるからです。一括返済を推奨するカード会社は存在しません。そのため、一括返済を考えている場合は忘れずに手続きするようにしましょう。

リボルビング払い(リボ払い)による返済

一括返済とは異なり、キャッシングしたお金を少しずつ返す方法としてリボ払いがあります。リボ払いとは、毎月一定額(あらかじめ決められた額)を返済する方法を指します。

法人カードによって異なるものの、キャッシングによるリボ払いでの返済額はあらかじめが決められています。例えば、以下のような感じです。

- キャッシングの残高が10~20万円の場合:毎月1万円の返済

- キャッシングの残高が20~30万円の場合:毎月1万5,000円の返済

- キャッシングの残高が30~40万円の場合:毎月2万円の返済

どれだけキャッシングして返済額が残っているのかによって、毎月の返済額が異なってきます。このとき、返済とはいっても利子を上乗せしての返済になります。

例えば、35万円をキャッシングで借りていたとします。この場合、翌月は2万円を返す必要があります。もし、金利15%だと仮定すると、手数料(利子)は「350,000円 × 15% ÷ 12ヵ月 = 4,375円」です。

そのため、「2万円(返済額)+ 4,375円(利子)= 24,375円」を翌月にカード会社へ支払うようになります。

リボ払いをすると、このように手数料が大きくなります。こうしたことがあるため、資金繰りや会社の経営状況を踏まえて、キャッシングによるリボ払いを選択するかどうかを考えるといいです。

急な資金調達のとき、キャッシング枠は必要

ここまで述べてきましたが、実際のところはどうかというと、経営者でキャッシングする人は非常に多いです。私も会社経営をしていますが、事業資金を調達するためにキャッシングする人がたくさんいるのです。

当然ながら、銀行は簡単にお金を貸してくれません。融資を受けるにしても、審査を含めて1ヵ月以上の期間が必要になるのは普通です。

さらに下手をすれば、貸しはがし(貸したお金を返すように催促すること)をしてきます。貸しはがしにあうと資金繰りが一気に苦しくなり、倒産するようになります。

また、得意先への支払いや急な出費など、銀行からの借金では対応できない場面はたくさんあります。このとき銀行融資を待ってはいられません。急にお金が必要になったとき、「数日だけあとわずかなお金があればしのげる」という場面は多く、そうしたときにコンビニATMなどでいますぐお金を借りられるキャッシングが役立つのです。

資金繰りは経営の中で最も重要なものの一つです。ビジネスをしていると、お金の面でどうしようもない場面がいくつも出てくるため、そうしたときの保険としてキャッシング可能な法人カードを保有しておくといいです。

キャッシング可能なビジネスカード

それでは、キャッシング可能な法人カードとしてはどのようなものがあるのでしょうか。これには、あなたが個人事業主なのか、それとも会社なのかによって違ってきます。

個人事業主であっても法人であっても、キャッシング利用できるビジネスカードは非常に少ないです。

少なくとも、アメックス(アメリカン・エキスプレス)やJCB法人カードではキャッシングできません。そのため、キャッシングする可能性が高い人の場合、最初からキャッシング可能な法人カードをもっておくといいです。

メインで使用してもいいですし、キャッシング用として予備にとっておいてもいいです。資金調達法としてはメインでないため数は少ないですが、キャッシング可能な法人カードは存在します。

なお、法人を対象としたカードよりも、個人事業主を対象にした法人カードの方がキャッシングできるカードが多いです。法人では倒産確率が高いものの、個人事業主(自営業)はあくまでも個人であるため、破産する確率が低いためです。

このとき、キャッシングできるカードとして以下の法人カードを選ぶといいです。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

法人がもてるクレジットカードの中でキャッシングできるカードは非常に少ないですが、キャッシング可能な法人カードとしてセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードがあります。

プラチナカードとしての位置づけであり、国際ブランドはアメックスです。ただ、アメックス(アメリカン・エキスプレス)とは異なり、クレディセゾンが運営しているのでキャッシング可能となっています。

返済方法としては、一括返済方式とリボ払いがあります。手数料(金利)を抑えたい場合、一括返済方式で返すといいです。資金繰りが厳しい場合、リボ払いでも問題ありません。

個人事業主であっても、設立一年未満の会社でも保有できる珍しいプラチナカードです。年会費は22,000円ですが、プラチナカードなので付帯サービスも優れています。会社組織でキャッシングをしたい場合、必ず保有すべき法人カードです。