法人カードは経理作業を簡素化したり節税したりするときに非常に便利です。ただ、経理処理が簡単になるとはいっても領収書類は残さなければいけません。

しかし、そうした領収書類ですら必要なく経費で落とせる項目があります。それが、公共料金(電気・ガス・水道)や携帯電話代、家賃などの固定費です。通信費(インターネット使用料)や固定電話代なども入ります。

これらの固定費をビジネスカード払いにするのは非常に大きなメリットがあります。デメリットがほぼないため、クレジットカード払い可能なものについてはすべて法人カード決済にするといいです。私もカード払いできるものは全部ビジネスカード決済です。

なぜ、公共料金などの固定費をカード払いするといいのでしょうか。今回はこの理由について解説していきます。

もくじ

支払いが必須の固定費は自動決済が基本

ビジネスをするとき、個人事業主・フリーランス(自営業)であれ会社経営者であれ、自分の事業に集中しなければいけません。そうしたとき、面倒なものとして支払いがあります。

得意先への支払いであれば仕方ありません。銀行やコンビニに出向いたり、ネットバンクから振込をしたりしてお金を払う必要があります。

ただ、公共料金(電気・ガス・水道)や携帯電話代、家賃、インターネット代については必ず毎月の支払いが必要になります。こうしたものについて、毎月自ら支払い手続きをしていると非常に面倒です。振込作業をするたびにあなたのビジネスが中断し、さらには経理処理が複雑になりします。

そこで、毎月必ず支払う必要のあるお金についてはカード払いするようにしましょう。そうすれば自動決済になるため、特に何も考えなくてもお金の支払いが完了するようになります。以下は私の法人カード決済画面ですが、このように公共料金を含めた固定費はすべてカード払いにしています。

店舗運営であっても事務所であっても、経費処理の簡素化を実現するためには必ずカード決済が必要になります。

クレジットカードで振込手数料なしによる経費削減

また、銀行振込やコンビニ振込であると手数料がかかります。例えば私の場合、地元の地銀をメインバンクに使っているのですが、「3万円未満:440円(税別)」「3万円以上:600円(税別)」のように、詐欺なのではというほど高額な振込手数料を取られます。

たとえネット銀行であったとしても、3万円以上だと250円ほどの手数料を取られます。

コンビニ振込であっても同様であり、3万円以上で400円(税別)などの手数料が必要になります。いずれにしても、振込手数料が必要になります。手間がかかるだけでなく、手数料まで取られてしまうのです。こうした手数料が積み重なることで、無駄な経費が増えるようになります。

例えば電気代やガス代、通信費などで月4回ほど振り込むことを考えると、以下のような手数料になります。

- 400円(振込手数料) × 4回(振込回数) × 12ヵ月 = 19,200円

一方で法人カードを利用すれば、こうした振込手数料がゼロになります。それまで払っていた銀行やコンビニへの手数料がゼロになり、その分だけ経費削減を実現できます。

個人事業主・会社を含めポイント付与がある

このように、振込手数料などの経費削減が可能であるどころか、法人カードを利用することによってポイントがたまります。つまり、自由に使えるお金を手にすることができるのです。

法人カード決済によってたまったポイントについては、社長のあなたが好きなように利用して問題ありません。ギフト券に交換してもいいし、マイルをためて航空券に変えてもいいです。好きなように私的利用できます。

ビジネスカードのポイントは非課税の現金と同じです。経費を減らしながら、節税まで実現できてしまうのです。

例えば、公共料金(電気・ガス・水道)や携帯電話代、家賃、インターネット代などの固定費が毎月20万円だとします。ポイント還元率1%の法人カードを使っている場合、1年間で以下のようなポイントがたまります。

- 20万円 × 12ヵ月 × 1% = 24,000円

つまり、1年で好きに使える24,000円ものお金(ポイント)を手にできると考えてください。

法人カード決済にするだけで何万円もの経費を減らすどころか、かなりのお金をポイントとして受け取ることができるようになります。

水道光熱費や携帯代など、クレジットカード決済に最適な経費科目

ビジネスカードを活用できる科目については、できるだけカード決済にするようにしましょう。まず、自ら振込手続きをする作業を省けます。さらにカード決済だと振込手数料がなくなり、ポイントが付くことを考えると、法人カードを活用しない経営者はかなり損をしているといえます。

それでは、どのような項目について法人カードを利用するべきなのでしょうか。交際接待費などではなく、以下では必ず発生する費用について確認していきます。

・公共料金(電気・ガス・水道などの水道光熱費)

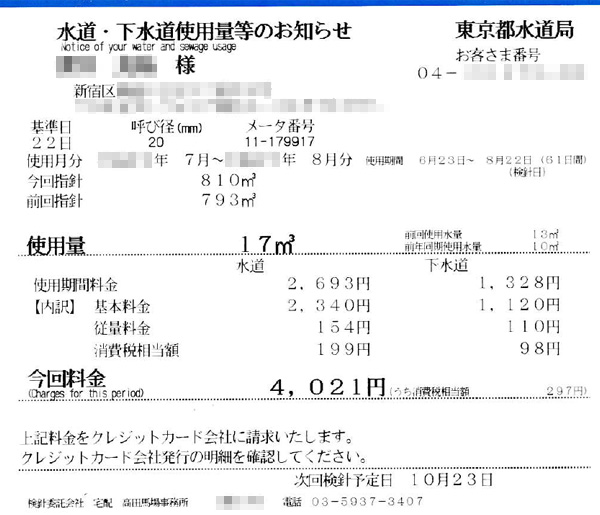

電気代やガス代、水道代などの水道光熱費はどこでもクレジットカードによる支払いが可能です。また、明細については毎月必ず記載されるようになるので支払いの証拠も残しておくことができます。

・携帯電話代

会社組織であると、法人携帯を契約することになります。法人携帯は必ず会社のお金から出さないといけないため、法人カードで支払うようにしましょう。

DoCoMo(ドコモ)、AU、ソフトバンクのいずれの携帯会社もカード決済に対応しています。ただ、DoCoMo(ドコモ)、AU、ソフトバンク以外の携帯電話会社の場合、カード払いに対応していないこともあるので確認してみるといいです。

・家賃代

不動産の賃料については、ビジネスをするうえで必須です。事務所や店舗に限らず、自宅兼事務所や借り上げ社宅など多くの場面で家賃が発生します。

自宅兼事務所であっても、借り上げ社宅であっても、費用の支払いは会社からです。そのため、家賃代を法人カードにするだけでもかなりの経費(振込手数料)を減らしながら、ポイントを貯められるようになります。

賃料をカード払いできる会社は少ないです。ただ、以下のような不動産会社であればVisa、Mastercard、JCB、アメックスなどさまざまなカードに対応しています。

- 大東建託:いい部屋ネット

- アパマンショップ:カードで家賃

日本に存在する不動産の物件数に比べると数は少ないです。ただ、家賃をカード払いできる場面もあるため、法人カードを活用できればメリットは非常に大きいです。

・通信費

インターネットの接続代については、どの事務所であっても毎月5,000円以上は必要になります。このお金をカード払いにすることで、自動決済にしましょう。

・税金(法人税、消費税)

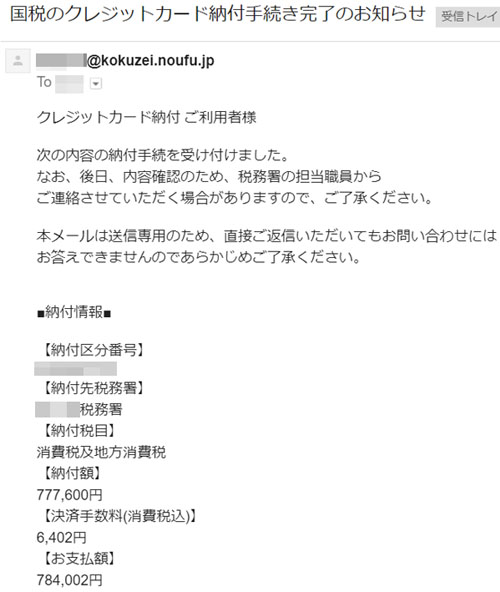

国税についてはカード決済が可能です。税金支払いのため、個人クレジットカードではなく必ず法人カード決済である必要があります。

注意点として、税金の支払いでは0.82%ほどの手数料を取られます。そのため、必ず還元率1%以上の法人カードを活用するようにしましょう。税金支払いで0.82%ほどの手数料が必要とはいっても、後で1%の非課税の現金を手にできると考えると、元を取ることができ非常に優れています。

実際に税金をカード払いすると、以下のようなメールが届くようになります。

現在、ポイント付与のこともあるため、法人税や消費税についても私は必ず法人カードを用いるようにしています。

個人事業主や会社経営者の自宅兼事務所での注意点

会社事務所や店舗の場合、すべてビジネスカードを活用して決済するようにしましょう。個人のお金で支払ってしまうと、経費にならない場面がたくさんでてきます。

ただ、自宅兼事務所の場合は少し方法が違ってきます。何でも法人カード決済すればいいわけではありません。

たとえ事務所や店舗をもっている個人事業主(自営業)や会社経営者であっても、自分が住んでいる家は自宅兼事務所にしていると思います。社長個人の家にお客さんを招き入れて接待するのは普通ですし、家で仕事をするのは当然だからです。

もし、家を自宅兼事務所にしていない場合は節税の関係でいますぐ自宅兼事務所に変更しなければいけません。

さて、自宅兼事務所でカード決済する場合、会社事務所や店舗のように何でも法人カードを使えばいいわけではなくなります。このとき、以下のように使い分けるようにしましょう。

・法人カードを使って決済する科目

まず、インターネットなどの通信費や家賃については、法人カードで支払うようにしましょう。

家に帰ったとき、インターネットがなければ自宅兼事務所で仕事ができません。そのため、当然ながら全額経費です。

また、家賃についても自宅兼事務所では「必ず最初に法人がお金を支払う」というルールがあります。これは、借り上げ社宅でも同様です。そのため、家賃支払いを経費化するにはビジネスカードでなければいけません。

・個人クレジットカードを使って決済する科目

それに対して、自宅兼事務所では「自分が実際に住んで生活する」という側面もあります。その場合、公共料金(電気・ガス・水道)については個人カードを活用するようにしましょう。

つまり、公共料金の支払いでは以下のようにします。

- 会社事務所や店舗の公共料金:法人カード

- 自宅兼事務所の公共料金:個人クレジットカード

自宅兼事務所であると、電気代や水道代のうち、個人が半分ほどを負担するのが一般的です。自宅兼事務所では個人クレジットカードを使って支払いを行い、その半分のお金を後で会社に請求することになります。

ビジネスカード決済だと公共料金の領収書は手に入らない

自動決済が可能になり、明細はウェブ上に自動で表示され、振込手数料分の経費を削減でき、ポイントまで貯まることを考えると、法人カード決済を利用することはメリットしかありません。

ただ、公共料金(電気・ガス・水道)や携帯電話代、家賃などをカード決済することにより発生する唯一のデメリットとして、「公共料金の領収書が手に入らない」ことがあげられます。

例えば新たに個人クレジットカードを発行するときなどでは、本人確認書類が必須となります。運転免許証などが本人確認書類に該当します。

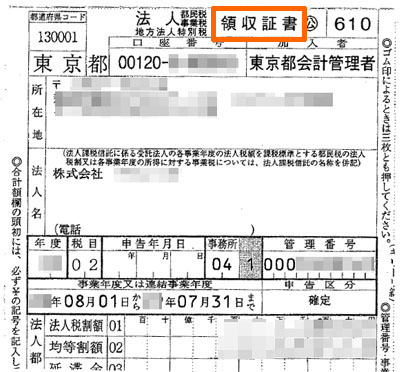

それに加えて、補助資料が必要になることがあります。補助資料とは、「電気代・ガス代・水道代・NHK受信料・税金(法人税や消費税、地方税など)を支払ったときの領収書」になります。

クレジットカードで支払いをする場合、以下のような書類が届きます。

ただ、これは単なる通知書であり領収書ではありません。そのため、補完資料としては不十分なのです。

領収書とは、以下のようなものになります。過去、私の会社で支払った税金の領収書ですが、このように「領収書(領収証書)」と明確に書かれたものが領収書になります。

クレジットカード払いであると、こうした領収書類を手にすることができません。

ただ、そうした公共料金などの補助資料が必要な場面は非常に稀です。私は公共料金や携帯電話代、通信費、税金(法人税、消費税など)をすべてカード払いにしていますが、領収書を手に入れることができないことで困ったことはありません。そのため、そこまで気にする必要はありません。

しかし、一応はこうしたデメリットがあることは頭に入れておいた方がいいです。これらを認識したうえで、法人カード決済を積極的に行うようにしましょう。

固定費の支払いに適した法人カード

毎月、支払いが必要になるものが公共料金(電気・ガス・水道)や携帯電話代、家賃、通信費です。税金(法人税、消費税など)についても、毎月ではないですが必ず支払いがあります。

こうしたものをビジネスカード払いにすれば、手数料を減らして経費削減しながら、ポイントをためて節税できるようになります。

それでは、どのようなビジネスカードを選べばいいのでしょうか。具体的な法人カードについて比較しながら確認していきます。

JCB法人カード

初心者向けの法人カードとして、JCB法人カードがあります。年会費が1,375円(税込)のカードです。

還元率は0.5%と普通であり、利用枠も一般的です。ただタクシーチケットの手配や新幹線乗車の特典(指定席無料や割引など)を活用できるため、メリットは大きいです。

なお、提出書類に決算書が必要ないので非常に審査に通りやすいです。ビジネス実績がない状態の場合、JCB法人カードが適切です。個人事業主や法人経営者でビジネス初心者の場合、JCB法人カードを活用して固定費を支払うようにしましょう。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

ビジネスカードの中でも、最も手軽に申し込みできるプラチナ法人カードがセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードです。プラチナカードなのに年会費22,000円と低めです。

それでいて、ポイント還元率1.125%と非常に高いです。税金支払いのように、手数料が必要な場面であっても、こうした高還元率カードなら問題なく決済できます。

プラチナカードであるため、世界主要空港の空港ラウンジを使える「プライオリティ・パス」があったり、高額の海外旅行傷害保険が付帯されていたりします。利用限度額も高額です。そのため、カードの特典を使えばすぐに年会費分の元を取ることができます。

また、審査書類に登記簿謄本や決算書が必要ないので、起業直後の法人でも審査に通過するようになっています。誰でも広く受け入れており、低コストで保有できるプラチナ法人カードがセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードです。