クレジットカードの中でも、個人事業主や会社経営者などビジネスを動かしている人に必須のカードとして法人カードがあります。法人カードを利用することにより、経費精算が簡単になったり効率的に節税できたりします。

非常に便利なビジネスカードですが、デメリットや問題点はないのでしょうか。また、使用するにあたってトラブルが起こることはないのでしょうか。

ここでは、法人カード利用による欠点を解説していきます。こうしたデメリットを知ることにより、事前に法人カード利用によるトラブルを防げるようになります。

もくじ

法人カードは個人クレジットカードに比べ、機能が少ない

クレジットカードをもつとき、どうしても個人クレジットカードと比べてしまいます。このとき、法人カードは個人クレジットカードに比べると、どうしてもスペックが劣ります。

実際に個人カードにくらべてどのようなデメリットがあるのかというと、以下のようなものがあります。

年会費が必要であり、ポイント還元率が悪い

個人クレジットカードであると、年会費無料のカードが非常にたくさんあります。また、種類が豊富なので、ためたいポイントや用途に応じてさまざまな使い方が可能です。

一方でビジネスカードはどうかというと、種類が少ないです。また、年会費無料の法人カードは少なく、基本的にどの法人カードも年会費が必要になります。

また、ポイント還元率が一般的に悪いです。法人カードの還元率は0.5%が基本になります。還元率0.5%よりも高いか低いかで法人カードの還元率の良さを判断できます。

個人クレジットカードであると、年会費無料であるにも関わらず還元率1%以上のカードはいくつも存在します。ただ、法人カードでそれを実現することはできないのです。

カード審査が厳しめになる

個人カードに比べて、カード審査が厳しくなるという問題点もあります。また、カード審査が厳しくなるだけでなく、カード発行に必要な期間も長くなります。

なぜ、法人カードでカード審査が厳しめになるかというと、ビジネスをしている会社はつぶれやすいからです。

個人で自己破産する人は少ないです。一方で会社であると、むしろ継続する方が難しく大半は数年で倒産していきます。ビジネスカードではカード支払いが滞ったり、倒産したりすることの方が多いのです。実際、法人カードでは個人信用だけでなく、会社の信用情報も確認します。

カード会社は審査に対して慎重になります。そのため、特にビジネス初心者の個人事業主・フリーランスや設立一年未満の法人では、審査のあまい法人カードを選んで申請しなければいけません。

リボ払い、キャッシングはほぼ使えない

法人カードでは一括払いが基本です。分割払いできる法人カードは存在するものの、基本的には一括払いとなっています。

ただ、ビジネスを動かす立場では支払いを後にして資金繰りを改善したいと考えるのが基本です。そうしたとき、場合によってはリボ払いなど支払いをかなり後回しにする方法を選択できる法人カードは非常に優れています。

しかし、リボ払いに対応しているビジネスカードはまだまだ少なく、使えないのが現状です。

これと同じことはキャッシングにもいえます。ビジネスにおいてキャッシングはメインの資金調達法ではなく、銀行融資を受けるのが基本です。ただ、特別な事情によってキャッシングしなければいけない場合が存在するため、万が一のときにキャッシングできる法人カードが手元にあると便利です。

ただ、キャッシング可能な法人カードは少ないため、適切な法人カードを選んでおかなければトラブルがあって資金ショートしそうなときに対応できなくなります。

なお、法人カードの中には個人事業主・フリーランス向けであればリボ払いやキャッシングに対応しているものがあります。つまり、同じ法人カードではあっても「法人版はダメだが、個人事業主ならキャッシングできる」というように機能が分かれているのです。

しかし、それでもリボ払いやキャッシング可能な法人カードは非常に少ないのが現状です。

ビジネスカードをもつときに理解すべき事柄

ここまで、法人カードと個人クレジットカードを比較したときのスペックの違いについて確認してきました。ビジネスカードではどうしても機能が劣り、審査が厳しくなるという欠点があります。

ただ、法人カードをもつときに認識すべきものは機能の違いだけではありません。経費の使い方や追加カード発行によるトラブルなど、その使い方を正しく認識する必要があるのです。

こうした事柄を理解していないと、思わぬ問題に巻き込まれる可能性が高くなります。

経費について正しく理解する必要がある

まず、ビジネスを動かす以上は経費について正しく理解する必要があります。このとき、ビジネスで必要なもの(経費で落とせるもの)について法人カード決済が可能です。社長個人の買い物を含め、個人利用の場合は法人カードを使えません。

経費で落とせないものを法人カードで決済すると、後で非常に面倒な会計処理をしなければいけません。覚えてしまえばそこまで難しくありませんが、最初は「どれが経費になるのか」を正しく認識する必要があるのです。

ただ、経費はグレーな部分が多いです。例えば、友人と食事をした場合は問題なく経費で落とせます。友人とはいっても、そこでビジネスに有益な情報を得る可能性が高く、プライベート色が強かったとしても法人カードで決済して問題ないのです。

このように経費についての理解が必要になりますが、法人カードを活用すれば「この場面は経費になるのだろうか?」と自然に考えるようになります。そうなると経費への理解が深まり、効果的な節税法を学べるようになります。

特にビジネス初心者であると、経費という未知のものを学ばなければいけないというデメリットがあります。ただ、これは節税の観点で非常に重要なため、むしろ「法人カードを利用することで節税についての理解が深まる」と考え、メリットとして捉えるといいです。

追加カードによる、不正利用というトラブル

個人カードには家族カードというシステムがあります。これと似たビジネスカードのシステムとして、追加カードがあります。

法人カードを発行するとき、代表者だけでなく役員や従業員用に法人カードを発行したいと思う場面があります。そうしたとき、追加カードを発行すれば経費精算や銀行振込の処理を省くことができ、経費処理の簡素化だけでなく、銀行への振込手数料を削減できるという大きなメリットがあります。

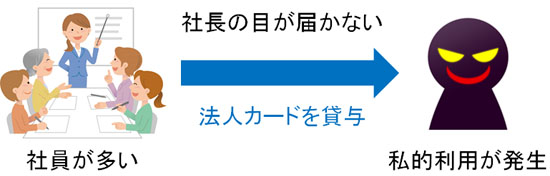

ただ、それと同時に追加カードを発行すると「社員による不正利用を生じる可能性」という欠点があります。特に社員数の多い会社であるほど、役員や従業員による私的利用が起こりやすいです。

「ガソリンを自家用車に給油する」「社員がプライベートの飲みでカード決済する」などの場面で不正利用が起こります。こうした問題点を理解したうえで、追加カードを発行するときは役員や社員による私的利用が発生しないように社内整備を進める必要があります。

いくら法人カードが節税になるとはいっても、私的利用が起きては意味がありません。追加カードを作らない場合は問題ありませんが、こうしたトラブルを生じることを理解したうえでの対策が必須です。

自動的に連帯保証人となる

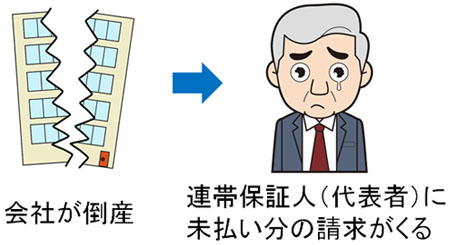

法人カードを発行するとなると、自動的に代表取締役が連帯保証人になることがほとんどです。

ビジネスカードを発行するとき、会員規約や同意書にチェックを入れることになります。この文章をまったく読まずにチェックを入れると思いますが、そこには「カードに関し生じた一切の債務につき法人会員はカード会員と連帯して責任を負うものとします」などのように書かれています。

これは、法人カードの発行者(=代表取締役)が連帯保証人になっていることと意味は同じです。もし、会社が倒産してカード会社への支払いが滞った場合、自動的に社長個人が連帯して責任を負うことになるのです。

会社の代表者が連帯保証人とならない法人カードは存在します。ただ、基本的には自動的に代表者が連帯保証人になると考えてください。

それでもビジネスカード利用が必須の理由

このように法人カードにはデメリットがあり、個人カードと比較するとスペックが劣るという欠点があります。

こうした問題点があるにも関わらず、なぜ経営者のほぼ全員が法人カードを利用するのでしょうか。それは、ビジネスカードを活用することによるメリットが大きいからです。

法人カードのメリットはたくさんありますが、ここでは主なメリットについて確認していきます。

ビジネス利用は法人カードでないと税務調査で指摘される

個人事業主や会社としてビジネスをしていると、数年に一度の頻度で税務調査が入ります。このとき、ビジネス利用の買い物(経費で落とせるもの)を法人カードで決済していないと税務調査で指摘される可能性が高いです。

例えば、携帯電話代を個人負担した場合は全額経費で落とせず、法人カード支払い(会社からお金を支払う)をすることで全額経費にできます。

他には、福利厚生費は会社からお金を出すことで全額経費にでき、個人のお金から出した場合は経費になりません。つまり、福利厚生費はビジネスカードで支払う必要があります。

こうしたことから、個人カードを利用していると税務調査で否認され、課税される項目がいくつも出てきます。いくら個人カードのポイント還元率が優れているとはいっても、節税効果を考えると法人カードを利用したほうが圧倒的に有利なのです。

法人カードによる決済でないと経費で落とせない項目がいくつもあるため、ほぼ全員が法人カードを利用しています。

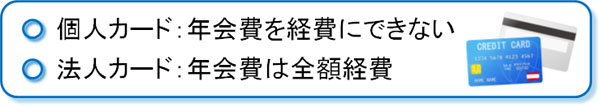

年会費を経費で落とせるため、ステータス性の高いカードをもてる

また、年会費が必要なことをデメリットとして挙げましたが、個人カードとは異なり法人カードは年会費を経費で落とせます。そのため、実際のところ年会費が高くてもそこまで痛手にはなりません。

例えば、法人税30%だと仮定すると、年会費20,000円の法人カードではあっても節税効果(経費で落とせる)を考えると、実質的に年会費14,000円(年会費20,000円 × 0.7(30%分の税金) = 14,000円)の支払いでビジネスカードを保有できることになります。

ザックリ考えると、「本来は20,000円の支払いがないと保有できないにも関わらず、14,000円でカードを保有できる」ことになります。

一方で個人クレジットカードをもつ場合、一般的な税率30%(所得税+住民税+社会保険料)で考えると、年会費20,000円のカードをもつためには26,000円(年会費20,000円 × 1.3(30%の税金分を追加) = 26,000円)を稼がなければいけません。個人カードの年会費は経費で落とせないため、税引き後のお金の中で支払う必要があるからです。

同じ年会費2万円のクレジットカードをもつにしても、法人カードと個人カードでは差額12,000円(26,000円 - 14,000円)もの違いがあるのです。もちろん、年会費が高くなるほど節税効果が大きくなります。

さらに年会費20,000円の法人カードになると、非常にスペックが高いです。ステータス性の高い法人カードでは「空港ラウンジを使える」「海外旅行傷害保険の補償限度額が高額」「コンシェルジュサービスがある」「高級レストラン2名以上の利用で一名が無料になる」など、あらゆる特典を利用できます。

こうしたサービスを受けながら、ステータス性の優れたビジネスカードを保有できるようになるのです。そのため、私を含め個人カードはスペックが低いものの、法人カードではゴールドカードやプラチナカードを使いこなしている経営者が非常に多いです。

法人カードの問題点をクリアしたカードは何があるのか

それでは、実際に法人カードを選ぶときにここまで述べてきたような欠点を回避し、トラブルへ対処できる法人カードとしては何があるのでしょうか。

これについては、ビジネスカードの年会費やスペックなどによって見極める必要があります。法人カードごとに特徴が異なるため、以下を参考しながらどの法人カードが適切なのか見極めなければいけません。

JCB法人カード

法人カードの中でも、年会費の安いビジネスカードとしてJCB法人カードがあります。年会費が1,375円(税込)の法人カードです。

個人事業主や法人の中でも初心者向けであり、創業間もない場合に適したビジネスカードといえます。

審査基準は法人カードの中でも低く、決算書の提出が不要です。そのため赤字決算などのマイナスな情報を知られることはなく、あらゆる会社で申し込みできるようになっています。

国際ブランドはJCBとなります。また新幹線の割引ができたり、電子マネーを利用できたり、その他の機能も充実しています。そのため、多くの個人事業主や会社経営者が利用しているビジネスカードです。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

プラチナカードであるため、ステータス性の高い法人カードがセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードです。年会費22,000円であり、プラチナカードとしては低い年会費です。

ステータス性の高いプラチナ法人カードであるため、プライオリティ・パス(よりグレードの高い空港ラウンジ)を使えたり、コンシェルジュサービスがあったりします。審査期間が短く、リボ払いやキャッシングまで対応しています。

ビジネスカードの中では最高クラスのポイント還元率があり、還元率1.125%です。JALマイルがたまる仕組みになっており、マイル還元率1.125%でポイントが増えていきます。

さらに、プラチナカードであるにも関わらず審査基準が低く、個人事業主や創業間もない会社であっても審査に通過するという特徴があります。