クレジットカードを利用していると、クレジットカードの利用履歴(クレジットヒストリー:通称、クレヒス)が貯まるようになります。クレジットヒストリーが良好であれば、新たにクレジットカードを作ろうとするときに問題なく新規発行できます。

一方、過去にクレジットカードでの支払い遅延を起こしたなど、金融事故がある場合は「この人は支払い遅延を起こしたことがある」などのような情報が履歴として残ります。こうなると、新たにローンを組めなかったり、クレジットカードの新規発行が難しくなったりします。

それでは、法人カードの場合はどうなのでしょうか。もっといえば、法人カードのクレジットヒストリーは誰のものになるのでしょうか。

また、ビジネスカードでクレジットカードでの支払いを適切に実行していれば、銀行融資などでプラスに働くのでしょうか。これについて、詳しく確認してきます。

もくじ

クレジットヒストリー(クレヒス)と審査の関係

クレジットカード、キャッシング、住宅ローンなどの契約状況や支払いなどについては、履歴として個人信用情報機関に記録されます。こうした個人信用情報機関として、CICなどが知られています。

クレジットカードで支払い遅延などが起こると、個人信用に傷がつきます。そして前述の通り、新たな金融商品の利用が難しくなります。

一方で個人でクレジットカードなどの金融商品を利用し、過去に事故を起こしていない状況であれば、クレジットカードの審査に通りやすくなります。「この人はクレジットカードを使ってもずっと返済してくれている」という証明になるからです。

そのため、30歳を過ぎてもクレジットカード利用がなかったり、ローンを組んでいなかったりする人よりも信用できるのです。

これに対して、法人カードでのクレジットヒストリーはどのように扱われるのでしょうか。

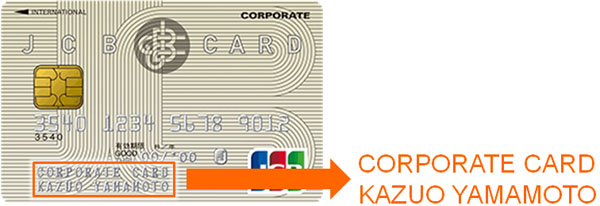

法人カードの場合、クレジットカードに記載される名義は個人名です。以下のように個人名義で法人カードが発行され、基本的にその人しかビジネスカードを利用することができません。

飲食店での支払いなど、実際のサインも個人名を記入します。法人カードを使用したとき、サインとして会社名を記載してはいけません。

また、代表者以外に法人カードを発行する場合、役員・従業員用として追加カードを発行していきます。

このとき、「法人カードで支払い遅延が起こったときなどでは、法人カードをもっている人たちは全員がブラックリストに載る対象になるのか」と考えてしまいます。そのため、法人カードのクレヒスを知ることは重要です。

法人カードのクレジットヒストリーは会社のもの

この答えについて、法人カードのクレジットヒストリーは会社のものになります。個人のクレジットヒストリーとは関係ありません。会社の銀行口座から引き落とされている以上、個人のクレジットヒストリーにはならないのです。

そのため、会社の資金繰りが苦しくなって資金ショートし、法人カードの支払いができなくなったとしても個人のクレジットヒストリーに傷がつくことはありません。そのため、あなたが役員や従業員で法人カードをもっている場合、たとえビジネスカードの支払いが滞ったとしても個人的に責任を負うことはありません。

ただ、社長は気を付ける必要があります。法人カードでは多くの場合で代表取締役が連帯責任を負うことになっています。法人カードは代表取締役が契約者になっているからです。

もし、法人カードで支払い遅延を起こした場合、請求は社長(法人カードの契約者)のところにきます。このとき、社長への請求額を支払うことができなければ、当然ながら社長の個人信用に傷がつきます。

このように、法人カードはあくまでも会社が関わるものなので、個人とは切り離して考えるのが基本です。しかし、代表取締役は上記の理由から注意しなければいけません。

事業融資でビジネスカードの支払いはプラスになるのか

それでは、銀行からお金を借りるときなど、事業融資を受けるときは「法人カードでの支払いをきちんと行っていた」ことはプラスに働くのでしょうか。

結論をいうと、事業融資にクレジットヒストリーは関係ありません。そもそも、クレジットヒストリーが「良好」なのは当然だからです。法人でクレジットカードでの支払い遅延が起こるときは倒産の一歩手前であり、そのような会社にお金を貸したい銀行はどこもありません。

また、そうした事業融資のときに銀行がクレジットカードの信用情報を参考にすることはほぼありません。したがって、クレジットヒストリーが事業融資にとって有利になると考えない方がいいです。

クレヒスが関係するのは、「クレジットカードを作るとき」「ローンを組むとき」「キャッシングするとき」などです。

例えば、法人では「節税のために車を会社のお金で購入し、営業車ということにして実際には自分のプライベートで使う」ことはよくあります。ただ、過去に法人カードで延滞・滞納したことがある場合、節税対策のときに車のローンを組むことができなくなります。

クレジットカードの発行ではプラスに働く

一方で「二枚目のクレジットカードを新規発行したい」など、クレジットカードを新たに作る場面であればクレジットヒストリーは有効に働きます。

前述の通り、クレヒスが関係するのはクレジットカード作成やキャッシングなどの場面です。そのため、これまで法人カードを作成して延滞なく支払ってきたという実績がある場合、そのことが評価されます。

クレジットヒストリーを参照して、過去に他の法人カードで支払い遅延などがないことが分かると「この会社は問題なく支払いを行ってくれる」ことの証明になるのです。

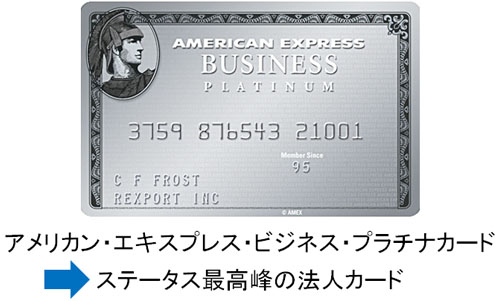

ビジネスカードは一般的に、個人用のクレジットカードに比べて審査に通りにくいといわれています。例えばプラチナカードなど、法人カードの中でもハイステータスなカードを申し込みたいと考えたとき、法人カードの使用履歴は重要になります。

クレジットカードを発行するときは必ずクレジットヒストリーを見られるため、他の法人カードを問題なく使っているとそれだけで信用されます。法人カードを使い続けることによって、「クレジットスコア(信用情報のスコア)」を引き上げることにつながるのです。

クレヒスのクレジットスコアを上げる方法

クレジットスコアを上げる方法としては、毎月きちんと支払いをして長く使い続けることがあげられます。滞納しないことは当然として、ある程度の額を使用することが重要です。

法人カードの利用額が少ない会社よりも、当然ながら大きな額を毎月払い続けている会社の方が信用度は高いです。また、その期間が長くなるほど信用されやすくなります。

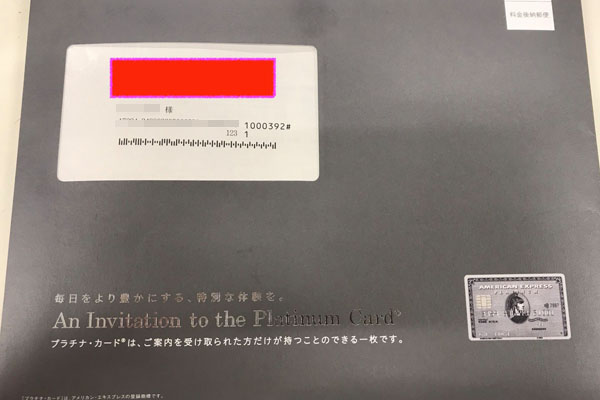

実際、グレードの高い法人カードを使っていると、「プラチナカードを使いませんか?」などの招待(インビテーション)が届くようになります。なぜこうしたことが起こるのかというと、「この会社なら支払い能力が問題ない」と判断されるからなのです。

ビジネスカードの中でも、インビテーションのあるカードとしてはアメックスのプラチナカードが存在します。正式名はアメリカン・エキスプレス・ビジネス・プラチナカードです。年会費は143,000円と高額ですが、クレヒスのクレジットスコアが高いとこうしたカードへ招待されることがあります。

実際のインビテーションとしては、以下のような書類が届くようになります。

また、支払いをきちんと行っていると限度額(クレジットカードの利用上限額)が引き上げられたり、追加発行できる法人カードの枚数が増えたりします。

例えば、クレジットカードの利用限度額は最初、少ない金額が設定されています。何も実績がない状態であると、限度額を上げてはくれません。ただ、法人カードを使って遅延なくお金を支払えば、ネット上から申し込みをしたり電話をかけたりすることで、簡単に限度額を引き上げてくれるようになります。

「この顧客は限度額の上限をあげても問題なく支払ってくれる」と判断されることで、限度額を上げてもらえます。優良顧客であるかどうかというのは、クレジットカードを有効活用するときに重要になります。

社長のクレヒスに問題(傷)があるのは大丈夫か

なお実際のところ、ビジネス実績がゼロの個人事業主や法人経営者であったとしても、それまでにクレジットカードやローンの支払いなどで遅延がなければ問題なく審査に通過します。

ただ、中には過去に支払い遅延や滞納をしてしまい、クレジットカードヒストリーに傷のあるケースがあります。いわゆる「ブラックの状態」ですが、これについてはどうなのでしょか。

社長がもつメインの法人カードに加えて、社員(または役員)のために追加カードを作ることを考えている場合、たとえ追加カード発行の対象である社員がブラックの状態であっても何も問題なく追加カードを作れます。ビジネスカードとはいっても、実際にお金が引き落とされるのは法人口座だからです。

一方でこれから新たに法人向けクレジットカードを作る場面については、審査は「会社自身」「経営者の個人信用」の2つになります。つまり、個人事業主や会社経営者が個人的に過去に支払い遅延などを起こしてクレヒスが悪い場合、ビジネスカードの審査に通過しにくくなります。

法人カードの場合、個人と会社の2つで審査されます。そのため、社長のクレジットカードヒストリーが悪いとビジネスカードの発行が難しくなるのです。

それでは、個人信用に傷のある個人事業主や会社経営者は法人向けクレジットカードの作成を諦めなければいけないのでしょうか。もちろん、そのようなことはありません。適切に法人カードを選べば問題なくクレジットカードを作成できます。

・消費者金融系のクレジットカード

クレジットカードの中には、異常なほど審査を甘くしているビジネスカードが存在します。そうしたものの一つが消費者金融系のクレジットカードです。

例えば、消費者金融大手のアイフルは「ライフカードビジネスライトプラス」という法人カードを発行しています。年会費無料であり、あらゆる法人カードの中で最も審査基準が低いです。

・法人デビットカード

ただ自己破産者など、そうしたクレジットカードでさえ保有できない人もいます。この場合、最終手段としてデビットカードがあります。自己破産者や高校生でも保有できることで有名なクレジットカードがデビットカードです。

この会社版として法人デビットカードがあります。そのため、すべての個人事業主や会社経営者で保有できます。

法人カードを利用し、良いクレヒスにしておく

このように法人カードのクレジットヒストリーはあくまでも、会社のものになります。たとえ、法人カードで支払い遅延が起こったとしても、個人信用に傷がつくことはありません。

また、きちんと支払いを続けたとしても、クレジットヒストリーが事業融資(銀行融資など)にとって有利に働くことはありません。ただ、ビジネスカードの新規発行や利用などであればプラスに働きます。

そうはいっても、ハイステータスのカードを保有できることは重要です。現在、私もステータス性の高い法人カードを保有しており、「高い利用限度額」「コンシェルジュサービス」「空港ラウンジの利用」などあらゆる場面で重宝しています。

これは個人事業主であっても同様であり、早めに法人カードを作成しておけば、実際に会社組織にしたときはスムーズにハイクラスの法人カードを所有できるようになります。少なくとも、設立一年未満という理由で審査に落とされることはなくなります。

それでは、良好なクレヒスを継続してクレジットスコアを高くしておくため、どのような法人カードを所持すればいいのか確認していきます。

JCB法人カード

個人事業主でも保有でき、設立一年未満の会社であっても問題なく審査に通過する法人カードとしてJCB法人カードがあります。なお、年会費は1,375円(税込)です。

決算書や確定申告書類の提出を求められないため、赤字企業や設立当初の会社、個人事業主を含め、あらゆる人で審査に通過します。会社や個人の状況はJCB法人カードの審査対象に入らないからです。

個人事業主や会社組織としてこれからビジネスを開始する場合、早めに法人カードを入手して、いまのうちにクレヒスを良い内容にしておくことが重要です。

また、法人カードは経費削減や節税に重要なツールであるため、無駄な税金の支払いを減らすという意味でもJCB法人カードなど、ビジネス初心者にやさしいカードを活用するといいです。

GMOあおぞらネット銀行(ビジネスデビット)

自己破産者や高校生でも保有できるカードがデビットカードです。カード利用の際、銀行口座から直接引き落とされます。そのため銀行口座残高以上の決済ができず、カード会社にとって貸し倒れの危険性がないのです。

こうしたデビットカードの会社版が法人デビットカードであり、GMOあおぞらネット銀行が法人デビットカードを発行しています。

どれだけクレヒスの悪い人でも、100%の確率で保有できるカードになります。与信審査がなく、年会費は無料です。また還元率1%と高めに設定されています。

もちろん、法人デビットカードを使ったとしてもクレヒスの状況が良くなることはありません。そのため最終手段になってしまいますが、どうしてもクレジットカードを保有できない状況の人は法人デビットカードを活用しましょう。