個人クレジットカードとして三井住友Visaカードは有名ですが、この法人版として三井住友ビジネスカード for Ownersがあります。

三井住友ビジネスカード for Ownersにはプラチナカードが存在し、これを三井住友ビジネスプラチナカード for Ownersといいます。

格式高い法人カードであり、もともと三井住友ビジネスカードは審査が厳しめです。それのプラチナカードであるため、ステータス性が高く非常に優れたサービスがあります。そこで、どのようなメリットやデメリットがあるのかについて確認していきます。

| プラチナカード | |

| 対象 | 個人事業主・法人 |

| 券面 |  |

| 年会費 | 55,000円(税込) |

| 追加カード | 5,500円(税込) |

| 還元率 | 約0.5% |

| ETCカード年会費 | 発行無料 |

| ETCカード枚数制限 | 複数枚発行可能 |

| カード利用枠 | 原則200万円~ ※所定の審査あり |

| 申請条件 | 満30歳以上の法人代表者、個人事業主 |

| 国際ブランド |

もくじ

三井住友ビジネスプラチナカード for Ownersの審査基準

クレジットカードを選ぶとき、審査に通過するかどうかが重要になります。どれだけ法人カードが欲しいと思ったとしても、審査に落とされては意味がありません。

実は、三井住友ビジネスプラチナカード for Ownersの審査は厳しくありません。ビジネス初心者の個人事業主や法人であっても、問題なく審査に通過することができます。

プラチナカードのような法人カードであると、一般的に「法人設立3年以上が必要」「黒字決算が2年以上」などのような基準があります。しかし三井住友ビジネスプラチナカード for Ownersの場合、これらの基準をクリアしていなくても問題なく審査に通過するのです。

・決算書や登記簿謄本(履歴事項全部証明書)の提出不要

実際、三井住友ビジネスプラチナカード for Ownersの提出書類に決算書は必要ないので、カード会社側は赤字かどうかを確認することはできません。つまり、カード審査のときに「ビジネスでどれだけの売上や利益を出しているのか」をカード会社側は把握できません。

さらにいえば、三井住友ビジネスプラチナカード for Ownersでは登記簿謄本(履歴事項全部証明書)の提出も不要です。普通、提出書類の中に登記簿謄本(履歴事項全部証明書)があるのは普通です。ただ、個人事業主だけでなく法人でも登記簿謄本を提出しなくて問題ないのです。

必要書類としては、本人確認書類(運転免許証、パスポートなど)のコピーだけです。

ビジネスでの実績を把握されることなく審査されるため、ビジネス開始直後の個人事業主や設立一年未満の法人であっても審査に通過するプラチナカードになっています。

年会費は高めの設定

プラチナカードなので、当然ながら年会費は高いです。ステータス性の高いカードになるほど、年会費はどうしても高くなるのです。

他のプラチナカードに比べても三井住友ビジネスプラチナカード for Ownersの年会費は高めの55,000円(税込)です。これは、各カード会社のプラチナ法人カードの年会費を比較しても高額であることがわかります。

| 法人プラチナカード | 年会費 | 追加カード | カード利用枠 |

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード | 22,000円 | 3,300円 | 個別設定 |

JCB プラチナ法人カード | 33,000円 | 6,600円 | 個別設定:150万円以上 |

三井住友ビジネスプラチナカード for Owners | 55,000円 (税込) | 5,500円 (税込) | 原則200万円~ ※所定の審査あり |

ここで法人カードの中でも、飛びぬけて高い年会費が必要な法人カードとしてアメリカン・エキスプレス・ビジネス・プラチナカードがあげられます。年会費143,000円ですが、このカードはインビテーション(招待制)なので誰でも手にすることができません。

一方で上記の表にある法人カードはインビテーションなしで誰でも申請することができます。そうした法人カードの中では、三井住友ビジネスプラチナカード for Ownersが最も年会費が高くなっています。

ただ、他の役員や社員に追加カードを発行したい場合、年会費5,500円(税込)で発行できます。追加カードの発行枚数は無制限なので、何枚でも追加カードを作ることができます。

カード利用枠は原則200万円~(所定の審査あり)

なお、プラチナカードは高額なカード利用枠が用意されているのが普通です。三井住友ビジネスプラチナカード for Ownersの場合、以前は最高500万円までのカード利用枠があったものの、それが撤廃されてより高額なカード利用枠が可能となりました。

カード利用枠はいわゆる個別設定になるため、いくらまで可能になるのかはカードの利用状況によって異なります。ただいずれにしても、500万円以上のより高額なカード決済も可能です。

参考までに、私のプラチナカードの場合はカード利用枠は以下のように600万円です。

法人によって設定されるカード利用枠は異なります。当然、利用実績が増えていけばカード利用枠を大きくすることが可能です。カード利用枠については、あなたの会社の利用状況によると考えましょう。

法人ETCカードは発行無料

一般カードであると、三井住友ビジネスカード for OwnersはETCカードの年会費が1枚につき550円必要になります。一方でプラチナカードではどうかというと、法人ETCカードは無料になります。

さらには、法人ETCカードの発行枚数に制限はないため、複数枚を発行可能です。

プラチナカードなので年会費は必要ですが、法人ETCカードを何枚でも発行できるという点については非常に優れています。

ポイント還元率は0.5%(還元上昇の仕組みあり)

三井住友ビジネスプラチナカード for Ownersを利用したとき、ポイント還元率は0.5%です。どれだけポイントがたまるのか気にする経営者は多いですが、三井住友ビジネスプラチナカード for Ownersの還元率は普通です。

確かに、還元率0.5%だけを見るとあまりメリットがないように思います。ただ、三井住友ビジネスプラチナカード for Ownersでは実質的な大幅還元の仕組みがあります。

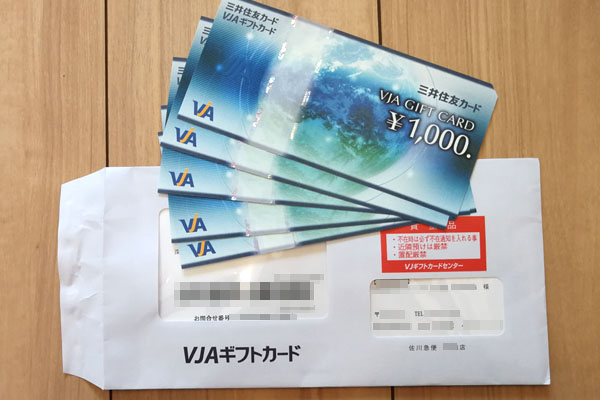

どういうことかというと、「カード利用プレゼント」という制度を利用するのです。これは、6ヵ月(半年)で50万円以上の利用がある人に限り、支払い額の0.5%相当額のギフトカードをプレゼントするというものです。

つまり、還元率0.5%のポイント付与とは別に、還元率0.5%分のギフトカードが送られるのです。

送られるギフトカードの金額は2,000~30,000円までです。最高3万円のギフトカードであれば、半年で600万円のカード決済が必要になるため、この額を超える法人でない限りは還元率1%を実現することができます。

年2回(半年に一回)、三井住友カードVJAギフトカードがプレゼントされます。こうした制度があるため、大幅な還元が可能です。

ポイントをマイルでためることはできるのか

ポイントをためることを考えたとき、マイルは重要になります。1マイルの価値は高いため、マイルでポイントをためている経営者は多いです。

それでは、三井住友ビジネスプラチナカード for Ownersでためたポイントをマイルに交換することは可能なのでしょうか。結論からいうとできますが、ANAマイルやJALマイルに変えると還元率が少し悪くなります。

三井住友ビジネスプラチナカード for Ownersを利用してたまったポイントをマイルに変換する場合、ANAマイルでもJALマイルでも還元率0.3%になります。

・キャッシュバックを選択してはいけない

ちなみに、三井住友ビジネスプラチナカード for Ownersではキャッシュバックサービスがあるものの、これを利用してはいけません。

キャッシュバックしてもいいですが、会社のお金になる(事業用口座にキャッシュバックされる)だけです。個人事業主や法人経営者は節税しなければいけませんが、ポイントは個人が自由につかえるお金と同じなので、たまったポイントは家族旅行など経費で落とせないものに使わなければいけません。

キャッシュバックしても節税できないため、きちんと節税するためにたまったポイントをギフトカードにしたり、マイルに変えたりして利用するようにしましょう。

三井住友ビジネスカード(プラチナ)との違い・比較

少しややこしいですが、三井住友ビジネスカードには古くからある「三井住友ビジネスカード(プラチナ)」と新しくできた「三井住友ビジネスプラチナカード for Owners」の2つがあります。

これらには、どのような違いがあるのでしょうか。結論からいうと、三井住友ビジネスカード(プラチナ)に申し込むメリットはありません。必ず三井住友ビジネスプラチナカード for Ownersに申請しましょう。これは、両者の違いを比較すればわかります。

審査基準やカードの発行枚数がまったく異なる

最初の大きな違いとしては、審査基準があります。先ほど、三井住友ビジネスプラチナカード for Ownersはビジネス実績のない人であっても問題なく審査に通過することを解説しました。これは、必要書類が本人確認書類だけであり、決算書や登記簿謄本の提出が不要だからです。

一方で古くからある三井住友ビジネスカード(プラチナ)ではどうかというと、実は非常に審査の厳しい法人カードとして知られています。

三井住友ビジネスカード(プラチナ)の場合、申請に当たって「会社設立後3年以上が経過している」ことが絶対条件になります。さらに、直近2期分の決算書を提出しなければいけません。赤字会社であると、審査に通過しないのです。

同じ三井住友の法人カードではあっても、審査基準は大きく異なります。そのため、よほどの自信がある人でない限り、三井住友ビジネスプラチナカード for Ownersに申請するのが無難です。

・個人事業主でも申請できる

また、三井住友ビジネスプラチナカード for Ownersでは個人事業主であっても申請できます。

一方、三井住友ビジネスカード(プラチナ)の場合、法人だけしか受け付けていません。そのため、会社組織でなければ申請すらできないのです。

三井住友ビジネスプラチナカード for Ownersでは「満30歳以上の法人代表者、個人事業主が申し込みできる」という条件はあるものの、30歳以上であれば誰でも申し込みしてカードを手にすることができるのです。

・発行枚数の違い

両者を比較すると、発行枚数にも違いがあります。三井住友ビジネスカード(プラチナ)の場合、カード使用者20名以下である必要があります。つまり、追加カードの発行枚数に制限があります。

一方で三井住友ビジネスプラチナカード for Ownersでは追加カードの発行枚数に上限はありません。追加カードの年会費を払えば、何枚でも追加発行できます。

カード利用枠は原則200万円〜となり、何枚も追加カードを作れることは大きなメリットです。

複数分割払い、リボ払いに対応

三井住友ビジネスカード(プラチナ)は一括払いだけであり、複数分割払いやリボ払いには対応していません。一方で三井住友ビジネスプラチナカード for Ownersではさまざまな支払い方法を実現できます。

このときは一回払いだけでなく、二回払い、ボーナス一括払い、分割払い、リボ払いができます。

リボ払いに対応している法人カードは非常に少ないです。リボ払いを利用する法人では、資金繰りが悪いのではと予想できるからです。

ただ、ビジネスをしていると不測の事態に陥ることがよくあります。そうしたとき、支払いを先延ばしにできる法人カードは非常に優れています。リボ払いできる法人カードを利用することにより、万が一の状況に備えることができます。

さまざまな電子マネーに対応

法人用の三井住友ビジネスカード(プラチナ)にはない機能として、電子マネーがあります。三井住友ビジネスプラチナカード for OwnersではiD(専用)やApple Pay、PiTaPa、WAONなど多くの電子マネーでの支払いを実現できます。

iD(専用)やApple Payを利用すれば、支払いがスムーズになります。モバイルSUICAやApple PayのSUICAにチャージすることができるため、たとえプライベートでの利用があったとしても「ビジネス利用で電車に乗った」ということにすれば節税することができます。

電子マネーに対応しているだけで電車代などの節税が可能になることを考えると、三井住友ビジネスカード(プラチナ)ではなく、三井住友ビジネスプラチナカード for Ownersを選ばなければいけないことがわかります。

Vポイントの特徴

三井住友ビジネスプラチナカード for Ownersを利用したとき、たまるポイントとしてVポイントがあります。このときの有効期限について、プラチナカードの場合はポイントの最終変動日(貯める、使う、交換する)から1年間(自動延長)です。

ポイントの最終変動日から1年であるため、クレジットカードを使えば、実質的にポイントの有効期限は無期限になります。ちなみに、ポイントの有効期限は以下のようになっています。

- 一般カード:有効期限2年

- ゴールドカード:有効期限3年

- プラチナカード:ポイントの最終変動日(貯める、使う、交換する)から1年間(自動延長)

たまったポイントが少ないと、好きな商品に交換できません。そのため、たくさんポイントをためて商品やマイルなどに変えるのが普通ですが、三井住友ビジネスプラチナカード for Ownersであるとポイントの有効期限が長くなり、使い勝手がよくなります。

また、三井住友ビジネスカード(プラチナ)ではマイル移行できず、マイル移行は三井住友ビジネスプラチナカード for Ownersだけが対応しています。

三井住友ビジネスプラチナカード for Ownersの特徴

それでは、一般カードになかったり、他の法人カードには見られなかったりする特徴としてどのようなものがあるのでしょうか。

ここからは、三井住友ビジネスプラチナカード for Ownersのスペックについて確認していきます。

プライオリティ・パスの付帯

三井住友ビジネスカード for Ownersの中でも、ゴールドカードにはなくプラチナカードに存在するサービスとしてプライオリティ・パスがあります。

プライオリティ・パスとは、世界主要空港に存在する空港ラウンジを活用できるカードのことを指します。三井住友ビジネスプラチナカード for Ownersを発行した後、追加申請によってプライオリティ・パスを無料発行できます。

ゴールドカードで入れる空港ラウンジとは異なり、プライオリティ・パスで入れるラウンジは非常に豪華です。アルコールを飲み放題であり、食べ物も用意されていることがほとんどです。

以下はプライオリティ・パスで入れる実際の空港ラウンジです。

飛行機の待ち時間は長くなりがちですが、プライオリティ・パスを利用すればゆったりとしたソファでくつろぐことができ、さらにはアルコール飲み放題なので自由な時間を過ごすことができます。

本来、プライオリティ・パスを発行するには年間429ドル(約43,000円)が必要になります。これが無料になるため、三井住友ビジネスプラチナカード for Ownersはメリットが大きいです。

新幹線利用がスムーズになるプラスEX

また、三井住友ビジネスカード for Ownersに特徴的なものとして、プラスEXの発行があります。

プライオリティ・パスと同様に、プラスEXも必ず申し込むべきサービスになります。プラスEXは、新幹線を利用するときに非常に優れたサービスを活用できるようになるというものです。

プラスEXのカードを発行すると、新幹線のエクスプレス予約を利用できるようになります。エクスプレス予約は私もフル活用しているサービスですが、「自由席と同じ値段で指定席を取れる」「ネット予約でき、予約変更は何度でも可能」「3日前までの予約で早割が適応される」など、メリットばかりのサービスになります。

三井住友ビジネスプラチナカード for Ownersを利用すれば、飛行機だけでなく新幹線での利用も快適になります。

海外でのキャッシングが可能

また、三井住友ビジネスプラチナカード for Ownersではキャッシングが可能です。

リボ払いと同様にキャッシングできる法人カードも非常に少ないです。国内ではなく、海外だけにはなりますがキャッシング可能なのは非常に優れています。

私は基本的にキャッシングしない主義ですが、海外では必ずキャッシングを利用します。海外でのキャッシングは普通であり、これは現地の両替所で通貨を交換するよりも、海外のATMでキャッシングした方が良いレートで現地通貨を入手できるからです。

海外でキャッシングした後、日本に帰国して繰り上げ返済すれば問題ありません。そうすれば、数十円の金利支払い負担だけで済みます。

・個人事業主は国内キャッシング可能

法人では無理ですが、個人事業主であれば国内でのキャッシングまで可能になります。

海外キャッシングできる法人カードですら珍しいですが、国内キャッシングできる法人カードとなるとさらに数が限られます。

ただ、ビジネスで非常事態が起きたときにキャッシングできる法人カードがあると安心です。そうしたときに三井住友ビジネスプラチナカード for Ownersをもっていればリスクヘッジできるようになります。

タクシーチケットの手配

他の法人カードにない特徴として、タクシーチケットの手配もあります。

タクシーチケットを手配できる法人カードは意外と少ないです。ただ、接待のときに利用するだけでなく、家族が利用するときに「得意先を接待した」ということにして経費で落とせるので節税ツールとして向いています。

申請すると20枚つづりでタクシーチケットが届きます。一般カードであると、タクシーチケットの申請に300円の手数料が必要になります。ただ、プラチナカードであると手数料無料でタクシーチケットを手配できます。

プラチナグルメクーポンで一名無料にできる

さらに、接待のときや特別な日に高級店を利用したいと考えたとき、三井住友ビジネスプラチナカード for Ownersのプラチナグルメクーポンを利用するといいです。

プラチナグルメクーポンも絶対に利用してほしいサービスの一つです。これは、2名以上で予約したときに1名分が無料になるというサービスです。2名での予約であれば、実質半額で飲食することができます。実際のプラチナグルメクーポンは以下のようになります。

高級店が対象になりますし、メインは当然ながら東京や大阪など都市部の店舗になります。ただ、特別な日であるとどの人も高級店を利用します。そうしたときに一人分を無料にできるのは非常に優れています。

プラチナグルメクーポンのクーポン券は定期的に発行され、一店舗につき半年に一回だけ利用できます。つまり、店を利用して半年が過ぎれば再びクーポンを利用して問題ありません。

また、店を変えれば何度でも利用できます。利用の回数制限はないので、年に数回利用するだけで年会費55,000円(税込)のもとを取ることができます。

また、プラチナカードといえばコンシェルジュサービスが有名です。三井住友ビジネスプラチナカード for Ownersにもコンシェルジュサービスがあるため、気になる飲食店がある場合はコンシェルジュデスクに電話して予約してもらうだけで問題ありません。

なお、コンシェルジュデスクでは飲食店以外にもホテルの予約や航空券の取得など24時間365日対応しています。コンシェルジュを活用すれば、ビジネスでの時間節約になります。

優れた海外旅行傷害保険

法人カードのプラチナカードとなると、海外旅行傷害保険が非常に優れたものになります。

海外でケガや病気になったとき、病院を受診すると非常に高額な費用になります。ただ、クレジットカードの海外旅行傷害保険があれば、高額な費用を請求されなくなります。

三井住友ビジネスプラチナカード for Ownersの場合、最高1億円の補償が自動付帯になります。つまり、カードをもっているだけで補償の対象になります。

また、ケガや病気をしたときの補償限度額は500万円なので、現地で入院したとしても補償されるようになります。

さらに、このときはキャッシュレス受診(キャッシュレス診療)と呼ばれ、お金の支払いなしに病院を受診できるシステムになっています。病院を受診するとき、カード会社に電話して日本語対応の病院を予約してもらい、タクシーなどで出向いてお金の支払いなしに受診すれば問題ありません。

・飛行機遅延やロストバゲージにも対応

国内旅行では少ないですが、海外出張(海外旅行)では飛行機遅延やロストバゲージがわりと頻繁に起こります。そうしたとき、途方に暮れることがあります。

飛行機遅延があって乗り遅れた場合、代わりの航空券を用意したりホテルを予約したりしなければいけません。

また、手荷物が出てこずスーツケースが紛失することをロストバゲージといいますが、海外ではロストバゲージの確率がわりと高いです。そうしたとき、衣服代や生理用品代(歯ブラシなど)が必要になります。

三井住友ビジネスプラチナカード for Ownersであれば、こうした飛行機遅延やロストバゲージに対する補償も存在します。トラブル時にも対応できる法人カードなのです。

三井住友ビジネスプラチナカード for Ownersは特典やメリットが多い

このように、還元率が実質的に1%になったり、空港ラウンジ利用や新幹線予約がスムーズになったりすることを考えると、三井住友ビジネスプラチナカード for Ownersのメリットは大きいといえます。

年会費は高いですが、プラチナグルメクーポンで一人分を無料にしたり、高い還元率を実現できたりすることを考えると年会費分のもとを取ることは可能です。

また、コンシェルジュサービスなどプラチナカードならではのサービスがあり、他にも「ユニバーサル・スタジオ・ジャパンで時間を短縮するユニバーサル・エクスプレス・パスを同伴者4人まで発行できる」など、さまざまな特典が用意されています。

プラチナカードであるため、ここで紹介した以上のサービスが存在します。しかも、プラチナカードであるにも関わらず審査基準が厳しいというわけではありません。

三井住友ビジネスプラチナカード for Ownersを活用し、より上位のサービスを受け取ってみてください。

| プラチナカード | |

| 対象 | 個人事業主・法人 |

| 券面 |  |

| 年会費 | 55,000円(税込) |

| 追加カード | 5,500円(税込) |

| 還元率 | 約0.5% |

| ETCカード年会費 | 発行無料 |

| ETCカード枚数制限 | 複数枚発行可能 |

| カード利用枠 | 原則200万円~ ※所定の審査あり |

| 申請条件 | 満30歳以上の法人代表者、個人事業主 |

| 国際ブランド | |

| 支払い方法 | 1回払い、2回払い、ボーナス一括払い、分割払い、リボ払い |

| 電子マネー | iD(専用)、Apple Pay、PiTaPa、WAON |

| キャッシング | 〇 |

| プライオリティ・パス | 〇 |

| 海外旅行傷害保険 | 最高1億円(自動付帯) |

| 国内旅行傷害保険 | 最高1億円(自動付帯) |

| ショッピング保険 | 年間最高500万円 |