法人カードにはポイント型とキャッシュバック型があります。要はポイントがたまるのではなく、現金として還元するのがキャッシュバック型の法人カードになります。

ただ、通常のキャッシュバック型のビジネスカードを作ると確実に損をします。正直、メリットがまったくありません。デメリットしかないため、絶対に申し込むのはやめるようにしましょう。

私の周りにいる経営者でも、カード利用分をキャッシュバックしている人はいません。これは、単純にポイントをためる方が得をするからです。

それでは、なぜキャッシュバックを選択すると大幅に損をしてしまうのでしょうか。個人事業主(フリーランス)や会社経営者は目先の利益ではなく、その中身がどうなっているのかを確認しなければいけません。ここでは、キャッシュバックによって損をする理由や、代わりにどのビジネスカードを選べばいいのかについて確認していきます。

もくじ

キャッシュバック型カードのメリット

ビジネスカードの中でも、キャッシュバックをメインにした法人カードが存在します。ポイントはたまらず、利用分が現金で返ってきます。

また、そうした「キャッシュバック型の法人カード」を使用しなかったとしても、「たまったポイントを現金に換えることのできるビジネスカード」もたくさん存在します。

例えば、以下は三井住友カード ビジネスオーナーズに申し込んだ後、ログイン後の管理画面で見ることのできる「たまったポイントを現金に換えるための画面」です。

キャッシュバック型のビジネスカードに限らず、通常の法人カードであってもキャッシュバックが可能になっているのです。

カード利用分が現金として返ってくるメリットは、現金なのでどのような用途にも使えることがあります。支払いであれば何でも活用できるため、使用用途に困ることです。そのため、一見するとキャッシュバックは魅力的のように映ってしまうのです。

キャッシュバック型のJCBビジネスプラス法人カード

ビジネスカードの中でも、キャッシュバック型の法人カードの代表格としてJCBビジネスプラス法人カードがあります。JCBの法人カードは2種類あり、以下のようになります。

- JCB法人カード:ポイント型

- JCBビジネスプラス法人カード:キャッシュバック型

同じJCBが発行するビジネスカードであっても、2種類が存在するのです。基本的なスペックは変わらず、違うのは「返ってくるものがポイントなのか現金なのか」くらいになります。

このうち、JCBビジネスプラス法人カードを選択するとかなり損をします。これには、「実質的な還元率が悪い」「節税にならない」「経理処理が煩雑」という3つの理由があります。

実は還元率が悪い

ポイント型のビジネスカードであるJCB法人カードであると、還元率0.5%です。つまり、200円の利用によって2円分のポイントがつきます。

それに対して、JCBビジネスプラス法人カードでは最大の還元率3%です。これだけを聞くと、キャッシュバック型の方が優れているように思えてしまいます。ただ、これにはカラクリがあります。実際に還元率3%を達成するのは難しく、月100万円以上の利用がなければ還元率3%にはなりません。

JCBビジネスプラス法人カードの場合、月の利用額に応じて以下のようなキャッシュバック率になります。

| 月の利用金額 | キャッシュバック率 |

| 5万円未満 | 0.0% |

| 5万円以上~20万円未満 | 0.5% |

| 20万円以上~40万円未満 | 1.0% |

| 40万円以上~60万円未満 | 1.5% |

| 60万円以上~80万円未満 | 2.0% |

| 80万円以上~100万円未満 | 2.5% |

| 100万円以上~ | 3.0% |

JCBの法人カードは初心者用のビジネスカードです。ビジネスを始めたばかりの人が利用するため、月の利用額はそこまで大きくなりません。そうしたとき、JCBビジネスプラス法人カードの決済額が月5万円未満だと何も恩恵を受けることができなくなります。

キャッシュバックの対象は限られている

それでも、「月40万円の決済をすればキャッシュバック率1.5%になるので、ポイント還元率0.5%に比べると優れているのでは?」と考えると思います。

しかし、残念ながらJCBビジネスプラス法人カードのキャッシュバックは「利用したすべての金額」に対してキャッシュバックされるわけではありません。カード決済したもののうち、交通費・出張旅費の分だけがキャッシュバックの対象になります。

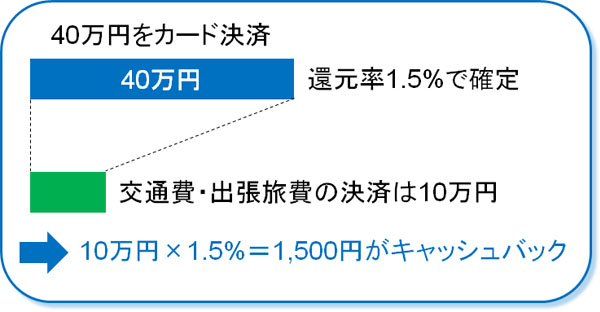

例えば、JCBビジネスプラス法人カードを利用して40万円のカード決済をしたとします。このときのキャッシュバック率は1.5%です。

| 月の利用金額 | キャッシュバック率 |

| 40万円以上~60万円未満 | 1.5% |

多くの人は「40万円 × 1.5% = 6,000円」の現金が返ってくると考えがちです。しかし、違います。カード決済した40万円のうち、例えば交通費・出張旅費として10万円を使ったのであれば、10万円に対してキャッシュバックされます。

この場合、「10万円 × 1.5% = 1,500円」がキャッシュバックの対象です。図にすると、以下のようになります。

交通費・出張旅費としては、「電車・新幹線、高速道路、ガソリンスタンド、タクシー、レンタカー、航空券、ホテル代」などがあります。これらの利用額しか、キャッシュバックの対象にならないのです。つまり、事務用品を購入したり飲み代を経費に落としたりした分はキャッシュバックの対象とされません。

普通に考えて、交通費・出張旅費はそこまで高額にはなりません。その他の出費の方が圧倒的に多いです。しかし、キャッシュバック対象は交通費・出張旅費に限られてしまうのです。

こうしたカラクリがあるため、いくら高還元率を謳っていたとしても、実際には還元率が異常に低くなります。一見するとJCBビジネスプラス法人カードの還元率は高いですが、見かけの数値に騙されてはいけません。

通常のビジネスカードもキャッシュバック率は低い

キャッシュバックであると、JCBビジネスプラス法人カードに限らずあらゆる法人カードで還元率が悪くなると考えてください。

例えば、先ほどの三井住友カード ビジネスオーナーズであると、通常のポイント還元率は0.5%です。ただ、ポイントを現金に変える場合、還元率0.3%まで落ちてしまいます。現金にする場合、どうしても還元率は悪くなります。

後でも述べますが、例えばギフトカードに変えれば高い還元率を維持したままポイントを交換できます。例えば、三井住友カード ビジネスオーナーズだと以下のようになります。

- ポイントをギフトカードへ交換:還元率0.5%

- ポイントを現金に交換:還元率0.3%

キャッシュバックにした時点でかなり損をするため、いずれにしても現金での返還は考えないようにしましょう。

クレジットカード利用で節税にならない

キャッシュバックをおすすめできない2つ目の理由は、節税できない点にあります。

法人カードを利用した分のキャッシュバックについては、当然ながら会社の法人口座(個人事業主なら事業用口座)に振り込まれるようになります。しかし、これは単に会社の現金を増やしたに過ぎません。

なぜ、世の中の個人事業主・フリーランスや会社経営者が頑張って節税するのかというと、個人資産(個人のお金)を増やすためです。法人口座に現金があっても意味がないため、個人的な飲み代を経費にしたり、旅行先で購入したお土産を贈答品ということにして交際接待費にしたりするのです。

どれだけ個人で自由に使えるお金を増やすのかが節税のキモになります。

ポイント型の法人カードであれば、たまったポイントは経営者が自由に個人利用できます。厳密にいえば、確かにビジネスカード決済によってたまったポイントは会社のものです。

ただ、カード利用のポイントを税務調査で指摘されることはありません。そのため私の周囲の社長を含め、ビジネスカード利用によるポイントは全員が私的利用しています。

つまり、「法人カードのポイント=非課税の現金」と考えればいいです。せっかく非課税の現金を手にするチャンスにも関わらず、キャッシュバックとして法人口座にお金を戻している場合ではありません。ポイントとして貯め、個人的な買い物に利用するのが正しい方法です。

迷ったらギフトカードに変える

このとき、多くの人が困るのはポイントの使い道です。現金であれば、どのようなものにでも使えます。ただ、ポイントが非課税の現金ではあっても何に使えばいいのか分からないのです。

ポイントについては、商品と交換することができます。カード会社が景品カタログを用意しているため、それを利用するのです。食器から食べ物、アルコール類までそろっています。

ただ、こうしたものではなく多くの人はギフトカードに交換します。ほとんどの場合、ギフトカードは最大還元率のままで損することなくポイントを交換可能です。

法人カードで得たポイントについては、以下のようなギフトカードにするようにしましょう。

ギフトカードとはいっても、現金と同じように利用できます。ギフトカードを入手後、経費で落とすことのできない商品の購入費用に充てて個人利用しましょう。

ギフトカードを利用すれば現金と同じように扱うことができます。しかも会社のお金ではなく、非課税の現金として利用できます。節税という観点からいうと、圧倒的にポイント型のビジネスカードの方が優れているのです。

経理処理が煩雑になり、法人税が増える

ビジネスカードのキャッシュバックがダメな理由の3つ目は経理処理にあります。JCBビジネスプラス法人カードなどを利用すると現金が返ってくるわけですが、仕訳作業が無駄に増えることになり、初めての場合は勘定科目が分からず経理作業が煩雑になります。

なお、実際に現金が返ってきたときの仕訳作業はどのようになるのでしょうか。

経理処理をするときの仕訳としては、キャッシュバックされたときの勘定科目は「雑収入」になります。雑収入以外の勘定科目を利用して仕訳をしてはいけません。

なお、雑収入で得たお金について消費税分の計算が必要になるのかというと、消費税としては含めません。事業をして得た収入に消費税がかかるため、キャッシュバック分は消費税分に含めずに雑収入に入れます。

これらの面倒な計算をしながら仕分け作業をしなければいけず、経理処理が大変になってしまいます。

・雑収入なので法人税がかかる

また、大きなデメリットとして「勘定科目が雑収入のため、キャッシュバックされて増えた利益分だけ法人税(個人事業主・フリーランスの場合は所得税)が増える」ことがあります。

一般的には、法人税は30%です。そのため、キャッシュバックで例えば1,000円が返ってきたとしても、30%(300円)が引かれて会社には700円しか残りません。

カード利用分をポイントで貯めていれば、非課税の現金として個人利用できます。一方でキャッシュバックにすると、お金を個人用途で好きなように利用できないどころか、税金(法人税)がかかって大幅にお金が減ってしまうことになるのです。

こうしたことからも、キャッシュバック型の法人カードはおすすめできません。

ビジネスカードのキャッシュバックは損でしかない

法人カードについてあまりよく知らない場合、キャッシュバックは魅力的に映ります。特にJCBビジネスプラス法人カードの場合、最大還元率3%と提示してあるため非常に得をするように思えてしまいます。

しかし、実際はキャッシュバック型の法人カードに申し込むと確実に損をします。還元率は実際のところ非常に低いですし、節税にならないどころか、経理処理が煩雑になって法人税額も増えてしまいます。

「たくさん税金を支払い、好きに利用できるお金を減らしたい」という自己犠牲の心が強い個人事業主・フリーランスや会社経営者であるなら、キャッシュバック型のビジネスカードを利用すれば問題ありません。しかし、経営者は利益を考えなければいけないためポイント型の法人カードが適切です。

絶対に申し込んではいけない法人カードの一つがキャッシュバック型です。こうした事実を理解したうえで、どのビジネスカードが適切なのかを確認していきます。

JCB法人カード

同じJCBに申し込みをするにしても、キャッシュバック型のJCBビジネスプラス法人カードではなく、ポイント型のJCB法人カードにしましょう。ポイント型の方が圧倒的にお得だからです。

JCB法人カードはポイント型の法人カードであり、年会費1,375円(税込:初年度無料)です。

年会費の安いビジネスカードであるため、ポイント還元率は0.5%と普通です。カードのスペック自体は特に特徴があるわけではなく、非常にオーソドックスな法人カードだと考えてください。

初心者用のカードなわけですが、JCBへの入会を検討している場合はキャッシュバック型でなく、ポイント型のJCB法人カードに申し込むようにしましょう。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

プラチナ法人カードではあるものの、年会費の安いビジネスカードとしてセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードがあります。

プラチナカードなのに年会費22,000円であり、非常にお得にもてるカードです。

最大の特徴は還元率の良さです。還元率1.125%と最初から非常に高くなっています。高還元率であるため、決済額が多い場合、セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードを保有するほうがかなり得をすることができます

もちろん、ビジネス開始直後で月5万円ほどしか決済しない場合は他のビジネスカードが適切です。ただ、月17~18万円以上などある程度の決済額を超えるようになった段階でセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードへ乗り換えるようにしましょう。

プラチナ法人カードなので、空港ラウンジの利用や海外旅行傷害保険(旅行保険が無料付帯)など、他にも優れた特典があります。ハイステータスなクレジットカードにも関わらず、安い年会費で保有できる法人カードなのです。