あらゆる法人カードの中でも、年会費が安くて使いやすく知名度もあり、最も人気のあるクレジットカードがJCB法人カードです。ETCカードは無料で複数枚発行可能ですし、社員用の追加カードも格安です。

私が最初に作った法人カードもJCB法人カードです。いまでは会社がうまく軌道に乗り、よりグレードの高い他の法人カードを活用していますが、最初に申し込む法人カードとして非常に優れています。

個人事業主・フリーランスであっても法人であっても、JCB法人カードに申し込むことが可能です。

| JCB一般法人カード | JCBゴールド法人カード | |

| 対象 | 個人事業主・法人 | |

| 券面 |  |  |

| 年会費 | 1,375円(税込) 初年度無料 | 11,000円(税込) 初年度無料 |

| 追加カード | 1,375円(税込) 初年度無料 | 3,300円(税込) 初年度無料 |

| 還元率 | 0.5~10% | |

| ETCカード年会費 | 無料 | |

| ETCカード枚数制限 | 複数枚発行可能 | |

| 限度額 | 公式サイト参照 | 公式サイト参照 |

| 国際ブランド | ||

JCB法人カードの基本情報

コストパフォーマンスを考えると、JCB法人カードは非常に優れています。年会費の安さを考慮すると、新規事業でビジネスを開始した個人事業主や法人はJCB法人カードを活用するといいです。

JCB法人カードのメリットとしては、次のようなものがあります。

年会費が安い(初年度無料)

法人カードの中でも、JCB法人カードは非常に年会費の安いクレジットカードとして知られています。一般法人カードであれば年会費1,375円(税込)であり、初年度の年会費が無料です。社員用に発行する追加カード(使用者追加の法人カード)も安く、一般法人カードでは1,375円(税込)、ゴールドカードでは3,300円(税込)です。

法人カードを活用すれば、使用者ごとに何を購入して決済したのか明細で確認できます。そのため、疑わしいカード使用をしたかどうかをすぐに把握できることになります。

また、経費の支払いを一本化することができるので経費コストを下げることができます。銀行振込を行うときのような手数料も発生しないため、法人カードを導入した方が圧倒的に安上がりになります。銀行振込の場合、支払先への振込手数料だけで何百円も取られるため、年会費分はすぐに元を取ることができます。

法人ETCカードの無料発行

ビジネスをしていると、車を運転することで高速道路を利用することがあります。こうしたとき、仕事のために高速道路を活用するときはETCカードがあると便利です。

JCB法人カードでは、法人ETCカードを無料で発行することができます。このときは複数枚発行可能なので、社員の数に限らずETCカードを作ることができます。

もちろん、法人カードを作った当初から何枚もETCカードを発行できるわけではないため、常識の範囲内でETCカードの発行申請を出すようにしてください。

ETCカードの利用状況については、ウェブ上ですべて確認できます。入った料金所や出た料金所も記載されるため、不正利用を防止することができます。料金はJCB法人カードと一緒になり、自動でウェブ上に記録されるので無駄な経費コストを削減できます。

審査への通過について

私の場合、法人登記して「設立1ヵ月、資本金50万円、従業員ゼロ(私一人だけ)、法人サイトなし(会社のホームページなし)、固定電話なし」という悪条件のなかでも問題なく審査に通りました。

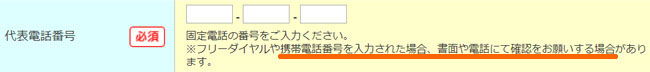

法人カードでは、「申請のときに携帯電話の番号を記載すると審査に落とされる」ことが稀にあります。ただ、私を含め固定電話が通っていない状況でビジネスをしている人はたくさんいます。

そこで私は携帯電話の番号をJCB法人カードの申請書類に記載して送ったのですが、一発で審査に通過して法人カードを手にすることができました。

JCB法人カードの申し込み画面でも、以下のように固定電話の番号を要求はしているものの「フリーダイヤルや携帯電話番号を入力した場合、書面や電話にて確認することがある」とも書かれています。これはつまり、固定電話ではなく携帯電話の番号を記入しても問題ないことを意味しているのです。

なお、一般的に法人カードは審査が完了して手元に届くまでに一ヵ月ほどの時間が必要です。ただ、JCB法人カードの場合は素早く審査してくれるため、2~3週間ほどで法人カードを手にすることができます。

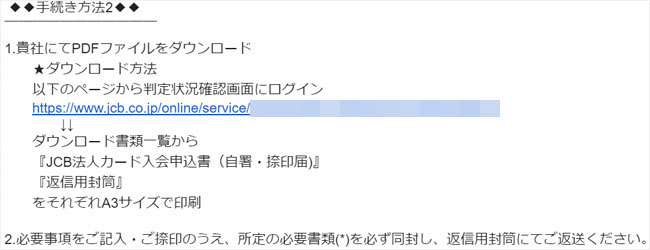

JCB法人カードに申し込むと、以下のように「ネット上でダウンロードできる資料」がメールで送られてきます。

急がない場合、後日に郵送で送られてくる書類に記載して返送すれば問題ありません。ただ、できるだけ早く法人カードを手にしたい場合、メールから書類をダウンロードして印刷し、その日のうちに送ることも可能です。

創業間もない個人事業主や法人の場合、法人カードがないとビジネスで不便です。そうしたとき、素早く発行してくれるJCB法人カードは優れています。

還元率とポイント:J-POINTとは何か

JCBの法人カードを活用することによってためることができるポイントがJ-POINTです。ポイントをためることによって、JCBの会員サイト内で商品に変えることができます。もちろん、必ず商品へ交換する必要はなく、ギフトカードとして送ってもらうことも可能です。ギフトカードであれば、現金と同じように活用できます。

通常は還元率0.5%ですが、海外での利用であるとポイントが2倍(還元率1%)になります。海外出張が多い人にとっては、その分だけポイントがたまりやすくなります。

JCB法人カードのポイントアッププログラム

なお、JCB法人カードでは年間の利用額によってポイント還元率が異なってきます。

キャッシュバック型のJCB法人カードにはメリットがほとんどないため、多くの人はポイント型へ申し込む必要があります。そこで、どのようにポイントがたまっていくのか知っておく必要があります。

JCBには、カード発行者に対してのポイントアッププログラムがあり、これをJ-POINTボーナスといいます。事前登録は不要であり、次年度から自動で適応される制度です。

このとき、以下のようにポイントが加算されます。

| ランク | 50万円ごと: 50万~250万円 | 50万円ごと: 300万円~上限なし |

| 一般会員 | +500Pt | +1,500Pt |

| プレミアム会員(ゴールド以上) | +1,000Pt | +2,000Pt |

普通にビジネスをしていると、年間50万円以上の利用になることはよくあります。もともとの還元率は0.5%とそこまで高くないですが、ボーナスポイントが付与されると還元率が改善するようになります。

こうしたポイントアッププログラムにより、少しでも還元率が良くなって個人的に活用できるポイントが増えるのは経営者にとって非常に重要です。

JCB法人カードの付帯サービス

こうしたサービスのあるJCB法人カードですが、他の法人カードに比べても優れた付帯サービスをもっています。

例えば、JCB法人カードを発行することで追加することができる法人ガソリンカード(給油カード)は非常に優れています。他にも、タクシーチケットを手配することができたり、航空券や新幹線で特典があったりします。

ガソリンカード(給油カード)の存在

給油専用の法人ガソリンカードとして、エッソ・モービル・ゼネラルコーポレートカードを追加発行することができます。

これは、その名の通り「エッソ」「モービル」「ゼネラル」のガソリンスタンドを利用する際、会員価格で給油でき支払い明細をJCBに一本化できるというサービスです。

さらに、端末にタッチするだけで支払いを完了できるスピードパスを付加発行することができます。これによって、業務のスリム化が可能になります。

法人ガソリンカードを発行するための年会費は96円(税別)と安く、会員価格によって1Lあたり2~3円ほど給油価格が低くなります。そのため、すぐに元をとることができます。経費コストの削減や業務の効率化を考えると、非常に優れた法人ガソリンカードです。

タクシーチケットの手配

JCB法人カードを利用する場合、タクシーチケットを手配することができます。意外とタクシーチケットを利用できる法人カードは少なく、JCB法人カード以外では三井住友ビジネスカードやUC法人カードくらいです。

JCB法人カードでは、以下のようなタクシーチケットを手配することができます。

ビジネスをしていると、得意先を接待することがよくあります。このときタクシーチケットを活用すると、さらに接待がスムーズになります。利用されたタクシーチケット代は後でJCB法人カードの利用分として加算されることになります。

また、家族がタクシーを使うときなどでタクシーチケットを利用しても問題ありません。「得意先の接待」ということにして、タクシーチケットを使って節税する経営者は多いです。

法人専用運賃、飛行機、新幹線(プラスEX)

他のJCB法人カード特有のサービスとしては、航空券を法人専用運賃で購入できたり、新幹線をチケットレスで利用できたりすることがあげられます。このとき、みどりの窓口へ出向く必要はなく、インターネット上から誰でも簡単に予約できます。

もちろんその日のうちに予約できるため、急な出張予定が入ったとしても問題なく対応できるようになります。

・特に新幹線予約で優れたプラスEX(エクスプレス予約)

なお、特に優れたものにプラスEXがあります。JCB法人カードを発行することで、プラスEXのカードを追加発行できるようになります。

プラスEXの年会費は1,100円です。ただ、年会費があったとしても私はプラスEXを発行しています。これは、それだけメリットの大きいカードだからです。

プラスEXを利用すると、JR新幹線のエクスプレス予約を利用できるようになり、かなりお得に新幹線に乗ることができます。

まず、ネット上からの予約ができるようになり、チケットレスになります。出張のとき、みどりの窓口に並ぶ必要がありません。待ち時間を気にすることなく、すぐに乗車できるようになります。

さらに、自由席料金で指定席に乗車できるようになります。この時点でプラスEXの年会費分の元を取れるようになります。エクスプレス予約を利用するため、いまの私は自由席に乗ることがありません。しかも、予約変更が何度でも無料です。予約変更のたびに指定席を予約すれば問題ありません。

それだけでなく、3日前の予約で長距離移動の料金が安くなります。片道1,500円以上の値引きがあり、プラスEXを利用しない方が損をするようになります。個人事業主・フリーランスや会社経営者にとって、エクスプレス予約は非常に優れたサービスになります。

電子マネーのQUICPay・ApplePay・GooglePayで利用可能

電子マネーを活用し、かざすだけで決済可能な場合だと非常に便利です。そうしたとき、QUICPay・ApplePay・GooglePayは電子マネーとして知られています。

クレジットカード決済であっても、後払い式の電子マネーであっても基本的に機能は同じです。ただ、電子マネーだと待ち時間を圧倒的に短縮できますし、サインや暗証番号の入力なしに支払いを済ませられるというメリットがあります。

JCB法人カードはQUICPay・ApplePay・GooglePayに対応しています。そのため、社員や家族に軽い買い物をお願いする場合、現金を渡さなくても問題なくカード決済できるようになります。

一般カードとゴールドカードの違い

JCB法人カードはこのように多くの特典が用意されていますが、「一般法人カード」と「ゴールド法人カード」では、どちらを選択すれればいいのでしょうか。これについては、それぞれの違いについて確認しておく必要があります。

審査と年会費の違い

法人カードの審査は一般的に厳しいといわれています。ただ、JCB法人カードの中でも一般カードはビジネス初心者の個人事業主や創業一年未満の会社であっても問題なく通過します。私も設立一ヵ月ほどで問題なく審査に通過しました。

ただ、ゴールドカードとなると当然ながら一般カードのような審査ではありません。それなりに厳しくなるため、会社を2~3年以上運用していたり、一般カードを長く活用していたりするなどの実績が必要となります。

また年会費という面でいえば、当然ながら一般カードの方が安いです。年会費1,375円(税込)であり、初年度無料です。一方でゴールドカードでは、同じように初年度無料ですが、次年度からは年会費11,000円(税込)になります。年会費だけを考えると、一般カードの方が優れています。

空港ラウンジや海外旅行傷害保険

ゴールドカードであると、付帯する特典が多くなります。ゴールドカードの効果を最も感じやすいのは、空港ラウンジだと思います。海外出張でも国内出張でも、国内の空港であればどこでも基本的にゴールドカードを提示することで利用できる空港ラウンジが存在します。

ラウンジではゆったりとしたソファがあり、飲み物などを無料で何度も飲むことができます。コンセントなどもついているため、フライトまでの間は空港ラウンジで有意義な仕事の時間にするといいです。

また、海外出張のときはケガや事故、病気になったときに高額な治療費を請求されることがあります。こうしたときに備える必要があり、ゴールドカードでは最高補償額1億円がついてきます。

さらに、ゴールド法人カードで購入した商品が盗難や破損にあった場合、ショッピングガード保険として年間500万円まで補償されます。

これについては、法人カードを利用して決済する利用付帯となっています。一般法人カードよりも充実した付帯特典となっています。海外旅行のときに傷害保険に入るよりも、最初からゴールド法人カードを申し込んでおく方が得をすることができます。

JCB法人カードのデメリット

それでは、JCB法人カードにはメリットのほかにデメリットはあるのでしょうか。法人カードの中でも、JCB法人カードのデメリットは「普通」ということです。年会費が安いのは優れていますが、還元率は0.5%です。

また、コンシェルジュサービスが特別優れているわけではなく、ハイステータスな法人カードというわけではありません。ゴールドカードであれば改善されますが、ビジネスがうまくいっている個人事業主や会社経営者にとっては不満の残る法人カードです。

審査が特別厳しいわけではなく、手にしやすい法人カードではあるものの、クレジットカードの利用額が多くなったときは他の法人カードの利用を含めて検討するのが適切です。

さらに、複数の分割払いやリボ払いはできません。個人クレジットカードとは異なり、法人カードで分割払いやリボ払いできるカードは少ないです。JCB法人カードでも同様であり、分割払いやリボ払いは難しいと考えてください。

最も活用されている初心者向け法人カード

このようなデメリットはありますが、どのような人にJCB法人カードが向いているのかというと、それは起業したばかりで初めて法人カードを作る個人事業主や法人です。一般カードであれば年会費1,375円(税込)と非常に安く、しかも初年度無料です。

いまでは、私はゴールドカードをもつようになり、さらにはよりグレードの高い法人カードを使いこなすまでになっています。

これと同じように、さらなる付帯特典に魅力を感じるようになればゴールドカードへ格上げしたり、プラチナカードなど他の法人カードをもつようになったりすれば問題ありません。

ただ、最初からビジネスで大きな利益を出せる人はほぼいません。ビジネスの開始は小さなステップから入る必要があるため、同じように起業して間もない個人事業主や法人はJCB法人カードから開始するといいです。

| JCB一般法人カード | JCBゴールド法人カード | |

| 券面 |  |  |

| 年会費 | 1,375円(税込) 初年度無料 | 11,000円(税込) 初年度無料 |

| 追加カード | 1,375円(税込) 初年度無料 | 3,300円(税込) 初年度無料 |

| 還元率 | 0.5~10% | |

| ETCカード年会費 | 無料 | |

| ETCカード枚数制限 | 複数枚発行可能 | |

| 限度額 | 公式サイト参照 | 公式サイト参照 |

| 国際ブランド | ||

| 海外旅行保険 | 最高3,000万円(利用付帯) | 最高1億円(利用付帯) |

| 国内旅行保険 | 最高3,000万円(利用付帯) | 最高5,000万円(利用付帯) |

| ショッピング保険 | 最高100万円(海外のみ) | 最高500万円(国内&海外) |

| その他サービス | - | 空港ラウンジサービス ゴルフエントリーサービス など |