ビジネスでの効率化を目的として、個人事業主や会社組織では法人カードをほぼ確実に導入します。業務効率化や節税の観点から、法人カードを使わないだけで大きな損をすることになります。

この中でも、社員数が10名以上であり、追加カードを5枚以上発行している会社で法人カードによる業務効率化を加速させたいときに適した法人カードがオリコビジネスカードGoldです。

オリコビジネスカードGoldでは利用限度額が最大1,000万円と非常に高額であり、個々に利用明細が出て、カード利用者ごとに限度額を設定できます。大企業用の法人コーポレートカードと同じような機能をもたせることができるのです。

ポイント還元率はない(ゼロ)ですが、年会費2,200円と安く、複数の追加カードを使っていて業務効率化を目指したいときはオリコビジネスカードGoldが適しています。

| オリコビジネスカードGold | |

| 対象 | 法人 |

| 券面 |  |

| 年会費 | 2,200円 初年度無料 |

| 追加カード | 2,200円:20枚まで |

| 還元率 | - |

| ETCカード年会費 | 無料 |

| ETCカード枚数制限 | 各カード1枚 |

| 限度額 | 10~1,000万円 |

| 国際ブランド |

年会費2,200円で非常に高額な利用限度額を実現

オリコビジネスカードGoldという名前からわかる通り、オリコビジネスカードGoldはゴールドカードに分類されます。ゴールドカードの中でも年会費は非常に安く2,200円(初年度無料)です。

また、追加カードは20枚まで発行することができます。追加カードの年会費は2,200円です。

年会費2,200円であるにも関わらず、利用限度額は最高1,000万円です。利用限度額とは、約2ヵ月でカード決済できる額だと考えてください。

一般的にゴールドカードの利用限度額は最高250~300万円が一般的です。ただ、オリコビジネスカードGoldではプラチナカード以上の限度額が設定されているのです。

どのような限度額になっているのか、以下で確認していきます。比較するのは、法人カードの中でも年会費が高く、非常にハイステータスな法人カードばかりにしています

| 法人カード | 限度額 | 年会費 |

オリコビジネスカードGold | 10~1,000万円 | 2,200円 |

アメリカン・エキスプレス・ビジネス・ゴールド・カード | 個別設定 | 34,300円 |

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード | 個別設定 | 22,000円 |

このように比較してみると、高い限度額を設定できる法人カードはどれも年会費2万円以上で高額なことがわかります。当然、年会費が高額だと追加カードの費用も高くなります。

アメリカン・エキスプレス・ビジネス・ゴールド・カードやセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードにある「個別設定」とは、その人に応じて利用限度額を設定するというものです。これらの法人カードでは限度額1,000万円も可能です。

ただ、オリコビジネスカードGoldのように最初から限度額1,000万円と決まっているわけではなく、こうした限度額を実現するためにはある程度のカード利用期間と高額決済が必要になります。そうした前提条件がオリコビジネスカードGoldではありません。

また、オリコビジネスカードGoldは年会費2,200円とは思えないほどカード利用枠が大きく設定されています。

もちろん、オリコビジネスカードGoldが手元に届いた直後の利用限度額は低めです。最初から限度額1,000万円というわけではありません。カード支払いを行い、返済してきた実績を積めば限度額1,000万円が可能だということです。

・カード利用額の合計が1,000万円まで

なお、限度額1,000万円というのはカード利用全体の合計を指します。例えば追加カードを1枚発行している場合、追加カードで100万円を決済して限度額が1,000万円の場合、本カードで決済できる残りの利用枠は900万円(限度額1,000万円 - 100万円(追加カードの利用額) = 900万円)になります。

本カードや追加カードを含め、カード一枚ごとに利用枠が1,000万円あるわけではありません。

個人事業主は申し込めず、法人だけが保有できる

他の注意点として、個人事業主はオリコビジネスカードGoldに申し込めないことがあげられます。

多くの法人カードでは、個人事業主・フリーランスであっても問題なく法人カードを手にすることができます。年会費を支払い、カード利用分をきちんと支払っていれば問題ないと判断されるのです。

ただ、オリコビジネスカードGoldは何枚もの追加カードを発行する必要のある「中規模企業や大企業向けの法人カード」です。少なくとも、個人事業主が必要とするクレジットカードではありません。そのため、個人事業主ではなく会社組織だけが保有できるようになっているのです。

審査基準は低い

法人だけが保有できるクレジットカードとなると、審査が厳しいのではと考えてしまいがちです。ただ、オリコビジネスカードGoldの審査基準は厳しくありません。

一般的に年会費が安い法人カードであるほど、審査に通過しやすくなります。これはオリコビジネスカードGoldでも同様であり、年会費2,200円と法人カードの中でも安い部類に入るので、個人信用がしっかりしていれば審査で落とされることはありません。

つまり、代表取締役が過去に何度もカード支払いの遅延を起こしたり、自己破産したりしていなければ、落とされることなくオリコビジネスカードGoldを手にすることができます。

設立一年未満の法人であっても、問題なくオリコビジネスカードGoldの審査に通過します。

・法人専用のカードだが、必要書類に決算書がない

それでは、なぜ創業すぐの会社であっても審査に落とされることがないのでしょうか。それは、オリコビジネスカードGoldの審査において決算書の提出が必要ないからです。

通常、限度額の高い法人カードを作るときは決算書のコピーを提出しなければいけません。

ただ、決算書が必要書類でないことから、カード会社側(オリコ側)は「この会社はどれくらい利益を出しているのか」を正確に把握することができません。

登記簿謄本(履歴事項全部証明書)を提出する必要はあるものの、会社の売上や利益、規模などで判断されることはないのです。何期目の会社なのかについても参考程度であるため、設立一年未満の法人であっても審査に通過するようになっています。

実際に申し込みをした場合、カード発行までの期間としては一ヵ月ほどかかります。個人クレジットカードとは異なり、法人カードはどれもカード発行までにある程度の期間が必要になります。

追加カードで業務効率化を実現

大企業になると何枚もの追加カードを活用することになります。大企業向けの法人カードをコーポレートカードといいますが、コーポレートカードでは「部署ごとに利用限度額を設定できる」「カードごとに明細書を発行できる」など、大企業ならではの業務効率化を法人カードで実現できます。

ただ、大企業ほどではない会社がいきなりコーポレートカードを発行するのはハードルが高いです。本来、コーポレートカードは法人カードの使用実績が長く、多くの社員を抱えていて、カード利用額が非常に多い会社が対象になります。当然、ネットからの申請には対応していません。

しかし、世の中の会社は99%以上が中小企業であることからわかる通り、コーポレートカードが業務効率化に最適だとわかっていたとしても、なかなか手を出すことができません。

そうした中、オリコビジネスカードGoldは法人であれば誰でも申請できるクレジットカードであるにも関わらず、「カードごと個別に利用明細書を発行できる」「カード一枚ごとに利用枠を設定できる」など、大企業向けコーポレートカードと同じ機能があります。

追加カードを20枚まで作ることができるため、それぞれカードごとに明確に管理することができます。中小企業であれば、追加カード20枚もあれば十分すぎるほどの枚数です。

限度額の設定は不正利用の防止に効果的

なお、追加カードを作るときに最も気を付けるべきなのは「役員や社員による法人カードの不正利用(私的利用)」です。社員数が多く、追加カードの枚数が多いほど経営者の目が行き届かなくなり、こうした不正が起こりやすくなります。

どのようなときに私的利用が起こるのかというと、具体的には「社員が自家用車にガソリンをいれる」「プライベートな飲み会でカード決済される」などがあります。

追加カードの利用明細が一本化されてごちゃ混ぜであると、どのカードがどの利用なのかわかりません。また、利用限度額が設定されていないと好きな額だけ不正利用されます。

業務効率化のために法人カードを導入したにも関わらず、役員や社員の私的利用によって会社の利益額が減るのは本末転倒です。

ただ、オリコビジネスカードGoldであれば個別に利用明細書を出すことができますし、個別の限度額設定も可能です。不正が心配な場合、毎月の利用額からカード利用枠を制限するなど、不正利用を防ぐための対策を取ることができます。

一般的な法人カードであると、このような機能はありません。大企業のコーポレートカード並みの機能を誇るのがオリコビジネスカードGoldです。

オリコビジネスカードGoldの一般的な機能

ここまで、他の法人カードにはないオリコビジネスカードGoldならではの特徴について解説してきました。

ただ、オリコビジネスカードGoldには他にも法人カードとして優れたメリットがあります。

ETCカードを無料で発行できる

ビジネスにおいて、ETCカードの発行は必要です。法人ETCカードを活用することで、高速道路の使用がスムーズになったり、社員がどの区間を利用したのか把握できたりします。

交通費精算(高速道路代の経費精算)も不要になり、ETCカードを利用することで経費の簡略化を実現できます。

オリコビジネスカードGoldは法人ETCカードを無料で発行することができます。法人カード一枚につき、法人ETCカードを一枚加えることができます。そのため、ETCカードを20枚まで無料で追加発行することができます。

ETCカードを利用すれば、深夜割引や休日割引、ETCマイレージなど多くのサービスを受けることができます。業務効率化だけでなく、経費削減にもなるのです。

空港ラウンジの利用

ゴールドカードであるため、オリコビジネスカードGoldをもてば空港ラウンジを利用できるようになります。

空港には、ゴールドカードと航空券を提示すれば入ることのできるラウンジがあります。飛行機では待ち時間が長くなりがちです。そうしたとき、固い椅子に座って待つのではなく、空港ラウンジを活用すれば待ち時間が快適になります。

私の場合、飛行機を利用するときはどのようなときであっても空港ラウンジを利用し、携帯電話を充電したり飲み物を飲みながら仕事をしたりしています。

以下はゴールドカードで入れる実際の空港ラウンジです。

日本全国に空港ラウンジが存在し、ゴールドカードを提示すれば入ることができます。

また、ハワイや韓国など海外でも空港ラウンジを利用できるカードであるため、こうした国へ出張する機会がある場合は重宝します。

高級レストランが一名無料になるMastercard T&E Savings

オリコビジネスカードGoldはMastercardが国際ブランドになります。そのため、Mastercardによるサービスを受けることができます。この中にはレンタカーを15%引きで利用できるなどのサービスがあるものの、最も優れたサービスとして高級レストランの一名無料があります。

これは「ダイニング by 招待日和」と呼ばれ、全国約200店舗にある有名レストランを2名以上で予約すると、一名分が無料になるというサービスです。

3日前までに専用ウェブサイトから予約すれば、問題なく予約することができます。後はレストランへ出向き、オリコビジネスカードGoldを使ってカード決済するだけです。

一か月あたり2回までの利用となりますが、年に一回でもこのサービスを利用すれば年会費2,200円のもとを取ることができます。

電子マネーを利用可能

法人カードで電子マネーを利用できるクレジットカードは少ないです。ただ、オリコビジネスカードGoldでは電子マネーを活用することができます。

このとき利用できる電子マネーとしてはMasterCardコンタクトレス、ID(アイディー)、QUICPay(クイックペイ)があります。

MasterCardコンタクトレスについては、ほぼ知られておらず利用することはないと思います。ただ、IDとQUICPayは利用価値が高いです。IDやQUICPayの機能があれば、おサイフケータイとして利用できるようになります。

また、IDやQUICPayとして、以下のような端末にかざせば簡単に支払いできるようになります。

クレジットカードは基本的に本人しか使えません。これは、法人カードであっても同様です。本カードや追加カードには個人名(代表者や役員、従業員の名前)が刻印されるため、その人でないと決済できないのです。

ただ、実際のところビジネスでお使いを頼むことはよくあります。そうしたとき、暗証番号を教えなくても、カードをかざすだけで支払いできます。

また、Apple Payで使用できるため、携帯電話をかざすだけでスムーズに支払いを済ませることも可能です。さらに、モバイルSUICAやApple PayのSUICAにも対応しているという利点があります。

分割払い、据え置き一括払いに対応

法人カードで分割払いができるカードは少ないです。ただ、オリコビジネスカードGoldは分割払いや据え置き一括払いに対応しています。

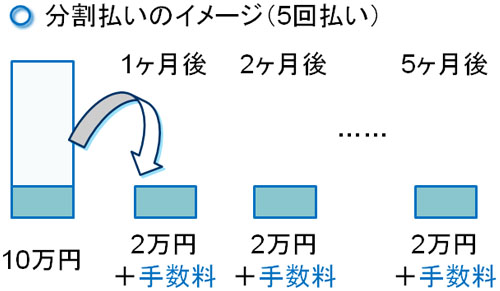

分割払いとは、一回で支払うのではなく何度かに分割して支払うことを指します。当然、分割したら利息がかかるようになります。最大24回の分割が可能ですが、分割回数が多くなるほど利息が大きくなります。

例えば、10万円の支払いを5回払いにした場合、毎月2万円ずつ返済していくことになります。このとき、それぞれに対して利息(手数料)がかかります。

なお、分割払いを選択するとき、2回払いまでは手数料無料です。

それに対して、据え置き一括払いとは「4ヵ月後や5ヵ月後などにまとめて一括支払いする方法」を指します。つまり、支払いを先延ばしにする方法になります。

分割払いとは異なり、据え置き一括払いでは手数料がかかりません。そのため、支払い時に据え置き一括払いを選択すれば資金繰りを改善させることができます。

なお、据え置き一括払いでなかったとしても、オリコビジネスカードGoldの支払い猶予期間は最長57日と長くなっています。支払い猶予期間が長いため、普通のカード払いであっても資金繰り改善に効果的です。

少しでもお金を払うのを後にしたい場合、オリコビジネスカードGoldを検討する価値があります。

海外旅行傷害保険が自動付帯

法人カードで重要になるものとして、海外旅行傷害保険があります。これは、海外出張した際などにケガや病気をしたとき、高額な医療費を支払わなくて済む制度になります。

旅行保険に別途入る必要がなくなるため、クレジットカードに付帯される海外旅行傷害保険は重要です。

オリコビジネスカードGoldの場合、海外旅行傷害保険が自動付帯です。つまり、カードをもっているだけで補償の対象になります。

このときの補償額は最高2,000万円であり、ケガや病気のときの医療費は200万円まで補償されます。年会費2,200円と非常に低額であるにも関わらず、海外旅行傷害保険が自動付帯なのは優れています。

また、国内旅行傷害保険やショッピング保険も充実しているため、保険でのコストパフォーマンスは良いです。

最大のデメリット:ポイント還元率がない

年会費が安く、利用限度額が高く、クレジットカードとしてのスペックも優れています。追加カードごとに限度額を設定できたり、利用明細を出せたりなど、オリコビジネスカードGoldならではの特徴もあります。

ただ、オリコビジネスカードGoldには唯一にして最大のデメリットがあります。それは、ポイント還元率がゼロであることです。

還元率ゼロであるため、クレジットカードを利用することでポイントをためることができません。

経営者にとって法人カード利用によるポイントは非常に重要です。カードを使ってたまったポイントは個人利用することができ、非課税のお金と同じになるからです。

ポイント還元率ゼロだと、どうなるのか

私も法人カードを利用することでポイントをためていますが、ステータス性やサービス内容、ポイント還元率などを考慮したうえで利用する法人カードを選んでいます。

法人カードの場合、一般的な還元率は0.5%です。年間500万円のカード利用があった場合、還元率0.5%なら25,000円の非課税のお金(ポイント)を手にすることができます。また、還元率1%の法人カードだと500万円の利用で50,000円の自由なお金(ポイント)になります。

しかし、オリコビジネスカードGoldでは還元率ゼロなのでこうしたポイント付与がありません。そのため、オリコビジネスカードGoldを利用するときは純粋に業務効率化によるメリットだけを考慮するようにしましょう。

オリコ EX Gold for Bizとの違い

オリコが出している法人カードとしては、オリコビジネスカードGold以外にもオリコ EX Gold for Bizがあります。

どちらもゴールド法人カードであり、年会費2,200円(初年度無料)です。ただ、両者にはその他の大きな違いがあります。どのような違い(または同じ点)があるのかについては、以下に比較してまとめています。

| オリコ EX Gold for Biz | オリコビジネスカードGold | |

| 対象 | 個人事業主・会社経営者 | 法人 |

| 券面 |  |  |

| 年会費 | 2,200円 初年度無料 | 2,200円 初年度無料 |

| 追加カード | 3枚まで可能(年会費無料) | 2,000円:20枚まで |

| 還元率 | 0.6~1.1% | - |

| ETCカード年会費 | 無料 | |

| ETCカード枚数制限 | 各カード1枚 | |

| 限度額 | 10~300万円 | 10~1,000万円 |

| 国際ブランド | ||

オリコ EX Gold for Bizでは個人事業主・フリーランスであっても入会することができます。一方でオリコビジネスカードGoldでは法人しか申請できません。

・追加カードの枚数

また、オリコ EX Gold for Bizは追加カードを3枚まで無料で発行できます。3枚など、少数の追加カードしか必要ない中小企業の場合、年会費無料で発行できるオリコ EX Gold for Bizが適切です。

少ない枚数であれば、問題なく管理することができます。ただ、それ以上の枚数になるとカードごとの管理が必要になるため、カード別に利用明細書を出すことができ、個別に限度額の設定が可能なオリコビジネスカードGoldが適切です。

※個人事業主の場合、オリコ EX Gold for Bizは追加カードを発行できません。法人のみ、追加カードを3枚まで無料発行できます。

・還元率

オリコビジネスカードGoldは還元率ゼロであるものの、オリコ EX Gold for Bizは還元率が非常に優れています。最初から還元率0.6%であり、年間200万円以上の利用がある場合は還元率1.1%にまで上昇します。

法人カードの中でも、最高クラスの還元率を実現できるのがオリコ EX Gold for Bizです。さらに年会費も安く、オリコビジネスカードGoldと同じように審査に通りやすいため、ビジネス初心者に向いています。

・利用限度額

オリコビジネスカードGoldの限度額は1,000万円と法人カードの中で最高クラスですが、オリコ EX Gold for Bizになると限度額は最高300万円までになります。

限度額300万円でも十分に高額なのですが、ビジネス利用に特化しているオリコビジネスカードGoldはより大きな利用枠が設けられています。

・海外旅行傷害保険や空港ラウンジ

両カードとも海外旅行傷害保険は自動付帯です。最高補償額は異なるものの、どちらも傷害治療費用や疾病治療費用(海外でケガ・病気をしたときの補償)は200万円です。

実際のところ、海外旅行傷害保険で重要なのは傷害治療費用と疾病治療費用だけです。海外旅行傷害保険の点では、両者に違いはありません。

また、どちらもゴールドカードなのでクレジットカードと航空券の提示で空港ラウンジを利用できます。

・その他の違い

法人カードでは珍しく、オリコ EX Gold for Bizはリボ払いに対応しています。資金繰りをより改善させたい場合、こうした法人カードを使うこともできます。

また、法人版にはありませんが、個人事業主の場合はオリコ EX Gold for Bizでキャッシングが可能です。キャッシングはメインの資金調達法ではないものの、こうした機能があればビジネスでの不測事態を乗り切れるようになります。

どのような会社にオリコビジネスカードGoldが適しているのか

それでは、結局のところどのような会社がオリコビジネスカードGoldを活用すればいいのでしょうか。

オリコが発行している法人カードの中でも、個人事業主や小規模法人の場合はオリコ EX Gold for Bizを活用するようにしましょう。会社であれば追加カードを3枚まで無料発行できますし、還元率も最高1.1%と非常に優れています。

会社規模の小さい会社がオリコビジネスカードGoldを利用するメリットはありません。

一方で社員が何十人も存在し、追加カードの枚数が5枚以上になるようであればオリコビジネスカードGoldを検討してみてください。特に、カードごとに明細を出し、限度額を個別指定するなど使い分けが必要な法人であると良いです。

ポイント還元率がないことは非常に大きなデメリットであるため、こうしたことを考慮したうえで「業務効率化のメリット」を重要視して選択する場合、オリコビジネスカードGoldへ申し込むといいです。

| オリコビジネスカードGold | |

| 対象 | 法人 |

| 券面 |  |

| 年会費 | 2,200円 初年度無料 |

| 追加カード | 2,200円:20枚まで |

| 還元率 | - |

| ETCカード年会費 | 無料 |

| ETCカード枚数制限 | 各カード1枚 |

| 限度額 | 10~1,000万円 |

| 国際ブランド | |

| 空港ラウンジ | 〇 |

| 支払い方法 | 一括払い、分割払い、据置一括払い |

| 電子マネー | MasterCardコンタクトレス、ID、QUICPay |

| 海外旅行傷害保険 | 2,000万円 |

| 国内旅行傷害保険 | 1,000万円 |

| ショッピング保険 | 100万円 |

| カードの特徴 | ・カードごとに利用明細書を出せる ・カードごとに限度額を設定できる |