法人カードとは、個人事業主や会社組織などビジネスをしている人が事業用に活用するクレジットカードのことです。

ただ、法人カードについて調べていると、ビジネスカードやコーポレートカードなどの呼び名をみかけます。これらは何か違いがあるのでしょうか。

気にするほどの大きな違いはないものの、多少は意味合いが異なってきます。特にコーポレートカードの場合、会社決済型(法人口座から引き落とされるカード)と個人決済型(個人口座から引き落とされるカード)の2つがあるため、理解しておく必要があります。

そこで、法人カード、ビジネスカード、コーポレートカードについて、それぞれの違いについか確認していきます。

もくじ

中小企業向けか大企業向けで名称が変わる

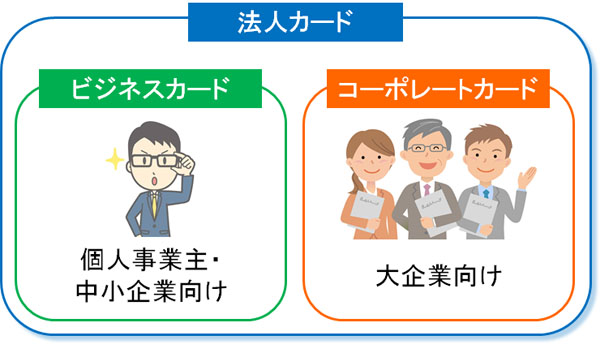

会社組織が活用するクレジットカードとしては、すべて法人カードと呼ばれています。要は、法人が扱えるカードはどれも法人カードだといえます。

ただ、ビジネスカードやコーポレートカードであると、用途が少しだけ細かく分類されます。ビジネスカードでは、個人事業主・フリーランスや中小企業など、使用者が少ない場合の法人カードになります。

一方でコーポレートカードであれば、大企業向けの法人カードになります。多くの人が法人カードを活用する場合、大企業ではより機能を充実させたコーポレートカードを活用すると便利です。

このように、コーポレートカードは法人カードの一つになります。

ビジネスカードは個人事業主・中小企業向け

私は自分の会社を大きくする気はまったくなく、ずっと中小企業のままで好きに経費を活用できる立場でいるつもりです。そのため、コーポレートカードをもつことはできず、ずっとビジネスカードのままです。

そして、世の中の99%以上の会社は中小企業なので、その場合は私と同じように法人カードはビジネスカードのことを指します。

法人カードの中でも、個人事業主・中小企業向けのビジネスカードであれば、ネット上から簡単に申し込むことができます。多くの場合、審査では登記簿謄本(履歴事項全部証明書)や個人の証明書(運転免許証など)を送るだけで問題なく法人カードを手にすることができます。

大企業向けのコーポレートカード

一方で大企業向けの法人カードを一般的にコーポレートカードといいます。

個人クレジットカードでは、家族カードを発行できます。それに対して法人カードでは、役員や従業員用に追加カードを発行できるという特徴があります。

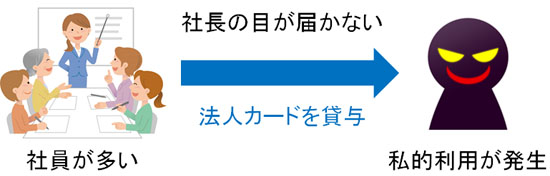

法人カードを効果的に活用している会社の場合、何枚もの追加カードを発行することになります。ただ、追加カードの枚数が多くなるとそれだけ管理が煩雑になります。特に大企業では社長の目が末端まで行き届かないため、場合によっては不正利用(私的利用)をたくらむ社員が出てきます。

そこで、個人事業主・中小企業向けのビジネスカードに加えて、さらに高度な機能をもたせた法人カードとしてコーポレートカードが存在します。

クレジットカードのカード会社ごとに呼び名を比較

それでは、実際にどのような呼び名になっているのかについて、カード会社ごとに確認していきます。

・アメリカン・エキスプレス

アメリカン・エキスプレス・ビジネス・カード | 個人事業主・中小企業向け |

アメリカン・エキスプレス・コーポレート・カード | 大企業向け |

・三井住友

三井住友ビジネスカード for Owners | 個人事業主・中小企業向け |

三井住友コーポレートカードカード | 大企業向け |

・クレディセゾン

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード | 個人事業主・中小企業向け |

UC法人カード | 個人事業主・中小企業向け |

UCコーポレートカードカード | 大企業向け |

このように、多くの会社で「法人」「ビジネス」と名前がついたカードは個人事業主・中小企業向けとなっています。

一方で「コーポレート」とあるカードは大企業向けです。社員が多く、何枚もの追加カードを活用する場合に適しています。

コーポレートカードの機能

ビジネスカードとコーポレートカードを比べたとき、名称だけでなく対象とする企業規模も異なることがわかりました。

それでは、大企業とはいってもどれだけの規模の会社がコーポレートカードの対象になるのでしょうか。これには、従業員の人数はあまり関係ありません。それよりも、どれだけの追加カードを発行しているのかが対象になります。

例えば三井住友ビジネスカードでは明確な数を発表しており、法人カードにとっての大企業は一般的に「20枚以上の追加カードを使っている会社」となります。

社員全員に法人カードをもたせている会社は存在しません。役員や経理担当者、営業マンなど必要な人だけに追加カードをもたせるようになります。このとき、追加カードが20枚以上活用している場合、法人カードでは大企業だと捉えられるのです。

大企業向けのコーポレートカードを活用すれば、部署ごとにカード利用を管理することができます。また、部署や使う人ごとに利用限度額を設定することも可能です。

私的利用を防いだり、経理の業務効率化を図ったりするため、大企業向けのコーポレートカードでは高機能な法人カードになっているのです。

個人事業主・中小企業向けのビジネスカードであっても、例えばJCB法人カードやアメックスなど、年会費さえ支払えばいくらでも追加カードを発行できる法人カードは存在します。

ただ、コーポレートカードであれば、追加カードの枚数が多くなったときの管理が楽になります。従業員ごとに使用履歴を管理したり、利用限度額を設定できたりするからです。

コーポレートカードを福利厚生で活用している大企業は多い

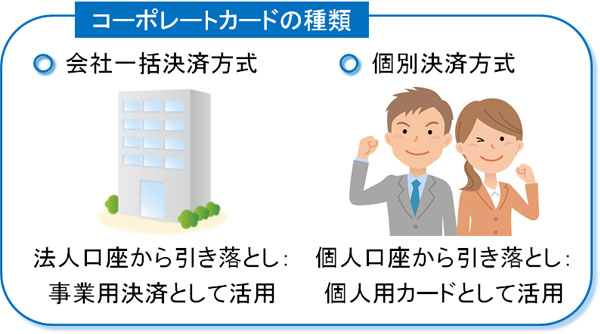

通常、法人カードを決済したときは法人口座(事業用口座)から引き落とされます。これは、ビジネスカードであってもコーポレートカードであっても同様です。ビジネスに関わるものを決済した場合、経費精算するために法人口座から引き落とされるのです。

いわゆる「会社一括決済方式」と呼ばれ、利用した法人カードはすべて一括して法人口座から引かれます。

ただ、コーポレートカードの中には「法人口座からお金を引き落とすカード」とは別に、従業員に対して「年会費無料で保有できる個人クレジットカード(個人決済可能なカード)」を福利厚生として提供していることがあります。これを、個別決済方式といいます。

個人でゴールドカードをもつとなると、年会費一万円以上が必要です。ゴールドカードは空港ラウンジを活用できたり、海外旅行傷害保険が自動付帯されたりするなど非常にサービスが良いです。

ただ、年会費が一万円以上することから、普通のサラリーマンがゴールドカードをもつのは敷居が高いです。

しかし、カード会社の視点で考えると、「大企業のように何人もの従業員を抱えている会社であれば、たとえ年会費0円であったとしても、そこにいる従業員の個人クレジットカードをすべて自社(自分のカード会社)に替えてくれれば、利用人数が一気に増えるので大きな利益を獲得できる」ことになります。

こうしたことから、大企業に勤めているサラリーマンであると、その会社の福利厚生として個人用のゴールドカードを無料で保有できるようになることがあります。

会社であれば、年会費3万円ほど支払うことで、従業員に対して福利厚生として無料でゴールドカードをもたせることができます。「この会社で働けばステータス性の高いゴールドカードを保有できる」というモチベーションアップにつながるのです。

個別決済方式(個人決済型)のカードは個人口座から引き落とされる

コーポレートカードとはいっても、個別決済方式では個人決済可能であり、銀行の引き落としは個人口座です。会社の福利厚生を利用して無料でゴールドカードを保有できているというだけであり、個人口座から引き落とされるので個人クレジットカードと同じです。

そのため、個別決済方式のクレジットカードをビジネス目的の買い物に利用してはいけません。

法人カードを活用するメリットは「個人的な買い物とビジネス目的の買い物を分けること」にあります。これにより、経費精算が非常にスムーズになります。

ただ、役員や経理担当者の中には、会社一括決済方式のカード(法人口座から引き落としされるカード)と個別決済方式のカード(福利厚生で提供された、個人口座から引き落とされるカード)の2つをもっていることがあります。

このとき、両者を明確に区別して利用しなければ経費処理がごっちゃになり、業務効率化どころではなくなります。

コーポレートカードを活用して福利厚生で社員に「個人口座と結びついた個別決済方式のクレジットカード(個人決済可能なカード)」を提供する場合、社内でこうした間違ったカード利用がないように注意する必要があります。

まずはビジネスカードから活用する

JCB、アメックス、三井住友などの会社が大企業向けのコーポレートカードを発行しています。

このとき、会社の規模を大きくすることを考えている社長であったとしても、最初からコーポレートカードを活用することはできません。前述の通り、社員数というよりも、20枚以上の追加カードが必要な規模の会社でなければコーポレートカードを発行できません。

また、コーポレートカードはネット上からの申し込みができず、電話で問い合わせる必要があります。もちろん、審査は厳しめです。

大企業向けのコーポレートカードをいきなり利用することはできないため、まずは個人事業主(自営業)や中小企業向けに発行されているビジネスカードを利用することで実績を積むようにしましょう。

また、コーポレートカードを発行している会社であっても、「社長は中小企業向けに発行されるビジネスカードを活用している」ことはよくあります。

例えば、コーポレートカードとしてはゴールドカードを活用しているものの、「社長個人がメインで活用する法人カードとしてはプラチナカードを利用している」などのケースです。

当然ながら、法人カードを使って決済する額が最も多いのは代表取締役です。代表取締役だけ、ステータス性の高い中小企業向けのビジネスカードを使うのは普通です。ビジネスが好調な社長であるほど、いくつかの法人カード(ビジネスカード)を使い分けているのが現状なのです。

コーポレートカードはネットから申し込みできず、最初は個人事業主・中小企業向けのビジネスカードをもつべきことから、以下ではどのような法人カード(ビジネスカード)へ申請すればいいのかについて確認していきます。

JCB法人カード

個人事業主・中小企業向けのビジネスカードだけでなく、大企業向けのコーポレートカードの発行まで行っている法人カードしてJCB法人カードがあります。

JCB法人カードをもつとき、年会費1,375円(税込:初年度無料)と非常に安いです。初心者用の法人カードであり、設立一年未満の会社でも申請できます。

追加カードについては、追加の年会費さえ支払えばJCB法人カードは何枚でも発行することができます。

ただ、追加カードの枚数が20枚以上になってしまった場合、より経費処理を簡素化して業務効率化を図るため、大企業用のコーポレートカードへ申請することを検討しても問題ありません。

多くのビジネス初心者がJCB法人カードへ申請するため、会社の規模が大きくなったとき、そのままJCBのコーポレートカードを使うようになる会社がたくさんあるのです。