クレジットカードを利用するとポイントが貯まります。このときのポイントの種類はさまざまですが、個人事業主や経営者で「マイル」としてポイントを貯めたいケースは非常に多いです。マイルを貯めることができれば、国内外への航空券を無料で手にすることができます。

個人のクレジットカードであると、「100円=1マイル(還元率1%)」などカードを使うほどマイルが貯まっていきます。

ただ、法人カードの場合は貯まったポイントをマイルに交換できないことが多いです。マイルを貯めたい場合、法人カードの中でもマイル移行が可能なカードを最初から選ばなければいけません。

それでは、個人事業主や会社経営者にとってマイルを貯めるときに有効なビジネスカードとしては何があるのでしょうか。法人カードでマイルを貯めようとするとき、還元率や手数料などを考慮しなければいけません。その場合に必要な知識について確認していきます。

もくじ

マイルを貯めると海外へ安く行ける

マイルを貯めようとする人は多いです。私もマイルを貯めている人の一人です。なぜ、マイルを貯めるのかというと、航空券に換えることができたり、座席をグレードアップさせたりできるからです。

楽天ポイントであれTポイントであれ、通常は「1ポイント=1円」の価値があります。ただ、マイルの場合は違っており、航空券で考えると1マイルの価値が何倍にもなります。

例えば、以下はANAが打ち出したマイルのキャンペーンです。

| 通常マイル(往復) | キャンペーン適用(往復) | |

| 成田⇔プノンペン | 35,000 | 28,000 |

| 成田⇔クアラルンプール | 35,000 | 28,000 |

| 成田⇔ジャカルタ | 35,000 | 28,000 |

| 成田⇔ムンバイ | 35,000 | 28,000 |

| 成田⇔北京 | 20,000 | 16,000 |

| 成田・羽田⇔広州 | 20,000 | 16,000 |

例えば、プノンペン(カンボジア)へ行くとき、通常であれば35,000マイルで航空券を取得できるところ、キャンペーン期間中であれば28,000マイルでエコノミークラスの航空券を取得できるというものです。

ANAマイレージクラブ会員(ANAのマイルを貯めるための会員)であれば、こうしたキャンペーンを利用できます。ちなみに、マイレージクラブは誰でも入会できます。

また、このようなキャンペーンは定期的に発表されます。もちろん、ANAに限らずJALマイレージ会員(JALマイル)であっても同様に同じようなキャンペーンがあります。

ちなみに、私はこうしたキャンペーンを活用してムンバイ(インド)へ行きました。上記の通り、このときはANAで28,000マイルを使い、航空券を取得しました。このときは以下のようにスラム街を体験するなど、日本では絶対に味わえない経験ができました。

エコノミークラスで「成田⇔ムンバイ」の往復航空券を購入するとなると、安くて約88,000円が必要です。この往復航空券を35,000マイルで取得できるわけですが、上記のようなキャンペーン中であれば、さらに安く28,000マイルで取得することができます。

燃料サーチャージ代(航空会社が負担しきれない燃料代であり、どの航空券であっても必要)の別途4,000円が必要だったものの、それでも安いです。

このように、ANAであれJALであれ航空券を取得する場合であれば、1マイルの価値が何倍にもなります。実際、私がインド・ムンバイへ行ったときは28,000マイルで約88,000円のチケットを取ったため、「1マイル≒3.1円」の価値となりました。

1マイルの価値が高いため、海外へ行く機会の多い社長ではマイルを貯める人が多いのです。その反対に旅行が嫌いで海外へ行くのが面倒な人の場合、マイルを貯める意味はありません。

ANAとJALのどちらを貯めるか決めるべき?

日本でのマイレージサービス(マイルを貯めるサービス)としては、ANA(全日本空輸)かJAL(日本航空)の2つです。海外にある他の航空会社でもマイレージサービスはあるものの、日本に住んでいる人はANAかJALを貯めるのが基本です。

ユナイテッド航空の「マイレージプラス」などを利用してもいいですが、ANAやJALのマイレージサービスの方が都合はいいです。

このとき、ANAとJALでどちらのマイルをためたいか決めるようにしましょう。どっちを貯めても問題ないです。

ただ、後で紹介するセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード(JALマイルを効率よく貯められる法人カード)を活用したい場合、JALマイルを選択するといいです。

また、個人のクレジットカード利用でANAマイルを貯めているなど、理由がある場合はアメリカン・エキスプレス・ビジネス・ゴールド・カードなどを用いてANAマイルを貯めても問題ありません。

ちなみに、格安航空会社(LCC)ではマイルを貯める制度を採用していません。マイルの利用は格安航空会社ではなく、ANAやJALを選択するときだけだと考えてください。

法人向けクレジットカードによってマイルをためる方法

それでは、どのようにしてマイルを貯めればいいのでしょうか。マイルを貯めるときは主に以下の2つの方法があります。

- クレジットカードのポイント付与

- 飛行機に乗る(フライトマイルの付与)

以下にそれぞれについて記します。

ETC代やガソリン代など、経費の支払いでマイルを貯める

クレジットカードを利用したとき、貯まるポイントはカード会社によって異なります。例えばアメックスの法人カード(アメリカン・エキスプレス・ビジネス・ゴールド・カード)であれば、メンバーシップ・リワード・ポイントが貯まります。他には楽天カードだと、楽天ポイントが貯まっていきます。

このとき、クレジットカードを使用することによって「貯まるポイントが最初からマイル」のケースがあります。

法人カードであれば、セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードがこれに該当します。JALマイルの還元率が1.125%(1000円の利用で11.25マイルが貯まる)という法人カードであり、設定することで自動的にJALマイルが増えていきます。

・他のポイントとしてためた後、マイルに交換する

ただ、法人カードの場合、最初からマイルとして貯めることのできるカードは非常に少ないです。そこで、カードによるポイントを貯めた後、それをマイルへと交換するようにするのです。

例えば、「アメリカン・エキスプレス・ビジネス・ゴールド・カードを活用することでメンバーシップ・リワード・ポイントを貯め、後でこれをマイルに交換してもらう」ようにします。ビジネスカードであれば、これが一般的なマイルの貯め方になります。

法人カードはビジネスで活用するカードであるため、額が非常に大きくなります。広告費、ETC代(高速道路代)、ガソリン代、商品仕入れ、交際費など月の経費は高額です。

個人のクレジットカードに比べると、法人カードはポイント還元率が低くなりがちです。ただ、支払額が大きいので個人カードよりもたくさんポイントが貯まります。特に営業マンがいる会社となると、ETC代やガソリン代だけでも高額になります。

そこで、このとき貯めたポイントをマイルへ移行するようにするのです。

飛行機を利用してマイルをためる

また、飛行機を利用すればその分だけマイルが貯まりやすくなるカードがあります。飛行機に搭乗するときにボーナスポイントとしてマイルが貯まるのです。

さらに、全日空や日本航空など航空会社が発行する法人カードを活用することで、より効率的にマイルを貯めることもできます。「通常マイレージ×110%」「通常マイレージ×125%」など、飛行機に乗ったときのマイルをより効率的に貯められるように設定されているのです。

飛行機に乗る機会が多い社長の場合、マイレージカードを活用することで効率的にマイルを貯めることができます。

マイルをためるときは「マイルへの移行」が基本

それでは、「一般的にはどのようにしてマイルを貯めるのか」というと、基本的には通常の買い物でポイントを貯めた後、マイルへ交換するのが普通です。

飛行機に乗る機会の多い人なら別ですが、一般的にそうした人は少ないです。また、飛行機に乗る機会が多い人であっても、結局ところ「ショッピング利用によってマイルが貯まるカード」を利用しなければ、マイルは貯まりにくいです。

ただ、ANAやJALなど航空系が発行するクレジットカードの中には、飛行機での利用でしかマイルがつかず、買い物での利用ではマイルへ移行できないことがあります。こうしたカードは利便性が悪いため、必ず「買い物での利用でもマイルを貯めることができるクレジットカード」を活用するようにしましょう。

また、マイルを貯めたいときは他にも注意すべき点があります。例えば、以下のような項目に着目しましょう。

ビジネスカードの年会費・還元率を考慮する

法人カードでマイルを貯めることのできるクレジットカードとしては、いくつか存在します。ただ、基本的に法人カードは年会費が必要になります。

そのため、マイルを貯めるときは「年会費は安いものの、マイルを貯められる法人カード」「年会費は高いが、その分だけ還元率の高いビジネスカード」などを考慮するといいです。

たとえ年会費が2万円ほどであったとしても、ビジネス利用で使う法人カードは利用額が高額になりやすいです。法人カードで支払う月の経費が大きくなるほど、年会費が高くても還元率の高いクレジットカードを使う方がお得になります。

移行手数料が存在する

また、ポイントをマイルへ移行するときに移行手数料が発生することがあります。こうした無駄な費用が必要だと後でわかると、せっかく貯めたポイントであってもマイルへの移行を躊躇してしまいます。

例えば、ANA(全日空)が発行する法人カードであると、航空会社が発行するクレジットカードであるにも関わらずマイルへの移行手数料が年間5,500円も必要です。還元率が1%だとすれば、移行手数料相当の5,000円分を貯めるには50万円をカード支払いに使わなければいけません。移行手数料が存在すると、それだけ大きな損をすることになります。

そのため、法人カードでマイルを貯めるときは移行手数料が無料のクレジットカードを選ぶようにしましょう。

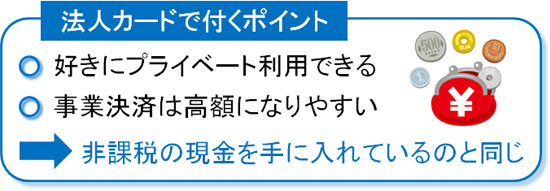

貯めたマイルはプライベートに個人使用してもいいのか

それでは、貯めたマイルは社長個人が勝手に利用してもいいのでしょうか。

厳密にいえば、法人カードは会社のお金で支払っているため、そのときに得たポイントは会社のものになります。そのため、ビジネスカードによる支払いで獲得したポイントを個人利用に使ってはいけません。

ただ、実際のところはどうなのかというと、ほとんどの社長は法人カードで貯まったポイントを自分のプライベートなものに利用しています。税務調査のときにポイントの利用が指摘されることはほぼありませんし、法人カードで貯めたマイルの利用が調査対象になることはあまり考えなくても問題ありません。

そのため、ETC代やガソリン代、交際費など法人カードで支払うことで貯めたポイントについて、創業社長であれば好きなようにマイルへ交換すれば問題ないです。

フライトマイルの扱いはどうすればいいのか

また、法人カードで航空券を購入したときにつくフライトマイル(航空券を購入したときに付与されるマイル)については、何も問題なく個人的なものに活用して大丈夫です。マイルは法人名で貯めることができないからです。

必ず搭乗者本人にマイルがつくことになります。たとえ法人カードで支払いを行ったとしても、マイルは飛行機に乗った人だけに付与されます。

そのため、出張などで社長が飛行機に乗った場合、フライトマイルは法人ではなく、代表者個人にマイルが貯まっていくと考えてください。

社員が飛行機に乗った場合、会社にマイルを集約できるのか

それでは、法人カード(会社の支払い)によって従業員が乗った航空券のフライトマイルはどのようになるのでしょうか。

搭乗者(飛行機に乗った人)にマイルがつくというのは、社員が飛行機に乗ってフライトした場合であっても同様です。法人(会社)でマイルを貯めることができない以上、従業員にマイルがつくことになります。

ただ、実際のお金の支払いは会社であるため、個人事業主(自営業)や会社経営者など、従業員のいる社長からしてみれば社員にマイルが貯まっていくのはあまり喜ばしい状況ではありません。そのため、従業員が飛行機に乗ったとき、何とかしてマイルを会社に貯めることができないか考えてしまいます。

しかしながら、前述の通りマイルは搭乗者に付与されることがルールであり、これに例外はありません。たとえ支払いが会社であったとしても、搭乗者(社員)にマイルがつくようになると考えてください。

このとき、航空チケットを購入したときに付与されるマイル(フライトマイル)を代表者に集約させることもできません。個人事業主であれ法人であれ、フライトマイルが社員に付与されることについてはあきらめるしかありません。

買い物利用でのマイルなら集約が可能

このように飛行機利用のときに貯まるマイル(フライトマイル)については、たとえ支払いが会社であっても社員が搭乗した場合、社員に対してマイルがつきます。

一方で通常のショッピングであればどうでしょうか。

マイルを貯めるとき、前述の通り買い物をしてポイントを貯めた後、マイルへ移行するのが基本です。こうしたときであれば会社にポイントを貯めることができるため、マイルへ交換したいときは問題なくすべてのポイントが社長の元に入ってくるようになります。

社員が飛行機に乗ったとき、フライトマイルが従業員に付与されることを悔しがっても仕方ありません。その代わり、メインとなる「買い物利用でのマイル」は会社に貯めることができるため、こちらでどのように効率よくマイルを貯めることができるのかを考えるといいです。

マイルが効果的に貯まるおすすめの法人カード比較

それでは、個人事業主や会社経営者がマイルを貯めたいと考えたときに効率のよいおすすめの法人カードとしてはどのようなものがあるのでしょうか。

マイルを貯められる法人カードとしては、貯めるマイルがANAマイルやJALマイルのうちどちらかによって、それぞれ選択するべきカードが異なります。そのため、どちらのマイルを貯めたいのか明確にしましょう。

このとき「年会費」「還元率」「移行手数料」などを考慮して、効率的にマイルを貯めることができる法人カードを厳選して紹介します。それぞれ特徴があるため、比較したうえで法人カードを選ぶといいです。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

マイルを素早く貯めたい場合、セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードを活用してください。最も注目すべきは、JALマイルの還元率が1.125%と非常に高いことです。

JALの公式カード(JALカード)であっても、還元率が最高1%であることを考えると、それをしのぐスピードでマイルが貯まっていきます。

JALマイルへ交換するためには、年会費4,400円のセゾンクラブへ加入する必要があります。ただ、セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードでは無料でセゾンクラブへ加入できるため、マイルへの移行手数料は無料です。

また、プラチナカードなので国内外の空港ラウンジを無料利用できる「プライオリティ・パス」がつきます。さらには海外旅行保険が自動で付帯されるため、旅行中にケガや病気にかかって入院しても高額費用が補償されます。コンシェルジュサービスもつくため、旅行中に困ったケースに遭遇しても問題をすぐに解決できます。

このように付帯サービスが優れ、マイルの還元率の良い法人カードがセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードです。年会費は22,000円ですが、マイル還元率が高いので結果として得をします。個人事業主であっても法人であっても、問題なく発行できる法人カードです。

ANA JCB法人カード ワイドゴールド

中にはANAマイルを貯めたいと考える人もいます。このとき、ANAマイル還元率に優れた法人カードとしてANA JCB法人カード ワイドゴールドがあります・

年会費20,900円(税込)の法人カードになりますが、ANAマイル還元率は通常1%であり、年間300万円以上の利用で還元率が最大1.075%になります。ANAマイルを貯める法人カードで最も高還元率となっています。

ANA JCB法人カードには年会費が安い一般カードもありますが、選ぶときは注意が必要です。一般カードでは、貯めたポイントをANAマイルへ移行するために年間のマイル移行手数料が必要になるからです。ただ、ANA JCB法人カード ワイドゴールドはマイル移行の手数料が無料です。

他にも、フライトボーナスや保険付帯はANA JCB法人カード ワイドゴールドが最も充実しています。

効率よくANAマイルを貯めたい人が申し込むべきビジネスカードです。