法人向けクレジットカードには種類があり、その中の一つにNTTグループ発行の法人カード(ビジネスカード)があります。この法人カードをNTTファイナンス Bizカードといいます。

他の法人カードにはない特徴として、年会費が無料であることがあげられます。それでいて、ポイント還元率1%と非常に高く設定されている法人カードです。そのため、個人事業主や法人でビジネスを始めたばかりの人に人気となっています。

ただ、NTTファイナンス Bizカードの申し込みをするときは、事前にクレジットカードのスペックを理解しておく必要があります。

そこで、ここではNTTファイナンス Bizカードのスペックやメリット・デメリットを含めて解説していきます。

| レギュラーカード | ゴールドカード | |

| 対象 | 個人事業主・法人 | |

| 券面 |  |  |

| 年会費 | 無料 | 11,000円 |

| 追加カード | 無料 | 2,200円 |

| 還元率 | 1.0% | |

| ETCカード年会費 | 550円 | |

| ETCカード枚数制限 | 複数枚発行可能 | |

| 限度額 | 個別設定 | 個別設定 |

| 国際ブランド | ||

もくじ

年会費無料がNTTグループ法人カードの最大の特徴

個人事業主や法人がビジネスをするために法人カードを持つのは必須です。ただ、法人カードはほとんどのケースで年会費が必要になります。どれだけ安くても、年会費1,375円などのような設定になっている法人クレジットカードばかりなのです。

ただ、中には少数ながらも年会費無料の法人カードが存在します。その一つがNTTグループの発行する法人カード(NTTファイナンス Bizカード)です。

ゴールドカードではさすがに有料であり、それなりに年会費が高いです。ただ、レギュラーカード(一般カード)へ申し込みをする場合、年会費は不要です。そのため、副業を始めたばかりの個人事業主や売上の少ない法人には最適だといえます。

もちろん、年会費無料なのでステータス性はゼロです。ただ、売上のない段階でステータス性などを気にする必要はないため、創業直後はこうした年会費ゼロの法人カードを活用しましょう。

社員用の追加カードも年会費ゼロ

また、年会費が必要ないのは代表者が保有する本カードだけではありません。レギュラーカード(一般カード)では従業員用の追加カードも含めて、NTTファイナンス Bizカードでは年会費無料です。

以下のように、公式サイトにも追加カードまで含めて無料だと記されています。

代表者本人が利用する法人カードに限らず、従業員用の追加カードまで含めて無料であるため、クレジットカードのスペックとしては非常に優れているといえます。

実際のところ、社員のいる会社だと従業員やその他の役員が代表者の代わりにカード決済する場面が発生します。そのつど代表者の法人カードを借りるのは面倒ですが、追加カードがあれば手間を省けるようになります。

そのため、代表者は別途ハイスペックな法人カードを活用するものの、社員用にはこうした年会費無料の法人カードを利用させても問題ありません。

法人ETCカードは年会費550円

ただ、代表者や社員用追加カードについては年会費無料であるものの、法人ETCカードは発行1枚につき年会費550円になります。

法人カードの中には、ETCカードについては年会費を無料に設定しているケースがあります。そうした点を考えると、法人ETCカードの年会費が必要になるのはデメリットだといえます。

ただ法人カードを利用するときは、基本的に暗証番号の入力やサインが必要になるものの、法人ETCカードはカードを車載器に刺しておくだけで、高速道路のETCレーンを通過するだけで勝手に決済されます。そのため、毎日高速道路を利用しないのであれば社内で一枚だけ発行しておけば問題ありません。

しかし、法人ETCカードの発行が何枚にもなる場合は年会費の観点で他の法人カードとのスペックを見比べたほうがいいです。

カードの審査基準は厳しくない

なお、一般的に事業用のクレジットカードは審査基準が厳しくなりがちです。そのため個人事業主や法人は申し込むべきクレジットカードを見極めないといけませんが、NTTグループの法人カードについては年会費無料の法人カードなので審査基準は低くなっています。

当然ながら、年会費無料の法人カードを検討している人は「そこまで利益が出ていない」「創業間近」などの状態の個人事業主・法人が大多数です。そのため、必然的に審査基準は低くなるのです。

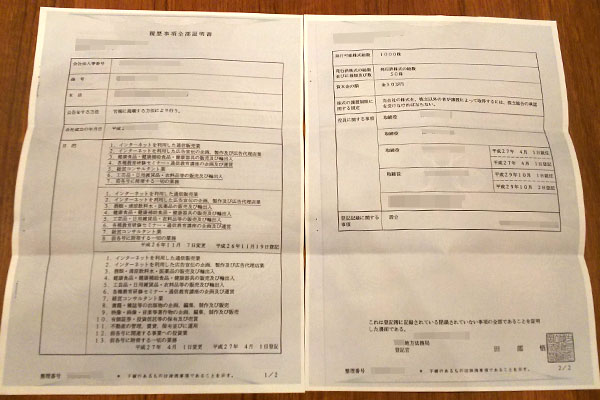

審査書類も簡素であり、以下の2つを提出するだけです。

- 登記簿謄本(履歴事項全部証明書)

- 本人確認書類(運転免許証など)

個人事業主の場合、登記簿謄本はありません。そのため個人事業主は本人確認書類の提出だけで問題ありません。

もちろん、必ず審査に通過するわけではありません。ただ少ない審査書類で問題なく、決算書や確定申告書類の提出は不要であり、非常に審査に通過しやすくなっています。

ポイント還元率1%と高額設定となる

また、NTTファイナンス Bizカードの他の魅力としてポイント還元率があります。法人カードにも関わらず還元率1%と非常に高くなっているのです。

一般的な法人カードであると、還元率は0.5%です。これが年会費無料の法人カードになると、ポイントなしのクレジットカードが基本です。

しかしNTTファイナンス Bizカードの場合、代表者や社員向けカードの年会費が無料にも関わらず、ポイント還元率が1%と高く設定されています。

NTTファイナンス Bizカードについては、買物1,000円につき10ポイントが付与されます。このとき、「1ポイント = 1円」の価値があります。そのため還元率1%です。

注意点として、NTTファイナンス Bizカードではキャッシュバックが可能であるものの、これは絶対に利用しないようにしましょう。以下のように、キャッシュバックを選択できるようになっているのです。

キャッシュバックの場合、会社の法人口座(個人事業主ならビジネス口座)に返金されます。この場合、ビジネスでの利益になってしまいます。そうではなく、ギフトカードなどに変えて経営者個人が自由に使えるようにしましょう。

法人カードで貯まったポイントについては、非課税の現金と意味は同じです。無駄にたくさん税金を払わないためにも、法人カードで貯まったポイントは個人利用しましょう。

海外旅行傷害保険が自動付帯となるビジネスカード

さらに、一般カード(レギュラーカード)でもゴールドカードでも海外旅行傷害保険が自動付帯になります。つまり、海外出張のときに自動で旅行保険が付与されます。

年会費無料にも関わらず、自動で旅行保険が付与される法人カードは非常に珍しいです。年会費がなく、ポイント還元率が高く、さらには旅行保険まで自動で付与されることを考えると法人カードのスペックは非常に高いといえます。

具体的には、以下のような補償内容となっています。

| レギュラーカード | ゴールドカード | |

| 傷害死亡・後遺障害 | 2,000万円 | 1億円 |

| 傷害・疾病治療費用 | 50万円 | 300万円 |

海外旅行傷害保険で重要なのは傷害・疾病治療費用です。海外でケガや病気をしたとき、病院費用は高額になりやすいです。そうした費用を補償してくれるのが海外旅行傷害保険になります。

国内旅行の傷害保険は利用する機会がほぼないものの、海外では重要になります。無料の法人カードを一枚もっておくだけで別途、旅行保険に入る必要がなく、ケガや病気をしたときの補償を手にすることができます。

利用明細の編集で経理処理を簡素化できる

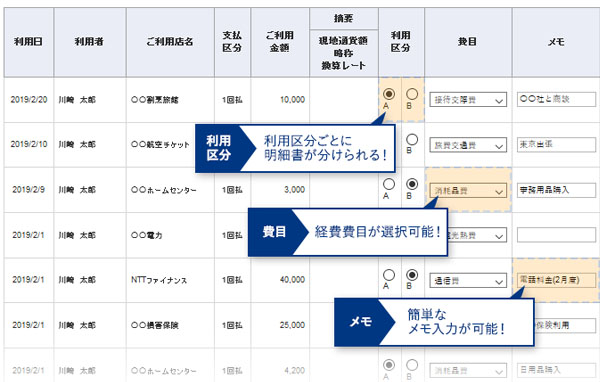

なお、法人カードとしての機能について、NTTファイナンス Bizカードだと経理処理の簡素化がよりスムーズになります。

一般的なクレジットカードだと、明細を自由にいじることはできません。クレジットカードの利用明細通りに表示されるだけになります。ただ、NTTファイナンス Bizカードについては非常に珍しく、利用区分や費用の科目、メモなど利用明細を自由に編集できるようになっています。

以下のように、経費の科目やメモを残すことができるようになっています。

これにより、後は利用明細をダウンロードするだけで法人カードの利用状況を完璧に把握できるようになります。

もちろん経費として落とすためには領収書の保管は必要です。ネット上の利用明細だけでは不完全だからです。ただWeb上に直接書き込みできるので、会計処理の簡素化に大いに役立ちます。

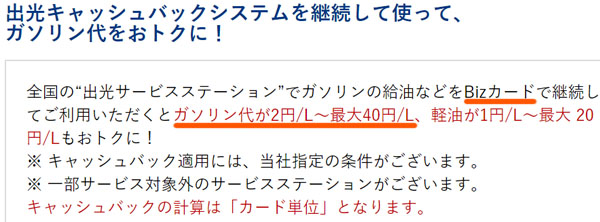

出光での給油でガソリン代を低く抑える

また、ビジネスで利用する場面を考える場合、他にも優れた機能としてガソリン代のキャッシュバックサービスがあります。つまり、その分だけ給油代を低く抑えることが可能になります。

すべてのガソリンスタンドで有効なわけではなく、出光での給油に限られます。ただ、出光でのガソリン代が2~40円/Lも安くなるというメリットを得られます。

このとき、ひと月の出光での給油利用額に応じて以下のようにガソリン代の割引があります。

| 1,000~10,000円未満 | 2円/L |

| 20,000円以下 | 4円/L |

| 50,000円以下 | 10円/L |

| 100,000円以下 | 20円/L |

| 200,000円以下 | 40円/L |

そこまで車に乗らない人であっても、月に1,000円以上はガソリン代を入れるはずです。それだけでも2円/Lもの恩恵を得られるため、年会費無料の法人カードですが大きく経費削減できるようになります。

給油についてはキャッシュバックとして後でお金が返ってくるようになるため、実質的な値引きと同じです。そのため、経費削減としても有効なビジネスカードになります。

限度額が個別設定で不明なデメリット

このようにメリットの大きいビジネスカードですが、その反対にデメリットもあります。それは、利用限度額が不明なことです。

法人カードを利用するとき、どれだけの利用枠が設けられているのかは重要です。ビジネスカードでの利用限度額はザックリと「2ヵ月でカード決済できる金額」になります。このとき、ほとんどの法人カードではおおよその限度額が分かるものの、NTTファイナンス Bizカードは審査結果を待たなければ分かりません。

もちろん目安はあります。一般的な法人カードの場合、30~150万円の利用限度額になりやすいです。またゴールド法人カードなら50~300万円です。

しかし、あくまでも個別設定なので本当にそのような利用枠を用意してくれるかは不明です。限度額が不明なのはデメリットですが、これについては実際に申し込みをして結果を待つしかありません。

一般カードとゴールドカードの違いは何があるのか

こうした法人カードのスペックを理解し、他のビジネスカードと何が違うのか把握したうえで申し込む必要があります。ただ、このとき一般カードとゴールドカードがあります。それぞれ、どのような違いがあるのでしょうか。

最も分かりやすいのは年会費です。これまで説明した年会費無料というのは、一般カードに限られます。ゴールド法人カードでは年会費11,000円とそれなりに高額になります。またゴールドカードの場合、社員用の追加カードは1枚につき年会費2,200円です。つまり、年会費は非常に高くなると考えましょう。

また、先に記した通り限度額も異なります。一般カードよりもゴールドカードのほうが、当然ながら利用限度額は高くなります。

しかし、他にも大きな違いがあります。特に重要になるのが空港サービスです。海外利用について、海外旅行傷害保険が自動付帯になり、ゴールドカードでは補償が高額になることは既に述べました。ただ、それ以外に空港サービスが付くのです。

国内の空港ラウンジを利用可能

ゴールドカードであると、飛行機利用のときに空港ラウンジを利用することができます。私もいまは飛行機移動のとき、必ず空港ラウンジを利用するようにしています。

固いイスに座って仕事をしてもはかどりません。ただ、空港にはゴールドカードで入れる以下のようなラウンジがあるのです。

日本国内の空港に限られますが、こうした空港ラウンジを利用することで出発までゆったりと待つことができます。もちろんコンセントがあるので仕事することができ、ジュースも飲み放題です。

年会費や他の法人カードを比較するべき

ただ、国内の空港ラウンジを利用できるのは他の法人カードでも同様です。そのため、空港ラウンジに興味がある場合、他のゴールド法人カードのスペックを見比べるようにしましょう。

一般カードで比較すると、NTTファイナンス Bizカードは年会費無料でポイント還元率が高く、さらには海外旅行傷害保険があるなどスペックは優れています。ただ、ゴールド法人カードとなると必ずしも優れているわけではありません。

ゴールド法人カードであれば還元率1%以上になるのは普通ですし、当然ながら海外旅行傷害保険も自動付帯になるのが一般的です。もちろん、空港ラウンジも利用できます。

そのように考えたとき、ゴールドカードについては他の法人カードと比較しながら「NTTグループの法人カードを利用するのが優れているかどうか」を検討するようにしましょう。

年会費無料の法人クレジットカードでスペックが優れる

あらゆる法人カードの中でも、スペックという点ではかなり優れているクレジットカードにNTTファイナンス Bizカードがあります。これまで説明した通り、レギュラーカード(一般カード)では以下のようなポイントがあります。

- 年会費無料

- 社員用の追加カードも年会費無料

- ポイント還元率1%

- 海外旅行傷害保険が自動付帯

- 出光での給油代を安くできる

法人ETCカードで年会費が必要だったり、ステータス性がなかったりなどのデメリットはあります。ただ、それ以上のメリットを有するのがNTTファイナンス Bizカードです。

個人事業主や法人の中でも、ビジネスが軌道に乗っていない人におすすめの法人カードです。審査基準も高くないので、利益があまり出ていない人はNTTファイナンス Bizカードを活用するようにしましょう。

| レギュラーカード | ゴールドカード | |

| 対象 | 個人事業主・法人 | |

| 券面 |  |  |

| 年会費 | 無料 | 11,000円 |

| 追加カード | 無料 | 2,200円 |

| 還元率 | 1.0% | |

| ETCカード年会費 | 550円 | |

| ETCカード枚数制限 | 複数枚発行可能 | |

| 限度額 | 個別設定 | 個別設定 |

| 国際ブランド | ||

| 支払い方法 | 1回払い | |

| 支払日 | 月末締め、翌月25日払い | |

| 海外旅行傷害保険 | 2,000万円 | 1億円 |

| 空港ラウンジ | - | 〇 |