サラリーマンや大学生・専門学生を含め、副業をすることは頻繁にあります。不動産投資や株・FX・仮想通貨、ネットビジネスなど副業内容は人によって異なります。

このとき、副業とはいってもビジネスなので法人カードを保有する必要があります。法人カードは会社組織だけでなく、個人事業主やフリーランスについても保有できるクレジットカードになります。当然、自営業者が保有できるカードなので副業用にサラリーマンや学生が法人カードを作ることもできます。

しかし、ビジネス用のカードをもつとはいってもどのような法人カードが優れているのか見当が付きません。

そこで、副業をしている人がビジネスカードを保有するべきメリットを確認し、さらには「どのようなクレジットカードが適切なのか」のおすすめ比較までみていきます。

もくじ

ビジネス口座を作り、ビジネスカードをひもづけるべき

個人事業主として起業するときに限らず、副業しているサラリーマンや学生が必ず行うべきことがあります。それは、事業用口座を作ることです。

理由は単純であり、個人用の銀行口座と事業用口座を分けていなければ、どれだけ副業ビジネスをして稼いだのかまったく分からないからです。

参考までに、私は学生のころからネットビジネス(サイト運営)を行い、サラリーマン時代でも継続していましたが、それなりに儲かったのでいまでは独立・起業して法人化しました。ただ、学生やサラリーマン時代のときから副業で稼いだお金は個人用と明確に分けていました。

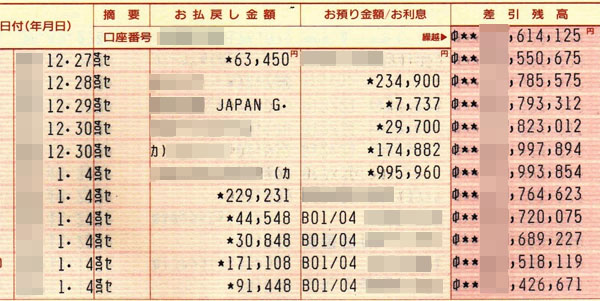

以下は実際の事業用口座ですが、このように副業をしているといろんな入金があります。

年間20万円以上の事業収入がある場合、個人であっても必ず確定申告しなければいけません。そうしたとき、事前にビジネス用の銀行口座を分けていないと計算が非常に大変になります。

副業用の銀行口座を作るのは非常に簡単であり、近くにある銀行へ出向いて「ビジネス用の個人事業主の口座を作りたい」と伝えるだけです。もちろん届出印鑑などは必要ですが、個人口座とは別に作ることができます。このときの通帳名は個人名でもいいし、屋号でも問題ありません。

・副業用の銀行口座と法人カードを結びつける

その後、法人カード(ビジネスカード)を作るといいです。銀行口座をプライベート用とビジネス用で分けるのと同じように、個人用クレジットカードのほかにビジネスカードを作るのです。

法人カードと事業用口座を結び付けたあと、経費の支払いについてはすべてビジネスカードで決済するようにします。

副業をすれば、多くの経費を利用できます。書籍の購入やセミナー参加費など、どれもカード払いで経費化が可能です。どこか旅行へ行くときについても、ビジネス出張ということにして経費にできます。こうしたとき、法人カードを使えるようにすると非常に便利です。

経費払いを事業用カードにして節税する

ただ、経費払いを個人用のクレジットカードで行い、後で立替払いの精算をすればいいように思う人もいます。しかし、個人用クレジットカードでの立替をすると税金が高額になって節税できない可能性が高くなります。

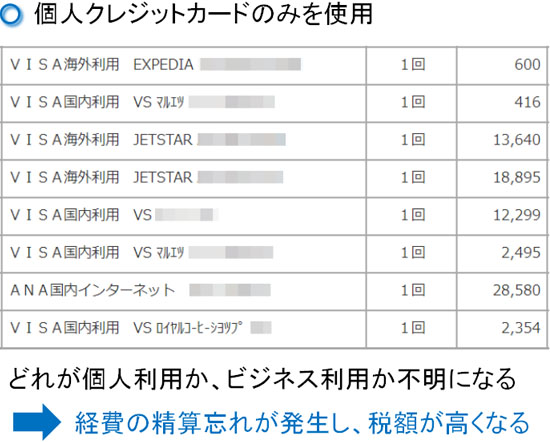

理由は単純であり、クレジットカードの利用明細がぐちゃぐちゃになるからです。「プライベートの買い物も、ビジネス利用の経費払いも個人クレジットカードだけを用いて行う」ようにすると、以下のようにさまざまな支払いがランダムで掲載されるようになります。

こうなると、どれが個人利用でビジネス利用なのか区別がつきません。しかも、クレジットカードの明細には単なるローマ字だけが掲載され、誰に何を支払ったのかよく分からないケースも多いです。そうなると、本来は経費に計上するべきものを見逃してしまいます。

リアル店舗を利用しており、手元に領収書があるなら問題ありません。ただ、ネット払いだと手元に領収書すらなく、高確率で経費の計上忘れを生じます。つまり、それだけ利益が上昇して納める税金が多くなります。

一方でビジネスカードを利用するクセをつけていれば、法人カードの利用明細にあるものは100%の確率でビジネス利用であるため、確実に経費計上できるようになります。そのため、たとえ少額の副業収益であったとしても事前に法人カードを作っておくようにしましょう。

経費で貯まったポイントを好きに利用できるメリット

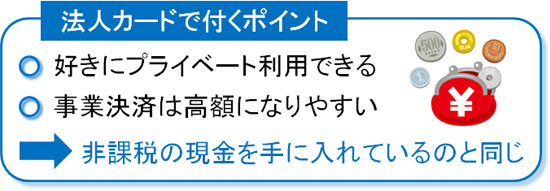

また、副業用の法人カードを利用するメリットは「ポイントを貯められる」ことです。法人カードだと個人カードよりもポイント還元率は低めになるものの、それでも還元率0.5%以上は普通ですし、探せば還元率1%のビジネスカードも存在します。

例えば経費で本を買ったり、セミナー参加したりするとき、現金で支払ったとしても特典はありません。しかも銀行振込であれば、振込手数料の分だけ損をすることになります。

一方でビジネスカードを利用すれば、還元率1%なら100万円を決済することで1万円分のポイントを手にできます。このときのポイントは非課税の現金と同じ扱いなので、サラリーマンや学生にとって非常に貴重です。

たとえ副業であっても、ビジネスだと支払いはどうしても多くなりがちです。例えば転売ビジネスをする人なら、仕入れにお金が必要です。また、サイト運営・アフィリエイトなどのネットビジネスであれば、サーバー代やドメイン代が発生します。不動産投資にしても、保険代や清掃代など諸経費があります。

また、インターネット通信費や新聞購読料なども全額経費にできるため、こうしたものを法人カード決済にしておけば勝手にポイントが貯まっていきます。法人カードを利用するだけで、気づけば大量のポイントが貯まる状況になるのです。

日々の記帳作業や確定申告が楽になる

個人クレジットカードではなく、ビジネスカードを副業で利用するメリットは他にもあります。それは、日々の記帳作業や確定申告が非常に楽になることです。

プライベートのクレジットカードを利用する場合、そのつど仕訳が必要です。カード利用日を記載する必要があり、すぐに仕訳・記帳を行わないと忘れてしまいます。基本的には、クレジットカードを利用した日と経費処理の日付を合わせなければいけません。

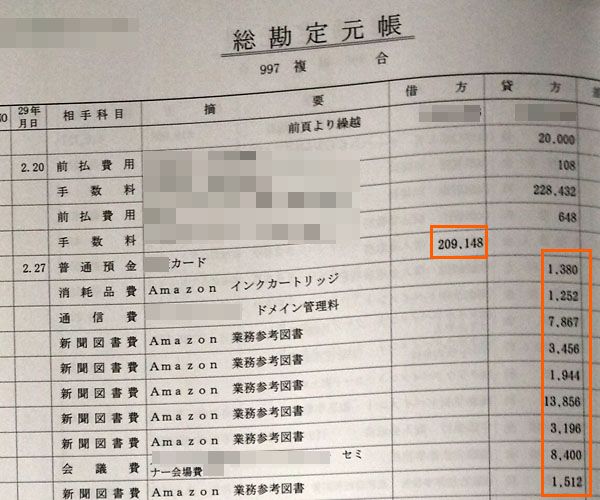

一方で法人カードであれば、カードの利用明細を確認したうえで「カード引落日にすべての項目を記帳する」だけで問題ありません。例えば、私は法人化しているためいまは顧問税理士に依頼していますが、税理士は以下のように記帳しています。

今回の場合、法人カードの利用分をすべて引落日である2/27で処理しています。カード明細を確認したうえで、利用分を一気に処理しているのです。カード利用日を調べなくても、この場合は2/27にすべての買い物をしたことにして経費計上しています。

このようにすれば、日々の記帳・仕訳作業は非常に楽です。そのため青色申告(65万円控除)に限らず、青色申告(10万円控除)の人についても楽をすることができます。

ちなみに厳密にいうと、クレジットカードを利用したときは「未払金で処理しないといけない」などの決まりがあります。ただ実際のところ面倒ですし、そうした処理をしなくても支払っていることは分かります。そのため、実際の現場では税理士でもこのように仕分け作業をしています。

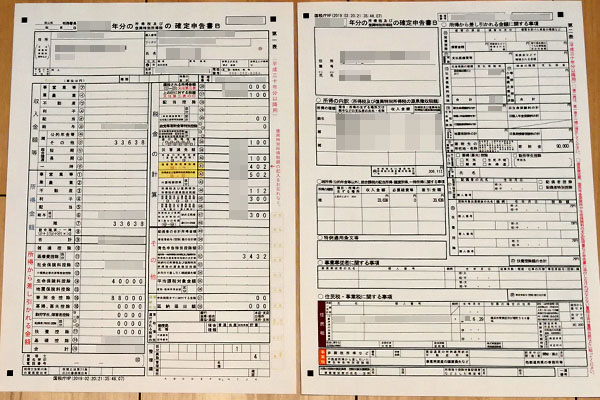

・確定申告が非常に楽

このように仕訳作業が簡素化されるため、確定申告も楽です。これまでの記帳作業をしていれば、後は確定申告用の書類を出力するだけです。

国税庁が公開しているツールなどを活用し、日々の記帳作業によって算出した必要項目を入力していけば、自動で確定申告書類を作成できるようになっています。あとは税務署の窓口に出向いて提出するだけなので、事前に書類を作っておけば5分ほどで確定申告が終了するようになります。

支払いを先延ばしにできる

また、たとえ副業であってもビジネスを実践していることは認識しなければいけません。そのため、資金繰りに関する意識を必ずもつようにしましょう。

副業での収入が低い段階であったとしても、お金の支払いをできるだけ後にすることを考えるのは必須です。特に不動産投資や転売ビジネスをしている人など、お金の先払いをしていると資金繰りが悪くなってすぐに資金ショートします。

こうしたビジネスの場合、できるだけお金の支払いを後にすることを意識しないと、売上が大きくなるほどビジネスが苦しくなるという矛盾に陥るようになります。

そこで法人カードを利用すれば、支払を1~2ヵ月先に送ることができます。それだけ副業ビジネスが円滑になるため、必ず支払いを後に延ばしましょう。

法人カードは事業年収や利用額に応じて使い分ける

それでは、具体的にどのように考えて法人カードを保有すればいいのでしょうか。これについては、「あなたにどれだけの副業年収(収入)が存在し、それに応じてどのクレジットカードを利用するべきなのか」によって判断するといいです。

このとき、ポイント還元率と特典を考慮するといいです。

法人カードによってポイント還元率や特典が異なります。年会費が少ない場合、それだけポイント還元率は悪く特典も少ないです。一方で年会費が高くなる場合、それに伴ってポイントが付きやすくなり、特典も増えるようになります。

そのため、単純に「年会費が低ければいい」というわけではありません。例えば法人カードの中には、「年間200万円以上(月に約16.7万円以上)の利用がある場合、年会費1万円で保有できるプラチナ法人カードがあります。プラチナカードなのでポイント還元率は1%以上です。

さらには、プラチナカードだと海外旅行保険が自動で付くの、で旅行保険の別途加入は不要です。空港ラウンジを利用でき、コンシェルジュサービスもあります。

もちろん、副業収入がほとんどない場合は「年会費がほぼ無料の法人カード」で問題ないものの、そうでない場合はグレードの高い法人カードを検討しても問題ありません。

副業でも年会費は経費で落とせる

また個人クレジットカードと違い、法人カードでは年会費を経費にできるという利点があります。そのため、個人カードについては年会費無料であるものの、法人カードは高めの年会費を支払っている人はたくさんいます。

例えば年会費2万円のクレジットカードを保有することを考えます。これを個人のお金で支払う場合、税率30%(所得税+住民税)だとすれば約28,500円の収入がなければいけません。「28,500円 × 30% = 約8,500円」の税金を支払い、残りの2万円から年会費を支払うのです。

一方で副業用のビジネスカードであれば、年会費は経費です。経費で支払った分だけ納める税額を少なくできるため、結果として安くクレジットカードを保有できます。

例えば同じように税率30%の場合、2万円の法人カードの年会費を経費にすると、「20,000円 × 30% = 6,000円」の税金が少なくなります。そのため2万円の法人カードだとしても、実質的に14,000円で保有できます。

副業しているサラリーマンや学生の法人カード年会費も、法人と同様に経費化できるため、安くグレードの高いクレジットカードを保有できます。

審査基準の低い法人カードが優れる

ただ副業収入だけであると、ビジネスでの実績が少ないのでビジネスカードを保有できないように感じます。一般的に法人カードは審査が厳しくなっているからです。

そこで、たとえ副業サラリーマンやビジネス実績のない学生であっても保有できる法人カードへ申請しなければいけません。これについては、問題なく存在します。年会費が実質無料など、誰でも申請できるビジネスカードがあるのです。

このとき、審査が非常にゆるい法人プラチナカードも存在します。グレードの高いビジネスカードについても、副業用として保有できるのです。

法人カードの審査が厳しいのは事実ですが、副業用で保有する場合は審査が甘いクレジットカードへ申し込めば問題ありません。そのため、年会費やポイント還元率、特典などのほかに「ビジネス実績が乏しくても申し込める法人カード」を考慮しながら申し込むようにしましょう。

副業用におすすめの法人カード

それでは、「ビジネスでの実績がほぼゼロに等しい副業中のサラリーマンや学生であっても審査に通過する法人カード」としては何があるのでしょうか。また、ビジネスカードのスペックや年会費、特典内容はどのようになっているのでしょうか。

法人カードによってスペックや内容は大きく異なります。そのため、あなたの副業収入やクレジットカードの年間利用額などを考えながら、申し込むべき法人カードを選択するようにしましょう。

このとき、副業用におすすめの法人カードとしては以下のようなものがあります。以下のビジネスカードはすべて審査基準がゆるく、ビジネス実績ゼロでも申し込めます。そのため、年会費やスペックを比較したうえで申請するカードを選択するようにしましょう。

JCB法人カード

初心者向けの法人カードとして、JCB法人カードが存在します。法人口座に限らず、副業サラリーマンや学生の事業用口座も設定できるようになっています。

年会費は1,375円(税込)であり、還元率0.5%とスペックは普通です。

なお、ほかの特典内容は優れています。新幹線予約で指定席が無料になり、割引乗車まで可能な特典を利用できたり、タクシーチケットの手配を行えたりします。また、電子マネーを利用できる法人カードでもあります。

当然、必要書類は少なく審査は非常にゆるいです。出張または旅行などにより、移動することの多い副業サラリーマンに最適なビジネスカードです。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

プラチナカードにも関わらず、ビジネス実績ゼロの副業サラリーマンや学生でも受け入れてくれる法人カードがセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードです。

年会費22,000円とプラチナカードの中では低い金額です。しかも、還元率は1.125%と非常に高くなっています。

当然、プラチナカードなので利用限度額は非常に高く、よりグレードの高い空港ラウンジを利用でき、旅行保険の補償はかなり高額になっています。コンシェルジュサービスも付きます。

高額な法人カード利用がある場合、還元率の優れるセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードが最もお得です。副業でのカード利用額が多いのであれば、プラチナカードへ申し込みましょう。