ビジネスを行うとなると、経費精算を円滑にするために法人カードをもつのが普通です。個人事業主であっても法人であっても、経費の場合は法人カードを活用することで会計処理がスムーズになります。

ただ、個人事業主として活躍していたり会社経営を行っていたりすると、社員を雇うことがあります。そうしたとき、従業員にビジネスカードをもたせることがあります。

このとき、「過去に携帯代金の未払いが発生した」などの理由で個人信用に傷のある社員にもきちんと法人カードが発行されるのでしょうか。または、債務整理などによって社員がブラックの状態でも大丈夫なのでしょうか。

法人カードが発行されるかどうかについては、ケースによって異なります。ここでは、従業員が法人カードを作れるケース、さらには作れないケースについて確認していきます。

もくじ

法人カードの審査について

ビジネスカードを発行する主な理由としては、先に述べたような「経費処理をスムーズにすること」があります。そして個人と会社のお金を分けることによって、お金の混同を防ぐことができます。さらには、節税にもつながります。

そのため一般的な法人カードでは、クレジットカードを使用したときに会社の銀行口座(個人事業主であればビジネス用の銀行口座)から引き落とされるように設定します。

法人カードを新規発行するときに審査されるのは、「その会社を信用することができるのか」ということと、「社長の信用情報に問題がないか」ということです。

クレジットカードでは設立1年未満の会社であっても問題なく審査に通りますが、これは「審査に通過しやすいカード会社」に申請した場合に限ります。審査の厳しい法人カードの場合、設立3年目以上でないと審査に通らないケースも多いです。

ただ、いずれにしても条件を満たせば設立すぐでも会社の審査はパスすることができます。

しかし、いくら「会社の審査」に通過したとしても、「消費者金融でお金を返せなかった時期があった」などの過去があることで代表者がブラックの状態であると、クレジットカードを発行できなくなります。

逆にいえば、社長が過去に焦げ付きがない状態であれば問題なく法人カードを作ることができます。

ビジネス口座から引き落とされる法人カードは審査が通る

それでは、無事法人カードを発行できたとして、社員がブラックの状態であっても社員用の法人カードを新規発行できるのでしょうか。

上記のような「ビジネス口座から引き落とされる法人カード」であれば、先に述べた通り「会社の内容」と「代表者」が審査対象になります。在籍している社員が信用審査(調査)の対象になることはありません。

これは、引き落とし口座がビジネス口座であるからです。社員がビジネスカードを使って決済した場合、そのときの経費は会社口座から引き落とされることになります。

たとえその社員がブラックの状態であっても、引き落としがビジネス口座であればその社員(ブラックの社員)とは関係なくお金を回収することができるため、問題なく社員用の法人カードを作ることができるのです。

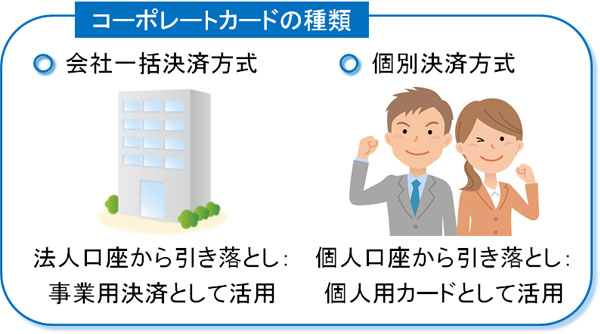

ビジネス口座とヒモづけられた法人カードを会社一括決済方式といいます。会社一括決済方式の法人カードであれば、従業員の信用情報に関係なく審査されると考えてください。そのため、たとえ社員がブラックの状態であっても従業員用の法人カード(追加カード)を作ることができます。

社員が自己破産しても法人カードは活用できる

おさらいすると、代表取締役が自己破産してしまった場合、社長がブラックリストに載ってしまいます。法人カードは代表者個人の情報とヒモづけられているため、この場合は法人カードを作れない可能性が高いです。

一方で問題なく法人カードを作ることができたのであれば、たとえその社員がブラックであっても(従業員が自己破産したとしても)、社員用の法人カードを問題なく作れます。先ほど述べた通り、法人カードは会社の銀行口座から引き落とされるからです。

いずれにしても、法人カードは「会社そのもの」と「代表取締役社長」だけが審査対象となり、社員は関係ないと理解すれば問題ないです。

個人口座から引き落とされるビジネスカードは審査対象になる

このように一般的なビジネスカードであれば、どのような場合であっても従業員用の法人カードを作れます。ただ、法人カードの種類によってはクレジットカードを発行できないことがあります。

法人カードの中には、「社員の個人口座から引き落とされる法人カード」が存在します。これを個別決済方式といいます。例えば、企業が年会費としてカード会社に3万円を支払い、その代わりとして社員は個人用のゴールドカードを年会費無料で取得できるというものです。

企業とカード会社が提携することによって、社員はグレードの高いクレジットカードをもつことができます。企業としては、社員の福利厚生に役立ちます。カード会社としては、それだけクレジットカードの利用者が増えるので利益増大につながります。

このように全員にメリットのある個別決済方式のクレジットカードですが、個別決済方式では支払いが個人口座であるため、当然ながらそれぞれの社員ごとに信用審査(調査)があります。そのため、ブラックの社員であれば審査に落ちることがあります。

個別決済方式のコーポレートカードは審査に通りやすい

ただ、一般的な個人カードに比べると個別決済方式では審査に通りやすくなっています。

社員の福利厚生として発行されるコーポレートカードは大企業向けです。大きな会社でないと個別決済方式のカード(個人口座と結びついた福利厚生用のクレジットカード)を発行することができません。

大企業に勤めていることから、問題なく支払いをしてくれるだろうという判断でクレジットカードの審査が甘くなるのです。

もちろん、必ず発行されるわけではありません。あくまでも、「ブラックの状態であっても審査に通る可能性がある」というくらいで考えるといいです。

少なくとも、自己破産しているなど大きな金融事故がある場合は発行できません。一方で携帯電話代の支払いをうっかりしてしまい、1~2回ほど支払い遅延してしまったケースくらいであれば、問題なく発行されることがあります。

ただ、いくら審査に通過しやすくなるとはいっても、転職したばかりで勤続年数0年の人は当然ながら審査が厳しくなります。何年も働き続けているのであれば問題ありませんが、金融事故のある人が転職してすぐに申し込む場合、審査は難しくなります。

支払いが法人口座か個人口座かで審査内容が大きく異なる

ここまで、法人カードを社員がもつ場合について解説してきました。法人カードには、会社に直接請求がくる「会社一括決済方式」と個人に請求がくる「個別決済方式」の2つがあります。

ビジネス口座から引き落とされるクレジットカード(法人一括支払型法人カード)の場合、たとえ従業員がブラックであったとしても問題なく審査を通過できます。もし、審査に落ちたとしたら他に原因があります。

一方で社員の個人口座から引き落とされる使用者支払型法人カードでは、従業員ごとに信用審査(調査)があるので、審査に通過できない可能性があります。

ただ、一般的な個人カードに比べると審査に通過しやすいため、ブラックの人でも会社の福利厚生によって個人のゴールドカードなどを保有できる可能性があります。

従業員へ追加カードを作るときに適した法人用クレジットカード

それでは、社員へ追加の法人カードを作るときに適したクレジットカードには何があるのでしょうか。

福利厚生で活用できる個別決済方式のクレジットカードは大企業向けであり、電話での申し込みが必要など中小企業を対象としていません。そのため、ここでは個別決済方式のクレジットカードは省きます。

そうではなく、個人事業主(自営業)や中小企業がどのようなビジネスカードを選んで追加カードを発行すればいいのかについて確認していきます。

JCB法人カード

法人カードを初めて発行するとき、多くの人が応募するクレジットカードとしてJCB法人カードがあります。年会費は1,375円(税込)であり、追加カードも1,375円(税込)で発行することができます。

法人カードであるため、当然ながら社員がブラックの状態であっても問題なく追加カードを追加発行することができます。

ただ、前述の通り社長が自己破産をしているなど個人信用に傷がある場合は新規発行が難しくなります。1~2回ほど支払い遅延を起こしたくらいなら問題ありませんが、大きな金融事故であれば審査に通りにくいです。

しかし、社員用に法人カードを追加発行する場合であれば問題なく発行することができます。年会費の安い法人カードであるため、従業員用の追加カードとしても申し込みやすいです。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

プラチナカードにも関わらず、非常に審査のゆるい法人カードとしてセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードが知られています。

ビジネス実績のない個人事業主だったり、設立一年未満の法人だったりしても申し込める珍しいプラチナカードです。また年会費22,000円であり、プラチナカードの中では年会費がお手頃です。

追加カードについても年会費はそこまで高くなく、1枚につき3,300円です。4枚まで追加カードを作れます。

当然、プラチナカードなので利用限度額は非常に高額です。また、海外旅行保険は自動付帯であり、コンシェルジュサービスもあります。ポイント還元率1.125%と高いので、費用対効果の優れたビジネスカードだといえます。