ビジネスをする個人事業主や法人経営者にとって、法人カードは必須です。法人カードを利用するだけで節税できたり、業務効率化を図ったりすることができます。

そうした法人カードの中でも、ビジネス向けの割引特典がついた法人カードとしてSBS Executive Business Card(エスビーエス・エグゼクティブ・ビジネス・カード:SBSカード)があります。

会社によっては、SBS Executive Business Cardを利用することで経費削減を実現できます。また、経営相談に乗ってもらうことも可能です。ただ、対象となる個人事業主や企業が限られる法人カードなので、どのような人であれば得をするのか知らなければいけません。

ここでは、SBS Executive Business Cardの特徴やスペック、審査基準を含めて解説していきます。

| クラシックカード | ゴールドカード | |

| 対象 | 個人事業主・法人 | |

| 券面 |  |  |

| 年会費 | 11,000円 初年度無料 | 22,000円 初年度無料 |

| 追加カード | 1,650円 | 3,300円 |

| 還元率 | 約0.5% | |

| ETCカード年会費 | 550円 ※初年度無料 ※年一回でも利用があれば次年度無料 | |

| ETCカード枚数制限 | 複数枚発行可能 | |

| 限度額 | ~150万円 | ~300万円 |

| 国際ブランド | ||

もくじ

SBS Executive Business Cardの概要

クレジットカード会社として、三井住友カードは非常に有名です。三井住友カードが発行する法人カードの中でも、個人事業主や会社経営者を対象にしたクレジットカードとして三井住友ビジネスカード for Ownersがあります。

この三井住友ビジネスカード for Ownersに加えて、さらにビジネス特典を付与した法人カードがSBS Executive Business Cardです。

収納代行サービス、合算請求サービス、

基本スペックは三井住友ビジネスカード for Ownersと同じであるものの、これにSmart-

それでは、SBS Executive Business Cardに特有のサービスとしては何があるのでしょうか。これについて、確認していきます。

グローバルWiFiの20%OFF

SBS Executive Business Cardの利用で大きなメリットはグローバルWiFiの利用になります。グローバルWiFiを借りるときに20%OFFになるのです。

![]()

社長自身が何度も海外出張へ行ったり、社員が海外出張する機会が多くて何度もグローバルWiFiを借りる機会があったりするとき、SBS Executive Business Cardは非常に有効です。このクレジットカードをもつだけで大幅なコスト削減を実現できます。

逆に言えば、グローバルWiFiをほとんど使わない会社であるとこの特典に意味はありません。SBS Executive Business Cardに申請するかどうかは、グローバルWiFiの使用頻度を一つの指標として考えるといいです。

どれだけグローバルWiFiが安くなるのか

それでは、具体的に金額を確認していきましょう。まず、通常プランでグローバルWiFiを借りると以下のような金額になります。

| 国 | 1日のレンタル代 |

| 韓国 | 670円 |

| 中国・台湾 | 970円 |

| 東南アジア(タイ・フィリピン・インドネシアなど) | 970円 |

| アメリカ | 970円 |

| ヨーロッパ(フランス・ドイツ・イタリアなど) | 1,270円 |

| オーストラリア | 1,270円 |

海外出張へ10日行くとなると、韓国なら6,700円です。ヨーロッパであれば、12,700円の支払いになります。

これが20%引きになります。そのため、韓国なら10日の出張で1,340円の値引きです。ヨーロッパで10日の出張なら2,540円が安くなります。

また、グローバルWiFiは2ヵ国や3ヵ国に対応しているものや、全世界で使えるタイプもあります。用途によってレンタルでき、問題なくインターネットにつなげることができます。

現地の旅行SIMを使う場合は不要

ただ、現在は現地の格安SIMを活用するのが一般的です。そのため、社長個人が海外へ行く場合、実際のところグローバルWiFiを使う機会はほとんどないです。

日本を含め、空港にはほぼ100%の確率で現地の格安SIM(旅行SIM)が売られているスペースがあります。例えば、以下はタイのサムイ島という非常に田舎の空港なのですが、こうした場所にも旅行SIMが売られていました。

SIMロック解除をした携帯電話(SIMフリーの携帯電話)であれば、どの携帯電話であっても現地のSIMを差し込むことで、非常に安くインターネットにつなげることができます。設定はすべて空港の携帯ショップで行ってくれるため、「SIM card!」と伝えてお金さえ払えば問題ありません。

タイの場合、私は14日のプランで旅行SIMを購入しましたが1,500円ほどでした。フィリピンでは10日利用して1,000円くらいです。オーストラリアなどの先進国でも、10日で1,600円で済みました。

それに比べるとグローバルWiFiは非常に高いため、現地の旅行SIMを利用するのが基本になります。パソコンにインターネットをつなげる場合であっても、テザリング(携帯電話経由でパソコンをネットにつなげる機能)をすれば問題ありません。

ただ、社員を海外出張に行かせるときに「自分の携帯電話に旅行SIMを差し込んでネット環境を自分で作れ!」と指示だしするのは不親切です。会社経費でグローバルWiFiを使わないといけない場面もあります。そうしたときのみ、SBS Executive Business Cardの利用が適切です。

士業に相談できる経営サービス「SHARES」

他にSBS Executive Business Cardへ付与されているサービスとして、士業に経営相談できるものがあります。これは、ウェブ上で弁護士や司法書士などの専門家に対し「契約書はこれで問題ないのか」「助成金のアドバイスが欲しい」「商標登録の手順はどうなっているのか」などの質問を気軽に行えるというものです。

もちろん、実際に契約書を作成したり、債権回収を行ってもらったりなど、業務を行ってもらうのは別料金になります。ただ、相談自体は無料で行ってくれます。

個人事業主であれば、どの士業が適切なのかわからないので大いに意味があります。法人で既に顧問弁護士が付いていたとしても「離婚相談に特化した弁護士はいないか」など個人的な相談となると、専門に特化した士業の先生を探すのは大変です。

こうしたとき、経営相談サービスが役に立ちます。

旅行ツアー代が安くなる「リロの旅デスク」

他にも、旅行ツアー代の値引きがあるサービスも存在します。注意点として、SBS Executive Business Cardのクラシックカード(一般カード)ではなく、ゴールドカードだけの特典になります。

よくあるダメな特典として、「本当に安くなっているのかよくわからない」というものがあります。ただ、リロの旅デスクを活用すると100%の確率で国内・海外の旅行ツアー代が安くなります。

旅行ツアーを利用するとなると、JTBや日本旅行などの旅行代理店に申し込むと思います。このときはパンフレットを取り寄せて旅行ツアーの内容を確認しますが、当然ながら既に価格が決められています。

リロの旅デスクを通せば、このときの旅行ツアー代金からさらに3~8%の値引きがあります。以下のように、旅行ツアー会社によって値引き率が決められています。

国内・海外ツアーの定価から値引きが加わるため、このサービスを利用するだけでツアー代を削減できます。例えばツアー代金が15万円の場合、3%の値引きがあれば4,500円が安くなります。

福利厚生や自由行動ツアー、接待旅行を活用する

注意点として、どのような旅行ツアーであっても無条件で申し込むことはできません。法人カードであるため、家族旅行などプライベートの利用では活用できないのです。経費計上したとしても、税務調査のときに確実に否認されます。

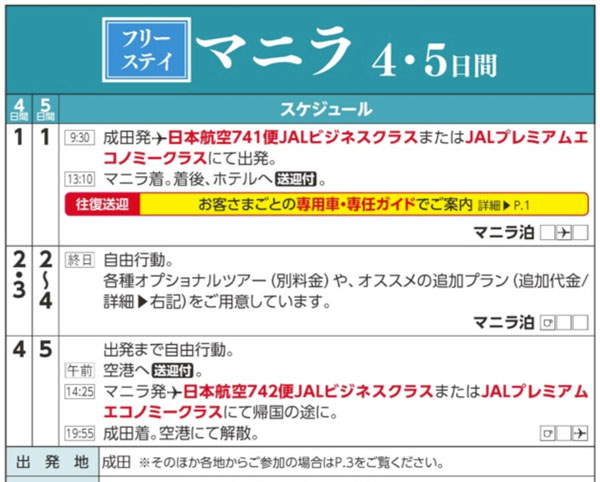

そのため、SBS Executive Business Cardの特典「リロの旅デスク」を利用できる場面は福利厚生や自由行動メインの旅行ツアー、接待旅行に限られます。

・福利厚生で利用する

福利厚生のため、社員旅行を企画するのはどの会社であっても存在します。社員旅行を福利厚生費として計上するのは普通であり、このときの社員旅行で「家族参加可能」とすれば、経営者の家族を含めて参加できるようになります。もちろん、社員だけの参加にしても問題ありません。

福利厚生費であれば、どの旅行ツアーに申し込んでも問題ありません。

ただ、福利厚生では「旅行の期間が4泊5日以内」というルールがあります。海外旅行の場合は機中泊を含めないため、機中泊まで考えると厳密には「旅行の期間が4泊7日以内(ホテルでの宿泊が4泊であり、残りの2泊は機内)」でも問題ありません。

そしてもう一つ、「福利厚生費の会社負担が一人10万円程度まで」という一般的な基準もあります。一人12万円くらいの負担なら見逃してくれますが、一人25万円など高額になると福利厚生費として認められません。

したがって福利厚生としての利用を考えている場合、国内であればそこまで考える必要はありませんが、外国旅行であれば東南アジアなど近場になります。

・自由行動が基本のツアーにする

ただ、福利厚生ではなく通常の海外出張と同じような感じで利用したいと考える人は多いです。そうした場合、自由行動がメインのツアーに申し込むようにしましょう。

これであれば、「航空券とホテルの予約だけツアー会社に取ってもらい、現地でビジネスに必要な活動をしていた」という主張が通るので全額経費にできます。例えば、以下のようなツアー内容になります。

すべて自由行動であり、プランの中に観光は含まれていません。決められているのは飛行機とホテルだけなので、すべてを経費にできて当然です。あとは、簡単な出張レポートを残しておくだけです。

もちろん、2時間だけあなたのビジネスに関わる視察をしてレポートを作り、あとは観光しても問題ありません。経営者の多くがそのようにして海外旅行代を経費にしています。このとき、旅行ツアーを利用するにしても安い方がいいため、SBS Executive Business Cardを有効活用するといいです。

・接待旅行にする

ただ、どの旅行ツアーであっても問題なく申し込むことができるようにしたいと考えるとは当然です。その場合、接待旅行を利用するようにしましょう。これであれば、制限なく旅行ツアー代を経費にして、SBS Executive Business Cardで決済できます。

最も良いのは、実際に接待をすることです。ただ、「接待旅行ということにして、実際は親や妻、自分の子供を連れて行った」という経営者はたくさんいます。

経費は公私混同が基本なので、こうした使い方をすることでどのような旅行ツアーであってもカード決済が可能です。なお、接待旅行では外国に限らず、日本国内の旅行ツアーであっても問題ありません。

SBS Executive Business Cardの一般的な特徴

SBS Executive Business Cardに申請するとき、一般カードであれば「グローバルWiFiを頻繁に使うかどうか」で判断し、ゴールドカードについては「旅行ツアーを活用するかどうか」で考えるようにしましょう。こうしたものを利用する機会がある場合、SBS Executive Business Cardは大きなメリットがあります。

こうした特徴に加えて、三井住友ビジネスカード for Ownersの特徴が加わります。三井住友ビジネスカード for Ownersと共通しますが、SBS Executive Business Cardの一般的な特徴としては以下のようなものがあります。

審査で決算書や登記簿謄本が不要

法人カードは審査が厳しくなりがちです。ただ、三井住友ビジネスカード for Ownersは決算書や登記簿謄本(履歴事項全部証明書)の提出が不要であり、実績のない個人事業主や起業直後の法人であっても審査にやさしくなっています。

審査基準は三井住友ビジネスカード for Ownersと同じなので、SBS Executive Business Cardも同様に決算書や登記簿謄本の提出が不要になっています。

もっといえば、ゴールドカードであってもいきなり申請することが可能です。「旅行ツアー代の値引きが魅力なリロの旅デスクを使いたい」と考えているのであれば、ビジネスでの実績が乏しくても最初からゴールドカードへ申請して大丈夫なのです。

審査の面では、SBS Executive Business Cardは心配しなくても問題ありません。

ポイント還元率は0.5%

クレジットカードを使うとなると、気になるものにポイント還元率があります。どれだけポイント付与があるのかはカード選びで非常に重要です。

SBS Executive Business Cardのポイント還元率は0.5%です。そのため、一般的な法人カードと同じだと考えてください。0.5%であるため、1,000円をカード決済すると5円分のポイントがたまります。

厳密にいえば、200円の利用で1Vポイントがたまります。「1Vポイント≒1円」なので、還元率0.5%なのです。たまったポイントについては、商品券や品物などに交換することができます。

なお、マイルなど他のポイントでためる場合は還元率0.3%になります。

法人ETCカード

法人カードをもつとき、必要なものとして法人ETCカードがあります。SBS Executive Business Cardでは、法人ETCカードを発行することができます。

初年度は年会費550円ですが、年一回でも利用があれば次年度は年会費無料になります。

法人ETCカードは複数枚発行できます。そのため、社員が多く法人ETCカードを何枚も発行したい場合にも対応しています。

・追加カードも問題なく発行できる

社員用に追加カードを発行する機会は多いです。そのつど現金精算するのは非常に面倒なので、無駄な経理作業を削減するために追加カードは便利です。

SBS Executive Business Cardは追加カードを発行できます。追加カードは何枚でも発行可能です。

追加カードについては、クラシックカードが一枚につき年会費1,650円であり、ゴールドカードは一枚につき年会費3,300円です。

プラスEXで新幹線に乗れる

非常に有益なカードとして、プラスEXがあります。プラスEXを作るには年会費1,100円が必要になるものの、非常に便利なので私はプラスEXをかなり活用しています。

プラスEXを発行すると、チケットレスになります。つまり、JR緑の窓口を含め長蛇の列に並ばなくて問題ありません。

新幹線は発車時刻が決まっており、指定席であると1分でも遅刻した時点で乗り遅れてしまいます。そこでネット上から予約しておけば、並ばなくても改札口を通ることができます。

また、プラスEXを使って予約すれば指定席の席代が無料になります。つまり、自由席を取っても指定席を取っても値段が変わりません。そのため、いまの私は自由席に乗ることはありません。この時点で年会費分の元を取ることができます。

さらにいえば、「遠方へ新幹線で出向くときに3日前までの予約なら料金が安くなる(IC早割)」という制度が存在します。指定席が無料になるだけでなく、大幅割引もあるのでプラスEXに申し込んだ方が圧倒的に得です。

また、座席の移動や時間変更はネット上で何度でも可能です。チケット購入だと窓口に行く必要があり、変更は一回までなど制限があります。それに比べて、プラスEXは無料で何回でも予約変更が可能な優れたサービスだといえます。

IDやPiTaPaなど、電子マネーが充実

三井住友カードはIDやPiTaPa、Apple Payを含め電子マネーが充実していますが、これはSBS Executive Business Cardでも同様です。こうした機能が最初から備わっているため、コンビニやタクシーを含めカード決済が1秒で済みます。

以下のように、現在では多くの店で電子マネーに対応しているため、かざすだけで決済が完了するのです。

従業員用に追加カードを発行しなかったとしても、社員にお使いさせるときに法人カードを一時的に貸し、電子マネーを使わせれば面倒な現金処理を省くことができます。電子マネーはあらゆる場面で利用できるのです。

タクシーチケットの利用

他にも珍しいものとしては、タクシーチケットの利用があります。SBS Executive Business Cardはタクシーチケットを発行できます。

20枚つづりのチケットが届き、一般カードでは手数料300円であるものの、ゴールドカードでは発行手数料が無料です。

得意先の接待でタクシーチケットがあれば非常に便利です。

また、たとえ家族がタクシーチケットを利用する場面であったとしても、「得意先が利用した」ということにして経費化することも可能です。うまく節税するためのツールとして利用できるのです。

海外旅行傷害保険

クレジットカードを利用するとき、他にも重要な要素に海外旅行傷害保険があります。これは、現地でケガや病気をして入院したとしても、高額な医療費を避けることのできる非常に優れた制度です。

クラシック(一般)カードの場合、利用付帯になります。つまり、そのカードを利用して「航空券に申し込む」「旅行ツアーの決済をする」など実際に利用しなければ補償の対象になりません。このとき、最高2,000万円まで補償してくれます。

一方でゴールドカードの場合、海外旅行傷害保険は自動付帯になります。つまり、カードを保有しているだけで自動的に補償されます。しかも補償額は高く、最高5,000万円です。

| クラシック | ゴールド | |

| 傷害による死亡・後遺障害 | 最高2,000万円 | 最高5,000万円 |

| 傷害・疾病治療 | 50万円 | 300万円 |

| 賠償責任 | 2,000万円 | 5,000万円 |

| 携行品損害 | 15万円 | 50万円 |

| 救援者費用 | 100万円 | 400万円 |

この中で最も重要なのは傷害・疾病治療です。ケガや病気で病院にかかったとき、これだけの額を補償してくれます。

年会費が高いというデメリット

このようにSBS Executive Business Cardについて解説してきましたが、最大のデメリットがあります。それは、年会費が非常に高いということです。

クラシック(一般)カードであっても、年会費11,000円(初年度無料)です。最初の年は年会費が必要ないとはいっても、やはり高額な年会費になります。グローバルWiFiを使う機会の多い会社ならメリットは大きいですが、それ以外の場合は申し込まなくて問題ありません。

またゴールドカードであれば、年会費22,000円(初年度無料)になります。これも同じように、年会費は高めです。

ただ、ゴールドカードについては、旅行ツアーに申し込む機会のある人であれば十分に元を取ることができます。経費を使って旅行ツアーを利用するのであれば、積極的にゴールドカードの「国内・海外ツアーの割引サービス」を活用するようにしましょう。

ゴールドカードであれば、空港利用のときにゴールドカード用の専用ラウンジを使えますし、海外旅行傷害保険もついています。旅行ツアーを使うのであれば、割引メリットのあるゴールドカードを利用するといいです。

SBS Executive Business Cardを海外出張で活用する

法人カードの中でも、SBS Executive Business Cardを使うかどうかは第一に「海外出張でグローバルWiFiを使うか」「旅行ツアーを利用するかどうか」にあります。

グローバルWiFiについては、いまでは現地の旅行SIMを使うのが普通です。こちらの方が安く、いつも使っている携帯電話がそのままインターネットにつながるので便利です。ただ、社員を海外出張へ行かせるときにグローバルWiFiを支給する必要のある会社は申し込む価値があります。

また、SBS Executive Business Cardでは国内・海外の旅行ツアーパックが確実に安くなるという大きなメリットがあります。この特典はゴールドカードだけにはなりますが、定価のツアーパッケージからさらに値引きされるようになります。

しかし年会費は高めなので、どれだけグローバルWiFiや旅行ツアーを活用するのかを考え、メリットやデメリットを踏まえながらSBS Executive Business Cardへ申し込むようにしましょう。

| クラシックカード | ゴールドカード | |

| 対象 | 個人事業主・法人 | |

| 券面 |  |  |

| 年会費 | 11,000円 初年度無料 | 22,000円 初年度無料 |

| 追加カード | 1,650円 | 3,300円( |

| 還元率 | 約0.5% | |

| ETCカード年会費 | 550円 ※初年度無料 ※年一回でも利用があれば次年度無料 | |

| ETCカード枚数制限 | 複数枚発行可能 | |

| 限度額 | ~150万円 | ~300万円 |

| 国際ブランド | ||

| 支払い方法 | 1回払い・2回払い・分割払い・ボーナス一括払い・リボ払い | |

| キャッシング・リボ | 0~50万円 ※利率(実質年率)15.0% | |

| 海外キャッシング | 0~50万円 ※利率(実質年率)18.0% | |

| 電子マネー | iD、Apple Pay、PiTaPa、WAON | |

| 新幹線 | プラスEX | |

| 海外旅行傷害保険 | 最高2,000万円 | 最高5,000万円 |

| 国内旅行傷害保険 | なし | 最高5,000万円 |

| グローバルWiFi | 20%OFF | |

| 士業相談サービス | 〇 | |

| リロの旅デスク | - | 〇 |