個人事業主・フリーランスや会社経営者にとって非常に重要なものとして、キャッシュフロー(資金繰り)があります。基本的には、どの経営者も資金繰りに頭を抱えています。

どれだけ赤字であったとしても、手元に現金さえあれば倒産することはありません。ただ、いくら売り上げがあっても現金がなければ簡単に倒産してしまいます。そのため、手持ちの現金をできるだけ後払いにすることで、キャッシュフローを改善させることを考えなければいけません。

そのため、ビジネスをしている個人事業主や会社経営者はどの人であっても法人カードを活用しています。ビジネスカードを使うだけでキャッシュフローが大幅に改善され、経営状況が良くなるからです。

手持ちの現金が少なく資金繰りが良くない場合、ビジネスカードを活用してみたり、異なる法人カードを利用してみたりするといいです。ここでは、法人カードの締日や支払日などを解説しながら、どのようなビジネスカードがキャッシュフローの改善に優れているのかを確認していきます。

もくじ

ビジネスカードによるキャッシュフローの改善法

事業をしていると、月々の支払いは非常に大きくなります。私も会社を経営していますが、個人クレジットカードの支払額は少なかったとしても、法人カードによる決済額はどうしても大きくなってしまうのです。

例えば、以下はあるビジネスカードの支払いになります。

100万円を軽く超えているわけですが、私は何枚もビジネスカードを保有して「広告費用」「雑費用」などのように使い分けているため、こうした支払いがいくつも重なるようになるのです。

ただ法人カードを利用しているため、これら何百万円単位の支払いを2ヵ月後などに回すことができます。

得意先に対して、「支払いを後にしてほしい」と頼み込むのは心苦しいです。そのため、なかなかお願いできません。ただ、カード決済したものについては特に何を言わなくても支払いを後回しにすることができます。

さらには、カード利用によってポイントもつくので、経営者にとって「法人カードを使わない方がダメな経営をしている」といえます。

私は事務所で必要な100円のボールペンを購入するときでもビジネスカードを使っています。こうしたクセをつけておくことで、あらゆるものをカード決済するようにしています。

クレジットカードの締日と支払日の概念

カード決済をした後、当然ながらお金の支払いをしなければいけません。このとき、どのように考えて支払いをするのかというと、まずは締日と支払日の考え方を理解する必要があります。

締日とは、法人カードを利用したときの支払い額が確定する日のことを指します。15日締め、20日締め、月末締めなど、ビジネスカードによって仕様は違います。

例えば月末締めの場合、4月に20万円を使ったのであれば、5/1になった時点で「20万円分の支払いが確定した」となります。また15日締めの場合、4/16~5/15までに25万円を使ったのであれば、5/16になった瞬間に「次回の支払いは25万円に確定」となります。

いずれにしても、締日を超えることで一ヵ月の間に利用したカード決済額が確定することになり、次回の支払日に銀行口座から引き落とされるようになります。

例えば、「毎月末日締め、翌月27日払い」の法人カードがあるとします。この場合、4月分の支払いは5月1日に確定し、5月27日に支払うことになります。4月1日に支払ったものであったとしても、実際の支払いは5月27日と約2ヵ月後にできるため、その分だけ資金繰りが良くなります。

・支払日が休日だと支払いが後ろになる

締日については、土日や祝日であっても関係ありません。例えば15日締めの場合、必ず毎月15日が過ぎた段階で支払い金額が確定するようになります。

ただ、支払いについては土日や祝日など、休日の影響を受けるようになります。休日だと銀行が営業していないため、お金の受取ができないためです。そのため、支払日が土日祝日の場合はその後の平日(翌営業日)に法人口座から引き落とされるようになります。

例えば、27日払いの法人カードで5月27日が日曜日の場合、次の日の5月28日(月)にお金を支払うことになります。

法人カードごとの締日と支払日を理解する

それでは、法人カードはどのような締日や支払日になっているのでしょうか。これについては、ビジネスカードごとに異なります。締日や支払日はカードによってバラバラなのです。

支払い猶予期間(カード利用日~支払日)の長い法人カードがあれば、この期間が一般的なビジネスカードも存在します。そこで、以下に主な法人カードについて、支払い期間の長い順に載せていきます。

| 法人カード | 締日・支払日 | 最長支払い猶予期間 |

JCB法人カード | 毎月15日締め、翌月10日払い | 56日 |

三井住友カード ビジネスオーナーズ | 毎月15日締め、翌月10日払い 月末締め、翌月26日払い | 55日 |

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード | 10日締め、翌月4日払い | 55日 |

アメリカン・エキスプレス・ビジネス・ゴールド・カード | 引落先口座により異なる | 引落先口座により異なる |

有名な法人カードを記しましたが、ビジネスカードの中でも非常に長い支払い猶予期間をもっているカードがJCB法人カードになります。

ただ、どのビジネスカードも支払い猶予期間はどれも変わりがありません。しかし、いずれにしても法人カードを活用したほうがキャッシュフローの改善に良いこと自体は間違いありません。

・アメックス・ゴールドカードの支払い猶予期間

アメックスのブランドで有名なアメリカン・エキスプレス・ビジネス・ゴールド・カードについては、引き落とし先の法人口座(事業用口座)によって異なります。つまり、金融機関によって支払い猶予期間が異なるので一概にはいえません。

アメリカン・エキスプレス・ビジネス・ゴールド・カードの場合、一般的に以下の3つのうちどれかの支払いパターンになります。

- 3日前後に締め、同月21日払い

- 7日前後に締め、同月26日払い

- 19日前後に締め、翌月10日払い

これを見てわかる通り、支払い猶予期間は50日ほどになっています。そのためキャッシュフローの改善だけで考えると、アメリカン・エキスプレス・ビジネス・ゴールド・カードは条件が悪いです。

支払回数を増やすことも可能

よりキャッシュフローを改善したいと考えるのであれば、支払回数を増やすことも可能です。要は、分割払いやリボ払い(リボルビング払い)をするのです。

個人クレジットカードで分割払いやリボ払いがあるのは普通です。一方で法人カードとなると、複数払いできるクレジットカードは少なくなります。

ただ、ビジネスカードであっても支払回数を増やすことに対応したカードが存在します。そうした法人カードを利用することで、よりキャッシュフローを改善させることができます。以下の法人カードについては、分割払いやリボ払いを含め複数の支払い方法に対応しています。

- 三井住友カード ビジネスオーナーズ

- セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

個人事業主・フリーランスや会社経営者を含め、ビジネスでは不測の事態に陥ることがあります。そうしたとき、複数の支払いができる法人カードをもっていると安心です。

手数料と支払い回数の兼ね合いは重要

ただ、当然ながら分割払いやリボ払いを利用すると、その分だけ手数料がかかってくるようになります。

法人カードを利用するとき、一括払いが基本になっています。実際、多くのビジネスカードは一括払いのみに対応しています。分割払いやリボ払いできる法人カードの方が珍しいです。

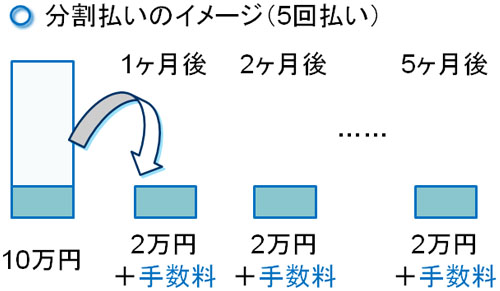

しかし、場合によっては支払い回数を増やした方が良いケースは存在します。このとき、そのつど手数料(利子)がかかるようになります。例えば5回に分けて分割払いするとき、以下のようになります。

例えば100万円の買い物を5回払い(5ヵ月に分けて支払う)となると、手数料は合計34,000円となります。つまり、5ヵ月後の総額は103万4,000円になります。金利がかかるため、その分だけ利子が上乗せされるのです。こうしたことを理解したうえで、支払回数を増やすときは計画的に考えるようにしましょう。

なお、一般的に分割払いよりもリボ払いの方が支払い回数は多くなり、手数料が高額になりやすい傾向にあります。分割払いとリボ払いで金利はあまり変わらないものの、リボ払いの方が支払うべきお金が積みあがっていくため、手数料が高くなってしまうのです。

キャッシュフロー改善に効果的な法人カード

いまの時代、法人カードを有効活用していない経営者はほとんどいません。個人事業主・フリーランスを含めて、ビジネスをしている人であれば必須となるツールがビジネスカード利用です。

支払いを後回しにすることができて、ポイントもたまることを考えれば、利用しない理由が見当たらないのです。キャッシュフローを改善させるため、積極的にビジネスカードで決済するようにしましょう。

それでは、どのような法人カードが資金繰りの改善に効果的なのでしょうか。このページではいくつかのビジネスカードの締日や支払日を記しましたが、「キャッシュフローの改善」「複数の支払い方法」「法人カード自体の特典やスペック」の3つで考えると、おすすめの法人カードは以下のようになります。

JCB法人カード

法人カードの中でも、年会費で優れるビジネスカードがJCB法人カードです。年会費は1,375円(税込)です。

支払い期間については、「毎月15日締め、翌月10日払い」となっています。分割払いはあまり期待できないものの、法人カードの中でも支払い猶予期間は最長56日と長いです。

ポイント還元率は0.5%であり、カード利用枠は一般的です。また、タクシーチケットを手配できたり、新幹線予約がお得(割引や予約変更無料など)になるなど、その他の特典も優れた法人カードです。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

資金繰りの改善を考えるとき、法人カードの中で一般的なカードがセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードです。

10日締め、翌月4日払いとなっており、猶予期間は55日です。支払いを後ろ倒しにできるため、キャッシュフローを良くすることができます。

支払い方法についても、分割払いやリボ払いに対応しています。さらに、ボーナス一括払い、ボーナス2回払いなども可能です。

プラチナ法人カードですが、年会費は22,000円と低めです。なお、ポイント還元率1.125%とあらゆるビジネスカードの中でも最高クラスの高還元率を誇っています。

さらに空港ラウンジの利用や高額な海外旅行傷害保険、コンシェルジュサービスまで含めると非常にコストパフォーマンスはいいです。登記簿謄本や決算書の提出が不要なので審査が甘く、起業直後の個人事業主や企業であっても審査に通過するビジネスカードです。