ビジネスを動かすうえで法人用のクレジットカードは非常に便利です。例えば事務用品を購入するとき、毎回銀行ATMでお金を引き出したり、従業員にお金の立て替えをさせたりする手間を省くことができます。継続課金のサービスを利用するときであっても、毎回の振込作業を省き、さらには振込手数料を抑えることができます。

法人カード(コーポレートカード)というのは、このように経費処理を含めたわずらわしい作業を省くときに大きな効果を発揮します。

ただ、「ビジネスを動かしている社長自身」の個人信用が薄い場合(いわゆる、ブラックの状態)でもビジネスカードを発行できるのでしょうか。例えば、代表者が過去に「クレジットカードでの返済が滞り、焦げ付かせたことがある」「過去に債務整理(任意整理、民事再生、自己破産など)をしたことがある」などのケースです。

この場合、ブラックリストに載るので法人カードの発行は非常に難しいですが、やり方によっては法人カードを手にすることができます。

また、法人カードだけでなく、方法によっては法人ETCカードについても問題なく発行できます。法人カードで問題になりやすい社長の個人信用について、ここでは解説していきます。

もくじ

ブラックな状態では、基本的にクレジットカードを作れない

会社を経営していたり個人事業主としてビジネスを動かしていたりする人が作れるクレジットカードが法人カードです。設立して1年が経過していないなど、信用がない状態では審査が厳しくなるものの、基本的には会社を設立して1年未満であっても問題なくビジネスカードを作成できます。

私は法人登記して1ヵ月が経過したとき、「資本金50万円、固定電話なし、ウェブサイトなし、社員ゼロ」の状態で問題なく法人カードの審査に通過しました。こうした事実を考えると、法人カードをもつのはそこまで難しいことではありません。

ただ、中には特殊な事情の方がいます。冒頭で述べた通り、過去にクレジットカードの使用で焦げ付いてしまったり、借金返済が滞ったりしたケースです。こうした情報はブラックリストとして何年も残るため、いわゆる「ブラックな人」として信用情報機関(CIC)に情報が載り、履歴が共有されます。

ブラックな状態であると、金融機関でお金を借りられなかったり新たに個人でクレジットカードを発行できなかったりと、さまざまな問題(制約)が起こります。

クレジットカード会社にとって、最も恐れているのは貸し倒れ(クレジットカードのお金が返済されないこと)です。

そのため、過去に任意整理や自己破産をしている人では、クレジットカード会社が信用情報機関(CIC)に問い合わせたとき、「この人は破産者なのでお金を返せない可能性がある」という情報が判明してクレジットカードの審査に落ちるのです。

それでは、どのようなケースでブラックリストに入るのでしょうか。これには、以下のようなケースがあります。

支払いの遅延が起こったとき

クレジットカードではお金の立て替えをしてもらう代わりに、最大2ヵ月後など「将来は確実に立替金を支払う」という約束のもとでカードが発行されています。

ただ、場合によっては支払い遅延を起こすことがあります。銀行口座にお金が足りなかったことで、うまく引き落としができないケースです。

例えば、クレジットカードの利用額が20万円だった場合、クレジットカードの引き落とし日までには銀行口座に20万円以上の預金がなければいけません。仮に、銀行口座に15万円しかない状態であると、20万円の引き落としができないので「引き落とし不能」と判断されます。

その結果として支払いの延滞が起こり、クレジットカードの返済を滞納することになります。

3ヵ月以上の延滞・滞納があったり、1~2ヵ月の小さい支払い遅延が何度もあったりすると、ブラックリストに登録されます。こうしたとき、新たにクレジットカードを作れなくなります。

債務整理(任意整理、民事再生、自己破産など)をした

また、借金が膨れ上がって返せなくなった場合、債務整理(任意整理、民事再生、自己破産など)をすることがあります。これによって借金の額を減らしたり、支払い期間を延ばしたりできるようになります。自己破産者になれば借金を免除してもらえます。

ただ、任意整理や自己破産などをすると当然ながらブラックリストに掲載されます。

ちなみに、債務整理の中でも過払い金請求はブラックリストに載ることはありません。過払い金請求とは、ヤミ金業者などに払いすぎた利息分を請求し、お金を返してもらう方法です。

ブラックリストから脱するには5年以上が必要

支払いの延滞や任意整理・自己破産などにより、信用情報機関(CIC)のブラックリストに載ると簡単にはその不都合な情報は消えません。

支払いを延滞・滞納した場合、情報が消えるまで5年かかります。また、任意整理や自己破産では5~10年が必要です。

ちなみに、これらはお金の返済が解消してからの年数になります。お金の返済を延滞・滞納している場合、ブラックリストから消えるのはさらに遅れます。

ビジネスカードでは代表者も審査対象になる

それでは、過去にそうしたブラックな状態に陥ったものの、現在ではビジネスを動かして順調な場合はどうなのでしょうか。

結論からいうと、個人でクレジットカードを発行できない状態の社長であると、個人事業主や法人経営者としてビジネスが軌道に乗っている場合であっても法人カードを作るのは困難です。

個人口座とは別に法人口座をもっているにも関わらず、なぜ代表取締役社長がブラックの状態であると法人カードを発行できないのでしょうか。それは、ビジネスカードでは会社の状態の他に「代表者の個人信用」も審査対象になるからです。

つまり、どれだけ会社の業績が好調で黒字を維持していたとしても、社長がブラックリストに載っていると審査で落とされてしまうのです。

これが個人事業主となると、さらに難しくなります。

そもそも、個人事業主は法人口座を開設することができません。個人事業用の銀行口座をもつことはできたとしても、それは法人口座ではありません。

その場合、あなたの個人信用の情報だけで審査されるため、個人でクレジットカードをもてない場合、個人事業主が法人カードを作れるのは難しいです。

それでは、破産者などブラックな状態であると法人カードの発行は不可能なのでしょうか。実はそうではなく、方法によっては法人カードを発行できることがあります。

主要取引銀行または審査の甘い法人カードを発行する

法人カードを発行するには、大前提として「消費者金融で借りていたお金など、過去にブラック情報がのったときのお金をすべて完済している」ことが必要です。または、司法書士などを通じて債務整理を実施している必要があります。

こうした状態であれば、「主要取引銀行の法人カード」「審査の甘い法人カード」などによって発行できる可能性があります。また、最後の手段として法人デビットカードもあります。

なお、ビジネス初心者の個人事業主や設立一年未満の会社でも申請できる法人カードに申し込むという方法もあります。

それでは、それぞれのケースについて以下で確認していきます。

主要取引銀行のビジネスカード

都市銀行であれ地方銀行であれ、あなたが主に使用しているメインバンクがあるはずです。ビジネスを行っているのであれば、特定の銀行と密にやり取りをすることになります。少なくとも、何度もビジネス用の銀行口座でお金の出し入れをしているはずです。

そこでメインバンクへ行き、担当者と仲良くなることで信頼関係を築くようにしてください。過去に銀行でお金を借りたことのある人であれば担当者が付いているかもしれませんが、まだ銀行と取引がない人であっても地元の銀行窓口に行くようにしてください。

その窓口で「いま会社を〇年運営していて、経営は順調なのだがクレジットカードを発行できないか」と聞けば問題ありません。

そうすると、法人担当の人が出てくるはずです。この人に事情をすべて話し、法人カードを発行できるように根回しをしてもらえばクレジットカードを作ることができるかもしれません。

当然ですが、ビジネスがあまりうまくいっていない状態で申し出をしても意味はありません。断られるだけなので、会社の経営が軌道に乗ってうまくいき始めた段階でようやく銀行窓口でクレジットカード発行について尋ねるようにしてください。

審査の甘い法人カードを活用する

また、「過去ではなく現在の状況を踏まえて審査してくれる法人カードを選ぶ」という方法もあります。これについても、会社の経営状況が問題ないことが大前提になります。

例えばライフカードビジネスライトプラスは過去の状態というよりも、いまの状態を審査をするという特徴があります。大手消費者金融で知られるアイフル系のクレジットカードであり、審査のゆるい法人カードの代表です。

また、実質的に年会費無料のクレジットカードとしてセゾンパール・アメリカン・エキスプレス・カードがあります。法人でも使える一般カードであり、即日発行が可能なほど審査が甘いです。そして、過去に支払い遅延を起こした人であっても審査に通過することがあります。

心配な場合、ライフカードビジネスライトプラスやセゾンパール・アメリカン・エキスプレス・カードなど、審査のゆるいビジネスカードへ申し込むことを検討するのは有効です。

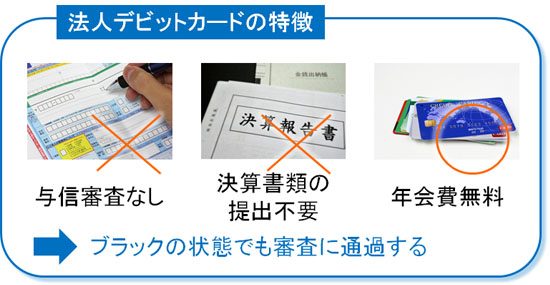

法人デビットカードという手もある

また、最後の手段としてデビットカードがあります。任意整理を経験した人や自己破産者であっても、クレジットカードをもちたいと思うのは当然です。ただ、前述の通りクレジットカードをもつことはできません。

そこで、ブラックリストに載っている人はデビットカードをもちます。デビットカードであれば、支払い遅延や自己破産などによってブラックリストに載っていても問題なくカードをもつことができます。

デビットカードでは銀行口座と結びついていて、使用したその場で銀行口座からお金が引き落とされます。

「2ヵ月後など、将来はお金を必ず支払う」という信用のもとでお金を立て替えてもらっているクレジットカードとは異なり、デビットカードでは銀行口座の残高が足りなければその時点でカード利用がストップされます。再びデビットカードを使用できるようにするためには、銀行口座にお金を足すしかありません。

数は少ないものの、法人デビットカードは存在します。こうした法人デビットカードを活用すれば、代表者がブラックリストに載っていたとしても法人カードを発行できるようになります。

法人ETCカード、法人ガソリンカードも諦める必要はない

一般的な法人カードの発行が難しいことは分かりましたが、法人ETCカードや法人ガソリンカード(給油カード)であればどうなのでしょうか。

法人デビットカードであれば債務整理中の人でも発行できることは分かっても、ETCカードやガソリンカードについても気になります。ビジネスをするには、こうした法人ETCカードや法人ガソリンカードの存在も重要だからです。

実は、ETCカードとしての機能をもつ法人カードの中には、クレジット機能がなく、クレジット審査も実施されないものがあります。つまり、先ほどの法人デビットカードと同じような機能になっているのです。

こうした法人ETCカードや法人ガソリンカードであれば、問題なく法人カードとして発行することができます。下記の法人ETCカード、法人ガソリンカードがこれに該当します。

- ETC協同組合の法人ETCカード

- ETC協同組合の法人ガソリンカード

最初に保証金として1万円を預けておく必要はあるものの、銀行口座からそのまま1ヵ月分が引き起こされるなど、純粋にETCカードやガソリンカードとしての機能だけをもっています。

ビジネスを動かしている人であれば、ETCカードやガソリンカードを使う場面がどこかで出てきます。そうしたとき、たとえクレジット機能がなかったとしても、こうしたカードがあれば便利です。

親族を代表取締役社長にすれば、普通の法人カードを発行できる

ちなみに、法人カードの発行については「たとえ支払い遅延や任意整理・自己破産などによってブラックリストに載っていたとしても、普通の法人カードを問題なく発行できる」という裏技があります。

どのようにするのかというと、親族(親や妻など)を代表取締役にするという方法です。

前述の通り、ビジネスカードでは代表取締役の信用情報が参照されます。このとき、代表者がブラックリストに載っていると審査に通過しません。そこで、親や妻など信用情報に問題ない人を代表取締役にするのです。そうすれば、問題なく法人カードを発行できます。

あなたは追加カード(法人カードを発行した後、追加で発行できる法人カード)を申請すれば問題ありません。追加カードであなたの信用情報が参照されることはないため、問題なく法人カードを入手できます。

たとえ親や妻を代表取締役にしたとしても、設立した株の100%をあなたがもっていれば、すべての決定権は実質的にあなたにあります。そのため、代表取締役という肩書にこだわらなければ、審査に落とされることなく普通の法人カードをもてるようになるのです。

個人事業主でブラックの状態から法人カードをもつには

この方法については、個人事業主であっても可能です。個人事業主でビジネスをする場合、個人口座(屋号ではなく、個人名義の口座)を開設する必要があります。

そのとき、過去に支払い遅延や任意整理・自己破産をしたあなたの名前で銀行口座を開設するのではなく、親や妻など親族の名義で銀行口座を作ります。その後、個人事業主用の法人カードを作るときにも、口座開設してもらった親族にお願いして法人カードを申請してもらうのです。

クレジットカードは本人が使用しなければいけないため、法人カードを使用するときはその都度お願いする必要があります。ただ、これであれば裏技的にブラックリストに載っている個人事業主であっても普通の法人カードを利用できるようになります。

もちろん、支払い遅延を起こせばお願いした親族の信用情報に傷がつき、多大な迷惑をかけるのでそれだけは避けるようにしましょう。

審査に落とされにくい法人カードとは

ここまで、支払いの延滞や任意整理・自己破産などによってブラックリストに載った人がどのようにして法人カードを発行すればいいのかについて確認してきました。

次に、そうした人が申請すべき法人カードについて紹介していきます。

GMOあおぞらネット銀行(ビジネスデビット)

GMOあおぞらネット銀行が発行している法人デビットカードとして、ビジネスデビットがあります。

ビジネスデビットは年会費無料であり、与信審査がありません。そのため、たとえ全ての法人カード申請で落とされた人であっても問題なく申請することができます。

たとえ自己破産したブラックの人であっても、申請すれば100%の確率でカードをもつことができます。使ったその場で法人口座(銀行口座)から代金が引き落とされる法人デビットカードなので、現金と同じです。デビットカードなので、法人口座に貯まってある金額まで使用することができるカードです。

法人デビットカードの限度額は高く、1日あたり1,000万円まで使うことができます。また、還元率1%と高いカードです。

国際ブランドはVisaやMastarCardなので、日本国内に限らず海外でもほとんどの店舗で使用できます。どうしてもカードが欲しい場合、最終手段として法人デビットカードであるビジネスデビットに申し込みするといいです。

法人ETCカード、法人ガソリンカードを入手する

また、法人カードだけでなくETCカードやガソリンカードをビジネス用にもっておきたいという人は多いです。これらがあるだけで、面倒な経費精算を簡略化できます。

そこで、クレジット審査のない法人ETCカードと法人ガソリンカードを以下に紹介します。

ETC協同組合の法人ETCカード

クレジットカードとしての機能が付いていると、どれだけ審査がゆるいとはいっても、個人信用に傷のある人ではどうしても発行は難しくなります。そうしたとき、クレジット機能のない法人ETCカードがおすすめです。

ETC協同組合の発行する法人ETCカードでは、クレジット機能がありません。そのためクレジット審査がなく、非常に発行しやすくなっています。

ETCカードを使えば、休日割引や深夜割引として高速道路を30%引きで使用できるなどの特典があります。安く高速道路を使うためにも、法人ETCカードは必須です。

最初に出資金として1万円が必要ですが、解約時に戻ってきます。そのため、実質的な負担は最低限で法人ETCカードを発行できます。なお、個人事業主の人でも申請可能です。

ETC協同組合の法人ガソリンカード

先ほどの法人ETCカードと同じように、クレジット機能のないガソリンカードとして、ETC協同組合の法人ガソリンカードがあります。

クレジット審査がないため、他の法人ガソリンカードに比べると発行しやすいです。個人事業主であっても申請できる法人ガソリンカードであり、ビジネスをしているあらゆる人に対応しています。

同じように出資金は1万円が必要です。ただ、このときの出資金は解約時に戻ってきます。発行手数料は無料であり、実質的に年会費を含め負担なしで法人ガソリンカードを入手できます。

レンタカーの給油にも使用することができるため、あらゆる場面に対応しています。理由があって普通の法人カードを発行できない場合、ETC協同組合の法人ガソリンカードへ申請するといいです。